Цель проекта — это желаемый результат деятельности, достигаемый при реализации проекта в заданных условиях.

При выборе приемлемого варианта (сравнительная оценка альтернатив) из возможных идей необходимо руководствоваться параметрами: стоимость проекта (объем инвестиций), сроки, возможные риски, связанные с инвестированием и реализацией проекта, ожидаемый результат инвестирования (определение эффекта и эффективности инвестиций).

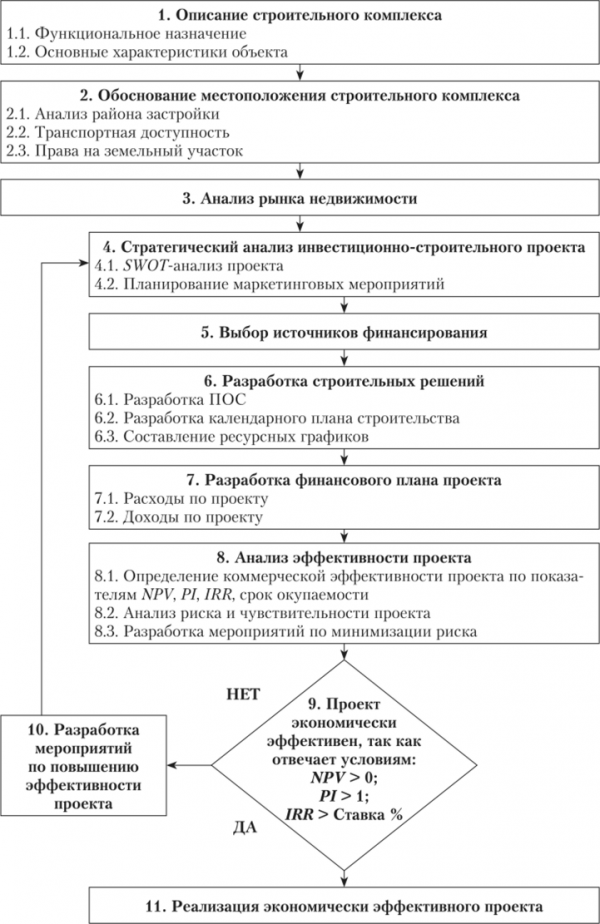

Бизнес-планирование инвестиционно-строительного проекта осуществляется в следующей последовательности (рис. 3.2).

Бизнес-план любого комплекса объектов начинается с описания объекта строительства.

Жилой комплекс представляет собой здание или несколько зданий на закрытой территории с собственной развитой инфраструктурой. В жилом комплексе есть магазины, предприятия бытового обслуживания, игровые площадки для детей, подземная автостоянка и закрытый благоустроенный двор. Некоторые элитные жилые комплексы имеют также собственные спортивные залы, бассейны, салоны красоты, рестораны и бары.

Новые стандарты жизни общества предъявляют новые требования к уровню комфорта современного жилья. Наибольшую долю рынка жилого строительства жилые комплексы эконом- и бизнес-класса, элитные дома, пентхаусы. Каждый жилой комплекс рынка недвижимости представляет собой произведение строительного искусства и позволяет по достоинству оценить все удобства комфортной жизни. Современные жилые комплексы возводятся с использованием новейших строительных материалов и технологий и являются ликвидными объектами инвестиционного вложения средств.

Алгоритм бизнес-планирования инвестиционно-строительного проекта

К основным характеристикам жилого комплекса, которые должны быть отражены в бизнес-плане, относятся: класс объекта (эконом-, бизнес-класс, элитный); общая площадь застройки, местонахождение комплекса, его этажность, количество квартир, высота потолков, площадь квартир, планируемая стоимость квартир с учетом коэффициента инфляции, наличие машиномест.

Также указывается тип комплекса (монолитный, кирпичный, блочный, смешанного типа и т.п.) и наличие в нем объектов социально-бытового назначения.

Обоснование местоположения строительного комплекса. Немаловажное значение при реализации проекта строительства жилого комплекса является его месторасположение. Район расположения жилого комплекса, его экология, транспортная доступность, близкое расположение необходимых торговых и социально-бытовых учреждений — все эти факторы играют большую роль при принятии гражданами решения о покупке квартиры в жилом комплексе, а следовательно, влияют и на доходы инвестора.

Инвестиционного проекта

... -40 Страница | 13 Бизнес-план «Строительство коттеджного поселка по технологии ЛСТК» 3. СУЩЕСТВО ПРЕДЛАГАЕМОГО ПРОЕКТА 3.2. Описание продукта Коттеджный посёлок — пригородный или загородный сельский жилой комплекс, созданный в соответствии ...

В бизнес-плане проекта строительства жилого комплекса необходимо также указать, какие права на земельный участок имеет инвестор.

Земельный участок, выделенный под строительство комплекса, может быть взят инвестором в аренду у государственных и муниципальных органов власти или приобретен им в собственность у города.

Предоставление земельных участков, находящихся в государственной или муниципальной собственности, в собственность граждан и юридических лиц осуществляется за плату. Предоставление земельных участков в собственность граждан и юридических лиц может осуществляться бесплатно в случаях, предусмотренных Земельным кодексом РФ, федеральными законами и законами субъектов Российской Федерации.

Земельные участки в составе жилых зон предназначены для застройки жилыми зданиями, а также объектами культурно-бытового и иного назначения.

Анализ рынка жилой недвижимости. Для работы на рынке недвижимости необходимо четко представлять себе перспективы его развития. В этом случае наиболее актуальными являются вопросы о динамике цен на недвижимость, о соответствии объемов спроса и предложения.

Стратегический анализ инвестиционно-строительного проекта. Методика SWOT -анализа проекта заключается в детальном анализе экономической обстановки на предприятии, когда определяются его сильные и слабые стороны, а также потенциальные внешние угрозы и благоприятные возможности. Анализ начинается с изучения предприятия и выявления его сильных и слабых сторон. В целях выявления возможностей и угроз проводится тщательное изучение внешней среды, всех факторов, которые могут повлиять на проект, но не зависят от деятельности компании.

Мнение потребителей — основополагающий фактор при определении сильных и слабых сторон предприятия. К преимуществам проекта, кроме транспортной доступности комплекса и удачного месторасположения, можно отнести использование при строительстве объекта дешевой рабочей силы, сырья и материалов, энергии, что снижает себестоимость работ.

Однако такие преимущества могут быть потеряны из-за влияния различных факторов: роста цен, заработной платы, действий конкурентов и т.д.

Преимущества другого рода — это использование при реализации проекта уникальной технологии и высококвалифицированных специалистов, а также уже сформированная хорошая репутация фирмы.

К возможностям инвестиционного проекта можно отнести рост спроса на продукцию, выпускаемую при реализации проекта, рост уровня доходов населения. Также необходимо продумать, как наиболее эффективно можно использовать возможности и сильные стороны и что нужно сделать, чтобы снизить влияние угроз и слабых сторон проекта. Обычно такой SWOT- анализ представляется в виде таблицы.

Выбор и обоснование источников финансирования. Основные источниками финансирования инвестиционных проектов:

-

- средства, мобилизуемые с помощью выпуска и размещения акций;

- самофинансирование (собственные средства);

- бюджетное финансирование;

- долгосрочный кредит банка и другие кредиты;

- смешанное финансирование (на основе различных комбинаций этих способов).

8 стр., 3700 слов

Проект создания предприятия, действующего на рынке строительных ...

... -инвесторов проекта. Цель дипломного проекта – разработать бизнес план для предприятия, действующего на рынке строительных работ г. Южно-Сахалинска. Для достижения цели в проекте ставятся следующие задачи: рассмотреть технику составления бизнес-плана; определить аспекты содержания бизнес-плана; разработать бизнес-план предприятия; ...

Внутреннее финансирование (самофинансирование) — принцип, базирующийся на полной окупаемости затрат но производству продукции и расширению производственно-технической базы предприятия. Он означает, что каждое предприятие покрывает свои текущие и капитальные затраты за счет собственных источников.

Самофинансирование, как правило, приемлемо только для реализации небольших инвестиционных проектов.

При внешнем финансировании используют различные внешние источники (средства населения, государства, иностранных инвесторов, финансовых институтов).

Внешнее финансирование осуществляется путем мобилизации привлеченных (долевое финансирование) и заемных (кредитное финансирование)средств.

Вышеперечисленные источники финансирования обладают определенными достоинствами и недостатками, представленными на рис. 3.3.

акционирование

Долевое финансирование

-

- привлечение дополнительных средств;

- проведение дополнительной эмиссии акций действующей компании, являющейся по организационно-правовой форме акционерным обществом, в целях финансового обеспечения реализации инвестиционного проекта;

- долевое участие в строительстве объектов недвижимости;

- создание нового предприятия.

Финансирование инвестиционных проектов

Дополнительная эмиссия акций осуществляется в том случае, когда необходимо реализовать крупномасштабный инвестиционный проект либо инвестиционную программу развития. Применение этого метода в основном для финансирования крупных инвестиционных проектов объясняется тем, что расходы, связанные с проведением эмиссии, перекрываются лишь значительными объемами привлеченных ресурсов.

Но инвестиционные ресурсы акционерное общество получает по завершении размещения выпуска акций, а это требует времени, дополнительных расходов, доказательств финансовой устойчивости предприятия, информационной прозрачности и др. При прохождении процедуры эмиссии компании-эмитенты несут затраты на оплату услуг профессиональных участников рынка ценных бумаг.

Для компаний иных организационно-правовых форм (не акционерных обществ) привлечение дополнительных средств, предназначенных для реализации инвестиционного проекта, осуществляется путем инвестиционных взносов, вкладов, паев учредителей или приглашаемых сторонних соучредителей в уставный капитал. Этот способ финансирования характеризуется меньшими операционными издержками, чем дополнительная эмиссия акций, однако в то же время более ограниченными объемами финансирования.

Создание нового предприятия, предназначенного специально для реализации инвестиционного проекта, выступает как один из способов целевого долевого финансирования. Финансовое обеспечение инвестиционного проекта в этих случаях осуществляется путем взносов сторонних соучредителей в формирование уставного капитала нового предприятия, выделения или учреждения материнской компанией специализированных проектных компаний — дочерних фирм, создания новых предприятий путем передачи им части активов действующих предприятий.

Еще одной формой финансирования инвестиционных проектов является долевое участие в строительстве объекта недвижимости.

15 стр., 7475 словИнвестиционная привлекательность отраслей и регионов

... определяющих инвестиционную привлекательность регионов и региональные инвестиционные риски рассмотрение методики свода (интегрирования) количественных характеристик частных факториальных показателей и методики учета региональных инвестиционных рисков при оценке эффективности инвестиционных проектов; оценка инвестиционной привлекательности регионов и перспективы ее повышения. Работа состоит ...

По договору участия в долевом строительстве застройщик обязуется в предусмотренный договором срок своими силами построить объект недвижимости и после получения разрешения на ввод этого объекта в эксплуатацию передать его участнику долевого строительства (дольщику), а дольщик обязуется уплатить обусловленную договором цену и принять объект при наличии разрешения на ввод объекта в эксплуатацию.

Привлекать денежные средства участников долевого строительства застройщик вправе только после получения разрешения на строительство, опубликования и представления проектной декларации и государственной регистрацией застройщиком права собственности на земельный участок, предоставленный для строительства объекта.

Договор долевого участия подлежит государственной регистрации. Предмет договора изначально четко определяется; в него входят: параметры квартиры, ее предварительный номер, расположение на строительных осях, этаж, общая и жилая площадь квартиры, количество комнат, наличие лоджий и балконов.

Цена договора может быть определена как сумма денежных средств на возмещение затрат на строительство объекта и денежных средств на оплату услуг застройщика. Цена договора может быть изменена по соглашению сторон.

Если строительство объекта не может быть завершено в предусмотренный договором срок, застройщик не позднее, чем за два месяца до истечения указанного срока, обязан направить участнику долевого строительства соответствующую информацию и предложение об изменении договора.

При неисполнении застройщиком своих обязательств или существенном нарушении требований к качеству объекта участник долевого строительства вправе расторгнуть договор в судебном порядке. При этом дольщику будут возвращены его денежные средства, а также проценты на эту сумму за пользование указанными денежными средствами в размере 1/300 ставки рефинансирования ЦБ РФ.

Кредитное финансирование. Основными формами кредитного финансирования выступают инвестиционные кредиты банков и целевые облигационные займы.

Инвестиционные кредиты банков выступают как одна из наиболее эффективных форм внешнего финансирования инвестиционных проектов в тех случаях, когда компании не могут обеспечить их реализацию за счет собственных средств и эмиссии ценных бумаг. Привлекательность данной формы объясняется прежде всего:

-

- возможностью разработки гибкой схемы финансирования;

- отсутствием затрат, связанных с регистрацией и размещением ценных бумаг;

- использованием эффекта финансового рычага, позволяющего увеличить рентабельность собственного капитала в зависимости от соотношения собственного и заемного капитала в структуре инвестируемых средств и стоимости заемных средств;

- уменьшением налогооблагаемой прибыли за счет отнесения процентных выплат на затраты, включаемые в себестоимость.

Инвестиционные кредиты являются, как правило, средне- и долгосрочными. Срок привлечения инвестиционного кредита сопоставим со сроками реализации инвестиционного проекта. При этом инвестиционный кредит может предусматривать наличие льготного периода, т.е. периода отсрочки погашения основного долга. Такое условие облегчает обслуживание кредита, но увеличивает его стоимость, так как процентные платежи исчисляются с непогашенной суммы долга.

13 стр., 6451 словПример выполнения курсового проекта оп специальности Строительство ...

... Данный курсовой проект «____________________» выполнен в соответствии с заданием на проектирование. В проекте разработаны архитектурные, конструктивные решения жилого здания с учетом задания, габаритов, материалов, целевой направленности, района строительства и основных ...

Целевые облигационные займы представляют собой выпуск предприятием — инициатором проекта корпоративных облигаций, средства от размещения которых предназначены для финансирования определенного инвестиционного проекта. Выпуск и размещение корпоративных облигаций дают возможность привлечь средства для финансирования инвестиционных проектов па более выгодных но сравнению с банковским кредитом условиях:

-

- предприятие-эмитент имеет возможность привлечь значительный объем денежных средств на долгосрочной основе при меньшей стоимости заимствования, при этом оно получает прямой доступ к ресурсам мелких инвесторов;

- погашение основного долга по облигациям, в отличие от традиционного банковского кредита, происходит, как правило, по окончании срока обращения займа, что делает возможным обслуживание долга за счет доходов, генерируемых проектом;

— в случае возможных осложнений, связанных с реализацией инвестиционного проекта, предприятие-эмитент может осуществить выкуп собственных облигаций, причем цена выкупа может быть меньше сумм, полученных при первичном размещении облигаций.

Вместе с тем привлечение средств путем выпуска целевого облигационного займа предъявляет ряд требований к компании-эмитенту. Прежде всего компания-эмитент должна иметь устойчивое финансовое состояние, обоснованный и рациональный внутренний бизнес-план инвестиционного проекта, способность нести издержки, связанные с эмиссией и размещением облигаций.

Бюджетное финансирование. Бюджетное финансирование инвестиционных проектов проводится, как правило, посредством финансирования в рамках целевых программ и финансовой поддержки. Оно предусматривает использование бюджетных средств в следующих основных формах: инвестиций в уставные капиталы действующих или вновь создаваемых предприятий, бюджетных кредитов, предоставления гарантий и субсидий.

Предоставление государственных бюджетных инвестиций юридическим лицам, не являющимся государственными унитарными предприятиями, влечет за собой одновременное возникновение права собственности государства на долю в уставном капитале такого юридического лица и его имущества. Созданные с привлечением бюджетных средств объекты производственного и непроизводственного назначения в эквивалентной части уставных капиталов и имущества передаются в управление соответствующим органам управления государственным имуществом.

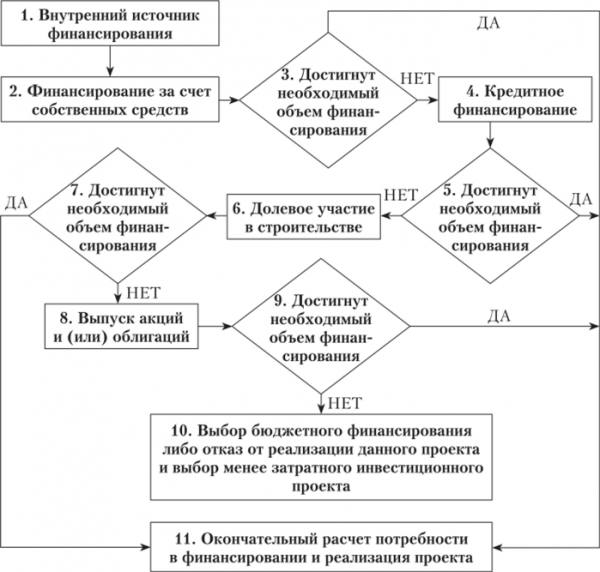

Одна из схем порядка выбора источников финансирования представлена в виде блок-схемы (рис. 3.4).

Прежде всего определяется общая потребность в финансировании, а затем рассматривается, с помощью каких внутренних или внешних источников можно покрыть эту потребность. При нехватке собственных средств для реализации проекта организация привлекает внешние источники финансирования. Порядок их выбора может отличаться от представленного на схеме. Обоснование выбора того или иного источника финансирования зависит, например, от возможности организации оплачивать проценты за пользование кредитами или выпускать ценные бумаги. В первую очередь выбирается тот источник финансирования, который при наименьших затратах на его использование позволит обеспечить проект необходимым для его реализации размером денежных средств.

36 стр., 17754 словПроект организации строительства (2)

... этапов инвестиционного проекта: разработка проектно-сметной документации и период выполнения работ. Последовательность разработки: 1. Определение нормативной продолжительности строительства каждого ... Работы, выполняемые генподрядной организацией: 1. Земляные работы 2. фундаментов 3. Возведение надземной части 4. 5. Послемонтажные работы 6. Отделочные работы Трудовые ресурсы генподрядной организации: ...

Выбор и порядок привлечения источников финансирования и реализации инвестиционного проекта

Разработка строительных решений. В этом разделе бизнес-плана разрабатывается проект организации строительства, который включает описание объекта, технологию и организацию строительства жилого комплекса, архитектурно-инженерные решения, календарный план и ресурсные графики.

Управление реализацией инвестиционных проектов направлено на их осуществление в предусмотренные сроки с целью обеспечения своевременного возврата вложенных средств в виде чистого денежного потока.

В целях обеспечения оптимального управления реализацией проекта разрабатывается календарный план реализации инвестиционного проекта. Такой план является первоначальным и основным документом, отражающим результаты оперативного планирования. Он характеризует последовательность выполнения работ по проекту и общую продолжительность строительства.

Основное внимание при разработке календарного плана строительства объекта уделяется выявлению последовательных и параллельных работ, а также ограничений, которые накладываются на параллельные работы. Комплекс взаимосвязей между работами называют логической структурой проекта, поскольку он определяет последовательность выполнения работ.

Кроме календарного плана, в бизнес-плане инвестиционного проекта должны быть также построены ресурсные графики, в частности, графики потребности в машинах и механизмах, трудовых ресурсах, энергоресурсах. В таких графиках отражается информация о потребности проекта в том или ином виде ресурсов в каждый момент времени. Ресурсные графики позволяют обеспечить доступность и рациональное использование необходимых ресурсов на протяжении всего времени выполнения проекта.

Microsoft Project, Spider Project, Primavera.

MS Project.

Spider Project

Piimavera

Разработка финансового плана инвестиционного проекта. При составлении бизнес-плана инвестиционного проекта необходимо составить финансовый план инвестиционного проекта, который подразумевает разработку графиков расходов и доходов по проекту.

Инвестиционные доходы

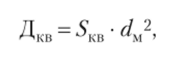

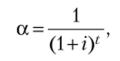

В общем виде доходы рассчитываются по следующим формулам:

- доход от продажи квартир Д кц :

S KB

- доход от продажи машиномест Д м :

d M —

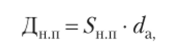

- доход от сдачи в аренду полезной нежилой площади Д н п :

S Hn

Основной доход инвестор получает в период эксплуатации объекта, однако при условии долевого участия в строительстве доход может быть получен также в период строительства объекта.

Инвестиционные расходы по проекту включают в себя расходы на оформление исходно-разрешительной и проектной документации, расходы на подготовку строительной площадки под застройку, расходы на приобретение материалов и оборудования, расходы на оплату труда рабочих и на выполнение СМР. В случае привлечения для строительства объекта заемных средств проценты за пользование заемными средствами также учитываются в расходах по проекту. Здесь же необходимо учитывать арендные платежи за землю.

32 стр., 15620 словРазработка проекта строительства здания

составляется календарный план производства работ по объекту, в котором устанавливаются сроки строительства при включении различных видов работ с максимально возможным их совмещением; нормативное время работы строительных машин; определяется потребность в трудовых ресурсах, средствах механизации; выделяются этапы и комплексы работ; определяется количество и квалификация рабочих, входящих в состав ...

Стоимость проектирования инвестиционных проектов составляет от 7 до 15% от стоимости проекта: для типового проекта 7%, а для индивидуальных проектов — около 15%.

Для наилучшего отражения затрат по проекту составляется поквартальный график расходов, благодаря которому можно отслеживать, в какой период строительства расходы будут наибольшими, и в соответствии с этим распределять финансирование проекта.

Анализ эффективности проекта. Определение приемлемого для инвестора уровня экономической эффективности инвестиций является наиболее сложной областью экономических расчетов, связанной с разработкой ТЭО, так как здесь надо свести воедино все множество факторов различных интересов потенциальных инвесторов, учесть труднопредсказуемые изменения во внешней среде по отношению к проекту, а также системы налогообложения в условиях нестабильной экономики. Все это многократно усложняется в связи с тем, что оценка эффективности должна базироваться на соответствующей информации за весьма длительный расчетный период.

Проблема оценки экономической эффективности инвестиционного проекта заключается в определении уровня его доходности в абсолютном и относительном выражении (т.е. в расчете на единицу инвестиционных затрат, капитала), что обычно характеризуется как норма дохода.

Анализ эффективности инвестиционного проекта проводится в двух направлениях:

- 1) определение коммерческой эффективности проекта;

- 2) анализ рисков и чувствительности проекта.

Оценку коммерческой эффективности проекта проводят по системе следующих взаимосвязанных показателей:

-

- чистый дисконтированный доход, или интегральный эффект (другое, довольно широко используемое за рубежом название показателя — чистая приведенная (или текущая) стоимость, англ, net present value, NPV);

- индекс доходности, или индекс прибыльности, англ, profitability index, PI;

- внутренняя норма доходности или внутренняя норма прибыли, рентабельности, англ, intenal rate of return, IRR;

- срок окупаемости (срок возврата единовременных затрат, англ, payback period, РР) — считается без учета дисконтирования и с учетом дисконтирования.

поступлениями

Выплаты предприятия делятся на капитальные (единовременные) и текущие затраты. К капитальным затратам (вложениям) относятся расходы, которые направлены на создание производственных мощностей. Капитальные затраты носят единовременный характер и производятся, как правило, на начальном (нулевом) этапе реализации проекта. Текущие затраты — это расходы на приобретение сырья, строительных материалов, изделий и конструкций, на оплату груда работников предприятия, другие виды затрат, относимые на себестоимость продукции.

Поступления —

22 стр., 10894 слов

22 стр., 10894 словПроект строительства эксплуатационной скважины на нефть глубиной ...

... часть, .1 Анализ современного состояния техники и технологии буровых работ на предприятии Строительство буровой скважины можно разделить на два этапа: первый - подготовка наземного оборудования ... в строгом соответствии с рекомендациями, изложенными в технических описаниях и инструкциях по эксплуатации, прилагаемых заводами-поставщиками этого оборудования, и с действующими ведомственными инструкциями, ...

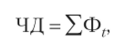

где ЧД — поступления денежных средств; Ф ( — денежный поток в момент времени t.

R t

чистый доход

чистого дисконтированного дохода

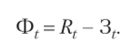

Для того чтобы отразить уменьшение абсолютной величины чистого дохода от реализации проекта в результате снижения «ценности» денег с течением времени, используется коэффициент дисконтирования а, который рассчитывается по формуле

где i — норма дисконтирования (норма дисконта); t — порядковый номер временного интервала получения дохода.

Значения коэффициента дисконтирования для заданного интервала (периода) реализации проекта определяются выбранным значением нормы дисконтирования.

Норма дисконтирования (норма дисконта) рассматривается в общем случае как норма прибыли на вложенный капитал, т.е. как процент прибыли, который инвестор или предприятие хочет получить в результате реализации проекта.

Для получения величины чистого дохода предприятия с учетом будущего снижения «ценности» денег (чистого дисконтированного дохода) необходимо определить:

-

- дисконтированные капитальные вложения: рассчитываются путем умножения капитальных вложений в проект на коэффициент дисконтирования;

- дисконтированные текущие затраты: определяется аналогично дисконтированным капитальным вложениям;

- дисконтированные поступления.

В результате вычитания из дисконтированных поступлений суммы дисконтированных текущих затрат и дисконтированных капитальных вложений получаем чистый дисконтированный доход от проекта.

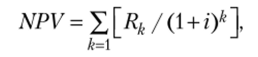

Методика расчета NPV заключается в суммировании современных (пересчитанных на текущий момент) величин чистых эффективных денежных потоков по всем интервалам планирования на всем протяжении периода исследования.

При разовой инвестиции расчет чистого приведенного дохода можно представить следующим выражением:

где — годовые денежные поступления в течение п лет, k = 1, 2,…, п i — ставка дисконтирования (0% — окупаемость проекта не больше года дисконт не применяется).

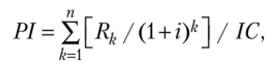

Индекс доходности инвестиций Р1 тесно связан с показателем чистой современной ценности инвестиций, но, в отличие от последнего, позволяет определить не абсолютную, а относительную характеристику эффективности инвестиций. Индекс доходности инвестиций PI при разовом инвестировании рассчитывается по следующей формуле:

где 1C — полные инвестиционные затраты проекта.

Индекс рентабельности инвестиций отвечает на вопрос: каков уровень генерируемых проектом доходов, получаемых на одну единицу капитальных вложений.

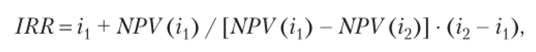

Внутренняя ставка доходности инвестиций IRR.

Расчет внутренней ставки доходности IRR осуществляется методом итеративного подбора такой величины ставки дисконтирования, при которой чистая современная ценность инвестиционного проекта обращается в ноль. Выбираются два значения коэффициента дисконтирования, при которых функция NPV меняет свой знак, и используют формулу

45 стр., 22315 словРазработка проекта производства работ на строительство трехэтажного ...

... 13,7 м По вычисленным данным подбираем пневмоколёсный Кран КС-2572 с вылетом стрелы14м. 3.3 Выбор механизмов для других видов работ Для ведения различных видов работ применяются ... строительно-монтажных работ строительство кирпичный жилой здание 3.1 Описание способов производства земляных работ При производстве земляных работ предусмотрено максимальное использование механизмов. Для планировки и ...

где ц — ставка дисконтирования, при которой чистая приведенная стоимости имеет отрицательное значение; i2 — последняя ставка дисконтирования, при которой NPV имеет положительное значение.

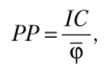

Суть метода срока окупаемости состоит в определении продолжительности наименьшего периода, по истечении которого текущий чистый доход становится и в дальнейшем остается неотрицательным.

Выбирается проект: 1) с наименьшим сроком окупаемости или 2) для которого рассчитанный срок окупаемости меньше максимально приемлемого (устанавливается инвестором произвольно).

Возможны два варианта расчета срока окупаемости:

1) при равномерном распределении дохода по годам срок окупаемости рассчитывается по формуле

где 1C — величина первоначальной инвестиции (первоначальный вложенный капитал); ф— среднегодовая прибыль от реализации проекта;

2) при неравномерном распределении дохода срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным (сумма нарастающим итогом) доходом (прибылью).

Для использования показателя окупаемости инвестиций необходимо соблюдение следующих условий:

-

- все альтернативные проекты имеют одинаковый срок жизни;

- во всех проектах предполагается разовое вложение первоначальных инвестиций;

- инвестор получает приблизительно одинаковые ежегодные денежные поступления на протяжении всего периода жизни инвестиционных проектов.

Достоинствами метода РР являются: простота расчета; учет ликвидности проекта.

Метод РР обладает следующими недостатками:

-

- игнорирует временной аспект стоимости денег;

- не принимает во внимание поступления, возникающие по завершении срока окупаемости;

- проекты с равными сроками окупаемости, но различной временной структурой доходов признаются равноценными;

- заостряет внимание на поступления от осуществления проекта и на скорость этих поступлений, а не на уровне доходности или общей прибыли.

Вместе с тем метод срока окупаемости часто используется на практике. Он может быть полезен как общий подход к определению уровня ликвидности. Однако не следует использовать критерий срока окупаемости как единственный показатель для принятия решения об инвестировании.

Для определения срока окупаемости необходимо:

- 1) рассчитать дисконтированный денежный поток доходов но проекту, исходя из ставки дисконта и периода возникновения доходов;

- 2) вычислить накопленный дисконтированный денежный поток как алгебраическую сумму затрат и потока доходов по проекту. Накопленный дисконтированный денежный поток рассчитывается до получения первой положительной величины;

- 3) определить срок окупаемости.