В любой развитой рыночной экономике процентная ставка в национальной валюте является одним из самых важных макроэкономических показателей, за которым пристально следят не только профессиональные финансисты, инвесторы и аналитики, но также предприниматели и простые граждане. Причина такого внимания ясна: процентная ставка — это самая главная цена в национальной экономике: она отражает цену денег во времени. Кроме того, двоюродная ставки — это уровень инфляции, измеряемый также в процентных пунктах и признаваемый в соответствии с монетаристской парадигмой одним из главных ориентиров и результатов состояния национальной экономики (чем меньше инфляция, тем лучше для экономики, и наоборот).

Родственная связь здесь проста: уровень номинальной процентной ставки должен быть выше уровня инфляции, при этом оба показателя измеряются в процентах годовых. В современной экономической теории общий термин «процентная ставка» используется в единственном числе. Здесь она рассматривается в качестве с помощью которого государство в лице монетарных властей воздействует на экономический цикл страны, сигнализируя об изменении кредитно-денежной политики и изменяя объем денежной массы в обращении. На частном уровне в повседневной практической жизни ссудный процент пронизывает всю экономическую жизнь страны, присутствуя в различных кредитных и долговых инструментах государства, банков, компаний, индивидуальных предпринимателей и частных лиц в виде разнообразных процентных ставок.

Многообразие конкретных процентных ставок в национальной валюте — тема, которая является весьма полезным практическим знанием, накопление которого в жизни любого человека происходит эмпирическим путем. Благодаря средствам массовой информации, либо в своей профессиональной деятельности, либо при управлении личными сбережениями и инвестициями, мы все слышали или регулярно сталкиваемся с различными процентными ставками по разнообразным продуктам.

Целью данной работы является анализ сущности ссудного процента. В соответствии с целью были поставлены задачи:

- Дать определения ссудного процента и ставки процента;

- Раскрыть механизм формирования ссудного процента;

- Рассмотреть формы ссудного процента и виды процентных ставок;

- Обозначить особенности денежного рынка в России.

При написании работы применялись методы исследования: монографический, статистический, аналитический, логический и другие.

Рынок капитала и процента

... спроса и предложения на рынке ссудных капиталов. Таким образом, процент выражает отношения между кредитором и заемщиком и выступает в форме определенной процентной ставки. [8, с. 178] Процентная ставка определяется ... пользования, создаваемый для привлечения большего количества благ и услуг. Объектами купли - продажи на рынках капитала являются активы (капитальные блага) - все, что может быть ...

Информационной базой для написания работы послужили: учебная, научная, методическая литература по рассматриваемому вопросу, законодательные акты; статистические справочники, проблемные статьи в федеральных средствах массовой информации, электронные ресурсы удаленного доступа.

Понятие ссудного процента, Рынок ссудных капиталов, спрос и предложение на нем

рынке ссудных капиталов

Ссудный процент

Существование ссудного процента обусловлено наличием товарно-денежных отношений, которые в свою очередь определяются отношениями собственности. Еще в древности, за два тысячелетия до нашей эры, были известны многочисленные виды натуральных ссуд с уплатой процента в натуральной форме – скотом, зерном и т.д. В условиях выдачи денежных ссуд процент соответственно уплачивается в денежной форме. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование, как правило, с целью ее производительного потребления. Для кредитора, отказывающегося от текущего потребления материальных благ, цель сделки состоит в получении дохода на ссуженную стоимость, предприниматель привлекает заемные средства также с целью рационализации производства, в том числе увеличения прибыли, из которой он должен уплатить проценты.

финансовый рынок

денежный и рынок капиталов

межбанковский рынок

Основными участниками денежного рынка являются банки, в том числе центральный, который выходит на его межбанковский сегмент с предложением денег, реализуя при этом свою денежно-кредитную политику. Основной функцией денежного рынка является регулирование ликвидности всех его участников и экономики в целом. При наличии развитого денежного рынка каждый его участник имеет возможность либо разместить свои временно свободные денежные средства в высоколиквидные и надежные приносящие определенный доход либо, наоборот, оперативно привлечь дополнительные ликвидные средства.

рынке капиталов

Торговля за использование заемных средств ведется на различных сегментах финансового рынка. Лица, желающие дать в долг, предлагают их через эти рынки. В зависимости от вида финансовых выступающих объектом купли-продажи выделяют четыре сегмента финансового рынка: валютные рынки, кредитные рынки, рынки ценных бумаг и рынки золота. Все сегменты финансового рынка взаимосвязаны между собой, их границы пересекаются, одни финансовые могут конвертироваться в другие.

На финансовом рынке с совершенной конкуренцией отдельные заемщики и отдельные заимодатели не могут влиять на рыночную ставку ссудного процента. Они принимают существующие правила. Каждый отдельный заемщик составляет лишь небольшую часть общего предложения заемных средств. А каждый заимодатель предлагает незначительную долю общей суммы спроса на заемные средства. Цена, уплачиваемая за использование заемных средств, определяется предложением накопленных средств, определяется предложением накопленных средств и спросом на заемные средства со стороны заемщиков.

Дж. М. Кейнса1, А.Маршалла 2и Л. Вальраса

Рассмотрим соотношение спроса и предложения на кредитном рынке и на рынке облигаций. Для выяснения механизма кредитного рынка особое значение имеет сопоставление временных предпочтений кредиторов и заемщиков. Кредиторы, составляя свои планы расходов и сбережений, исходят из того, чтобы максимизировать результат не просто в данный момент времени, но и на определенном временном горизонте. Их решения находятся в прямой зависимости от изменения процентных ставок на кредитном рынке. Рост процентных ставок будет означать, что доходность сбережений возрастает. При очень высоком уровне процентных ставок даже те, кто ориентирован на текущее потребление, сочтут целесообразным делать сбережения в форме финансовых При высокой ставке процента фирмы также обнаружат, что производительность капитала относительна низка и им выгоднее стать кредиторами. Предложение кредита увеличится. При понижении процентных ставок ситуация будет обратная, предложение кредита уменьшится. С другой стороны, спрос на кредит находится в обратной зависимости от процентных ставок. При снижении процентных ставок большая часть населения сделает выбор в пользу увеличения текущего потребления за счет займов. Для фирм появится большое число инвестиционных проектов, для реализации которых есть смысл привлекать заемный капитал. Если учесть что, государство также является крупным заемщиком и ему выгоднее делать займы под низкие процентные ставки, то можно утверждать, что спрос на кредит возрастет при снижении процентных ставок и, наоборот, уменьшится при их повышении.

Контрольная работа: Эффективная процентная ставка

... операциях. Ставка ссудного процента зависит от спроса и предложения заемных средств. Спрос на заемные средства зависит от выгодности предпринимательских инвестиций, размеров потребительского спpoca на кредит и спроса со стороны государства, организаций и учреждений. Различают номинальную и эффективную ставки ссудного процента. Номинальная ставка ...

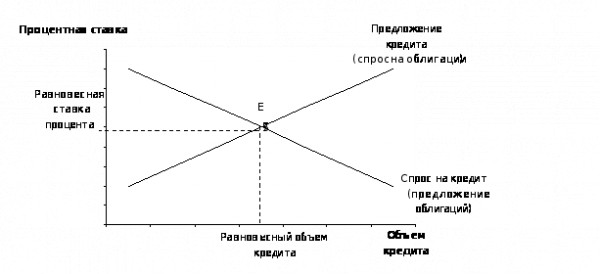

Зависимость спроса на кредит от величины процентных ставок можно изобразить графически в виде наклонной кривой (рисунок1).

Рисунок 2.Равновесие на кредитном рынке.

Таким образом, рыночная ставка процента установится в результате взаимодействия спроса и предложения на кредитном рынке. При избыточном предложении кредита кредиторы вынуждены будут снижать процентную ставку и соответственно сокращать объем предложения. При дефиците заемных средств конкуренция между заемщиками поднимет ставку и сократит объем спроса. Процесс будет продолжаться до тех пор, пока рынок не достигнет равновесия, при котором ни у кредиторов, ни у заемщиков не будет стимулов для изменения своего поведения.

Модель рынка облигаций имеет обычный вид, если рассматривается зависимость спроса и предложения от цены облигаций. Чем выше цена облигаций в данный момент времени, тем меньше облигаций готовы приобрести покупатели. И наоборот, продавцы готовы предложить больше облигаций, если цена на них растет. Известно, что цена облигаций изменятся в обратном отношению к изменению процентной ставки. Поэтому объем спроса на облигации находится в прямой, а их предложение – в обратной зависимости от процентной ставки (кривая спроса имеет положительный наклон, кривая предложения имеет отрицательный наклон).

Здесь нет противоречия, так как предложение облигаций показывает, каков объем спроса на ссуды. Аналогично кривую спроса на облигации можно рассматривать как объем предложения ссуд (рисунок 1).

Механизм формирования ссудного процента

В условиях действия рыночных механизмов в сфере кредитных отношений уровень ссудного процента стремится к средней норме прибыли в хозяйстве. При условии свободно перелива капитала он будет устремляться в ту отрасль, ту сферу приложения средств, которая обеспечит получение наибольшей прибыли. Если уровень дохода в производственном секторе экономики выше ссудного процента, то произойдет перемещение средств из денежной сферы в производственную и наоборот. Денежные средства направляются в такие вложения, доходность или норма прибыли которых является по сравнению с процентной ставкой достаточно высокой.

Инфляция: измерение, формы, механизмы

... методом измерения инфляционных процессов считается индексный метод. Индексы - это относительные показатели, характеризующие соотношение цен во времени. Они рассчитываются по отношению к базовому периоду. Темп инфляции ... над ценами и неудовлетворенном спросе. [1, c.158]. Одним из первых механизмов открытой инфляции можно назвать адаптивные инфляционные ожидания. Они представляют собой психологический ...

Рыночные ставки процента по любому виду активов изменяются. То есть общий уровень процентных ставок может повышаться и понижаться. При формировании рыночного уровня ссудного процента на отклонение его величины от средней нормы прибыли воздействуют как макроэкономические, так и частные факторы, лежащие в основе проведения процентной политики отдельных кредиторов. Рассмотрим макроэкономические факторы.

Соотношение спроса и предложения заемных средств, Уровень развития денежных рынков и рынков ценных бумаг, Дефицит государственного бюджета, Международная миграция капиталов, Денежно-кредитная политика Центрального Банка, Объем денежных накоплений населения, Фактор риска, Инфляционное обесценение денег, Налогообложение, Частные факторы

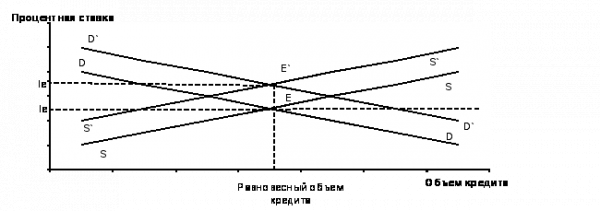

Рассмотрим, как изменения в спросе и предложении повлияют на рыночные процентные ставки. Предположим, что заемщики ожидают увеличение темпа инфляции и снижения реальных издержек заимствования. При данной ставке iе процента спрос на кредит способен превзойти предложение. Кривая спроса на кредит сдвигается вправо, из положения DD в положение D`D` (рисунок 2).

Превышение спроса будет оказывать давление в сторону повышения процентной ставки. С другой же стороны предположения кредиторов об увеличении темпов инфляции, т.е. снижению в будущем доходности их активов приведут к снижению предложения кредита при данной ставке процента, что усилит избыточный спрос. Кривая предложения сдвигается влево, в положение S`S`. Часть заемщиков лишается возможности получить кредит, другая часть вынуждена брать кредит по более высокой в сравнению с действующей ставкой процента. В результате на рынке установится новый более высокий уровень процентных ставок iе. При этом равновесный объем кредита в экономике может не измениться по сравнению с предыдущим состоянием рынка.

Рисунок 2. Сдвиги спроса и предложения и рыночная ставка процента

Экономическая сущность ссудного процента., Виды процентных ставок, номинальная и реальная

процентные ставки.

Процентная ставка

номинальную

Взаимосвязь между ставками может быть представлена выражением:

i=r+e , (1)

где i – номинальная, или рыночная, ставка процента;

- r — реальная ставка процента;

- е – темп инфляции.

Только в особых случаях, когда на денежном рынке нет повышения цен (е=0), реальная и номинальная процентные ставки совпадают. Уравнение (2) показывает, что номинальная процентная ставка может изменяться вследствие изменений реальной процентной ставки процента или вследствие изменения инфляции.Так как заемщик и кредитор не знают, какие темпы примет инфляция, то они исходят из ожидаемых темпов инфляции. Уравнение обретает вид:

Московский государственный университет путей сообщения (МИИТ) ...

... вернуть основную сумму кредита в обусловленное время и уплатить проценты за пользование им. Целью данной курсовой работы является проведение оценки кредитоспособности потенциального заемщика коммерческим банком ... в центре многих противоречивых, кризисных и трудно прогнозируемых процессов, происходящих в экономике, политике и социальной сфере. Кризис неплатежей повышает риск невозврата ссуды клиентом ...

i=r+eе, (3)

где eе – ожидаемый темп инфляции.

эффект Фишера

Если непредвиденная инфляция имеет место, то заемщики выигрывают за счет кредиторов, так как возвращают кредит обесценившимися деньгами. В случае дефляции кредитор выиграет за счет заемщика.

В данных, характеризующих уровень инфляции в России в … годах (см. Приложение), если сопоставить фактический индекс инфляции с динамикой средней ставки по краткосрочным кредитам, то можно подтвердить наличие взаимосвязи между номинальной процентной ставкой и уровнем инфляционного обесценения денег.

Иногда может сложиться ситуация, когда реальные процентные ставки по кредитам имеют отрицательное значение. Это может произойти в случае превышения темпов инфляции темпов роста номинальной ставки. Отрицательные процентные ставки могут установиться в период галопирующей инфляции или при гиперинфляции, а также в период экономического спада, когда спрос на кредиты падает и номинальные процентные ставки понижаются. Положительные реальные процентные ставки означают рост доходов кредиторов. Это происходит, если инфляция снижает реальную стоимость займа (полученного кредита).

фиксированными

В денежно-кредитной сфере экономически развитых стран применяются многочисленные процентные ставки. Постепенно и в России структура процентных ставок приближается к международной.Система процентных ставок включает ставки денежно-кредитного и фондового рынков: ставки по банковским кредитам и депозитам, казначейским, банковским и корпоративным облигациям, процентные ставки межбанковского рынка и многие другие. Их классификация определяется рядом признаком, в том числе: формами кредита, видами кредитных учреждений, видами инвестиций с привлечением кредита, сроками кредитования, видами операций кредитного учреждения (Приложение 1).

К основным видам процентных ставок, на которые ориентируются и кредиторы и заемщики, относятся: базовая банковская ставка, процентная ставка денежного рынка, процентная ставка по межбанковским кредитам; процентная ставка по казначейским векселям.

Рассмотрим некоторые виды процентных ставок.

Базовая банковская ставка, Процентные ставки по коммерческим, потребительским и ипотечным кредитам, Ставки по срочным вкладам (депозитам) населения и компаний в коммерческих банках., Ставки по долговым ценным бумагам, Процентная ставка по казначейским векселям, Процентная ставка по межбанковским кредитам, Справочная ставка

В России межбанковский рынок имеет определенные особенности. Преимущественно это рынок краткосрочных финансовых ресурсов; основной объем сделок заключается на условиях overnight. До кризиса 1998 г. в России роль ориентира играла ставка по государственным краткосрочным обязательствам (ГКО), сроки погашения которых не превышали одного года. С 2005 г. данную функцию начала выполнять ставка MosPrimerate — отечественный аналог ставки LIBOR. (См. Приложение) Помимо ставки рефинансирования ЦБ РФ ежедневно с 1994 г. рассчитывает справочные ставки в рублях, базирующиеся на ставках рынка