Создание и функционирование любой коммерческой организации осуществляется с целью извлечения прибыли, которая является главной движущей силой рыночной экономики. Она обеспечивает интересы государства, собственников и персонала предприятия.

Актуальность темы

Для достижения поставленной цели необходимо последовательное решение следующих задач:

- Изучить методы оценки производственного и финансового левериджа;

- Оценить уровень финансового и производственного левериджа предприятия, выявить роль этих показателей в генерирование финансовых результатов (на примере ОАО «Приморский кондитер»);

- Предложить меры для повышения эффективности деятельности предприятия путем управления уровнем операционного и финансового левериджа (на примере ОАО «Приморский кондитер»).

Объект исследования открытое акционерное общество «Приморский кондитер».

Предметом исследования является операционный и финансовый леверидж, структура затрат и капитала ОАО «Приморский кондитер».

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ОПЕРАЦИОННОГО И ФИНАНСОВОГО ЛЕВЕРИДЖА

1.1 Производственный и финансовый риск, взаимосвязь леверидж-риск

Текущая деятельность любого предприятия сопряжена с риском, в частности производственным и финансовым, которые следует принимать во внимание в зависимости от того, с какой позиции характеризуется предприятие. Как легко видеть из баланса, эта характеристика может быть выполнена либо с позиции активов, которыми владеет и распоряжается предприятие, либо с позиции источников средств. В первом случае возникает понятие производственного риска, во втором финансового риска.

Количественная оценка риска и факторов, его обусловивших, осуществляется на основе анализа вариабельности прибыли. В терминах финансов взаимосвязь между прибылью и стоимостной оценкой затрат активов или фондов, понесенных для получения данной прибыли, характеризуется с помощью показателя «леверидж». В буквальном понимании леверидж означает «…действие небольшой силы (рычага), с помощью которой можно перемещать довольно тяжелые предметы. В приложении к экономике он трактуется как некоторый фактор, небольшое изменение которого может привести к существенному изменению ряда результативных показателей» .

Основным показателем, характеризующим деятельность предприятия, является прибыль, которая зависит от многих факторов, поэтому возможны различные факторные разложения ее изменения. В частности, ее можно представить «…как разницу между выручкой и расходами двух основных типов — производственного характера и финансового характера. Они невзаимозаменяемые, однако, величиной и долей каждого из этих типов расходов можно управлять» .

Предприятие как производственная система

... и т.д.). В этом документе исследуются характеристики и свойства предприятия как производственной системы. 1. Характерные признаки и свойства предприятия как производственной системы 1.1 Понятие производственной системы, её структура и элементы В широком смысле под ...

«Производственный

Основными элементами себестоимости продукции являются переменные и постоянные расходы, причем соотношение между ними может быть различным и определяется технической и технологической политикой, выбранной на предприятии.

категорией производственного

финансовым

Итак, риск предприятия характеризуется с двух сторон – активов и пассивов. Структура активов обуславливает уровень операционного левериджа, структура пассивов влияет на уровень финансового левериджа. Использование этих механизмов позволяет более эффективно управлять финансовыми ресурсами компании.

1.2 Понятие операционного левериджа, методы его оценки

Операционный рычаг или производственный леверидж это механизм управления прибылью предприятия, основанный на оптимизации соотношения постоянных и переменных затрат. С его помощью можно прогнозировать изменение прибыли предприятия в зависимости от изменения объема продаж, а также определить точку безубыточной деятельности. Подразделение затрат предприятия на постоянные и переменные осуществляется с помощью использования маржинального подхода. Чем выше удельный вес постоянных затрат в общей сумме затрат предприятия, тем в большей степени изменяется величина прибыли по отношению к темпам изменения выручки предприятия. Операционный рычаг является инструментом для определения и анализа данной зависимости.

Ковалев В.В. дает следующее определение этому понятию: «Производственный левередж это возможность влиять на валовой доход путем изменения структуры себестоимости и объема выпуска» .

По мнению Крейниной М.М. операционный леверидж это «…показатель соотношения выручки от реализации и прибыли от реализации, который характеризует степень риска предприятия при снижении выручки от реализации» .

Стоянова Е.С. определяет понятие производственного левериджа так «Действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли» .

Операционный левередж характеризует взаимосвязь между объемом реализации, прибылью до выплаты процентов и налогов и расходами производственного характера. Анализ этих взаимосвязей заключается в количественной оценке уровня левереджа. Она выражается с помощью операционного анализа, направленного на поиск наиболее выгодных комбинаций между переменными затратами на единицу продукции, постоянными затратами, ценой и объемом продаж. Этот анализ основан на разделении издержек на постоянные, переменные и смешанные.

«Существует три метода дифференциации издержек:

- Метод максимальной и минимальной точек;

- Графический;

- Метод наименьших квадратов» .

Валовая маржа (сумма покрытия)

ЭОР=ВМ/П, (1)

ЭОР – эффект операционного рычага;

- ВМ – валовая маржа;

- П – прибыль после уплаты процентов, но до уплаты налога на прибыль» .

Порог рентабельности (точка безубыточности

ПР=Р пост /ВМ отн.к выручке, (2)

Р пост – постоянные расходы;

- ВМ отн.к выручке – валовая маржа в относительном выражении к выручке, т. е. это соотношение валовой маржи и выручки» .

Объем производства (продаж) в точке безубыточности называется пороговым (критическим) объемом производства (продаж).

Если предприятие продает продукции меньше порогового объема продаж, то оно терпит убытки, если больше — получает прибыль. Зная порог рентабельности можно рассчитать критический объем производства:

V кр =ПР/Ц ед, (3)

V кр – критический объем производства в натуральном выражении;

- ПР – порог рентабельности в стоимостном выражении;

- Ц ед – цена единицы продукции.

«Запас финансовой прочности

Разберем операционный рычаг предприятия и его влияние на производственно-хозяйственную деятельности, рассмотрим формулы расчета ценового и натурального рычага и разберем на примере его оценку.

Операционный рычаг. Определение , Операционный рычаг

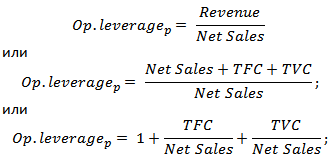

Формула расчета ценового и натурального операционного рычага

|

Формула расчета ценового операционного рычага |

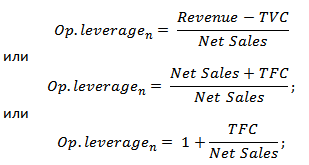

Формула расчета натурального операционного рычага |

где: Op. leverage p – ценовой операционный рычаг;Revenue – выручка от продаж;Net Sales – прибыль от продаж (операционная прибыль);TVC (Total Variable Costs ) – совокупные переменные затраты;TFC (Total Fixed Costs ) где: Op. leverage p – ценовой операционный рычаг;Revenue – выручка от продаж;Net Sales – прибыль от продаж (операционная прибыль);TVC (Total Variable Costs ) – совокупные переменные затраты;TFC (Total Fixed Costs ) |

где: Op. leverage n – натуральный операционный рычаг;Revenue – выручка от продаж;Net Sales – прибыль от продаж (операционная прибыль);TFC (Total Fixed Costs ) – совокупные постоянные затраты. |

Что показывает операционный рычаг? , Ценовой операционный рычаг

Высокие значения операционного рычага отражают значительное превышение выручки над прибылью от продаж и свидетельствуют о росте постоянных и переменных затрат. Рост затрат может происходить в следствие:

- Модернизации существующих мощностей, расширение производственных площадей, увеличение производственного персонала, внедрение инноваций и новых технологий.

- Уменьшении цен реализации продукции, не эффективный рост затрат на заработные платы низкоквалифицированного персонала, увеличение количества брака, снижение эффективности производственной линии и т.д. Это приводит неспособности обеспечить необходимый объем продаж и в итоге снижает запас финансовой прочности.

Другими словами, любые затраты на предприятии могут быть как эффективными, увеличивающими производственный, научный, технологический потенциал предприятия, так и наоборот сдерживающими развитие.

Операционный леверидж. Как влияет производительность на прибыль?

Эффект операционного рычага

Эффект операционного (производственного)

Как мы видим из выше приведенной таблицы, основными факторами, влияющими на размер операционного рычага являются переменные, постоянные затраты, а также прибыль от продаж. Рассмотрим более подробно данные факторы рычага.

Постоянные затраты, Переменные затраты —, Прибыль от продаж

Операционный рычаг предприятия и финансовые риски

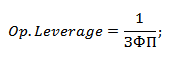

Операционный рычаг напрямую связан с запасом финансовой прочности предприятия через соотношение:

Op. Leverage – операционный леверидж;

- ЗПФ – запас финансовой прочности.

С ростом операционного рычага снижается запас финансовой прочности предприятия, что приближает его к порогу рентабельности и неспособности обеспечивать устойчивое финансовое развитие. Поэтому предприятию необходимо постоянно отслеживать свои производственные риски и их влияние на финансовые.

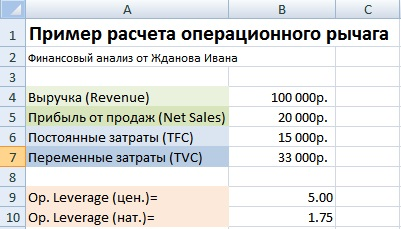

Рассмотрим пример расчета операционного рычага в Excel. Для этого необходимо знать следующие параметры: выручку, прибыль от продаж, постоянные и переменные затраты. В результате формула расчета ценового и натурального операционного рычага будет следующая:

Ценовой операционный рычаг, Натуральный операционный рычаг

Пример расчета операционного рычага в Excel

На основе ценового рычага можно оценить влияние ценовой политики предприятия на размер прибыли от продаж, так при увеличении цены продукции на 2% прибыль от продаж увеличиться на 10%. И при увеличении объемов производства на 2% прибыль от продаж увеличиться на 3,5%. Аналогично и обратное, при уменьшении цены и объемов результирующее значение прибыли от продаж уменьшится в соответствии с рычагом.

Резюме

В данной статье мы рассмотрели операционный (производственный) рычаг, который позволяет оценивать прибыль от продаж в зависимости от ценовой и производственной политики предприятия. Высокие значения рычага повышают риск резкого сокращения прибыли предприятия при неблагоприятной экономической ситуации, что в итоге может приблизить предприятие к точке безубыточности, когда прибыль равна убыткам.

Финансовый леверидж характеризует использование предприятием заемных средств, которые влияют на измерение коэффициента рентабельности собственного капитала. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал. Формирование финансового рычага представлено на «Рис 1»:

«Рис.1. Структура формирование финансового рычага»

Чем больше относительный объем привлеченных предприятием заемных средств, тем больше сумма уплаченных по ним процентов, и тем выше уровень финансового левериджа. Следовательно, этот показатель также позволяет оценить, во сколько раз валовой доход предприятия (из которого выплачиваются проценты за кредит) превышает налогооблагаемую прибыль.

Финансового левериджа позволяет выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1–Снп), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

Налоговый корректор может быть использован в если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

- б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

- в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли

2. Дифференциал финансового левериджа (КВРа–ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит. Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемый активами предприятия, превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

3. Коэффициент финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала. Коэффициент финансового левериджа является тем рычагом (leverage в дословном переводе — рычаг), который вызывает положительный или отрицательный эффект, получаемый за счет соответствующего его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа вызывает еще больший прирост его эффекта.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

- Расчет финансового левериджа предприятия

Финансовый леверидж рассчитывается как отношение всего авансированного капитала предприятия к собственному капиталу:

Кфз = ЗК/СК, (3.5)

т. е. характеризует соотношение между заемным и собственным капиталом. Этот показатель — один из важнейших, поскольку с ним связан выбор оптимальной структуры источников средств

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается = (1 — Снп) x (КВРа — ПК) х ЗК/СК, (3.6)

где ЭФЛ — эффект финансового левериджа, заключающийся в приросте коэффициента рентабельности собственного капитала, %; Снп — ставка налога на прибыль, выраженная десятичной дробью; КВРа — коэффициент валовой рентабельности активов (отношение валовой прибыли к средней стоимости активов), %; ПК — средний размер процентов за кредит, уплачиваемых предприятием за использование заемного капитала, %;ЗК — средняя сумма используемого предприятием заемного капитала; СК — средняя сумма собственного капитала предприятия.

- Операционный леверидж

Операционный (производственный) леверидж зависит от структуры издержек производства и, в частности, от соотношения условно-постоянных и условно-переменных затрат в структуре себестоимости. Поэтому производственный леверидж характеризует взаимосвязь структуры себестоимости, объема выпуска и продаж и прибыли. Производственный леверидж показывает изменение прибыли в зависимости от изменения объемов продаж.

Понятие операционного левериджа связано со структурой себестоимости и, в частности, с соотношением между условно-постоянными и условно-переменными затратами. Рассмотрение в этом аспекте структуры себестоимости позволяет, во-первых, решать задачу максимизации прибыли за счет относительного сокращения тех или иных расходов при приросте физического объема продаж, а, во-вторых, деление затрат на условно-постоянные и условно-переменные позволяет судить об окупаемости затрат и предоставляет возможность рассчитать запас финансовой прочности предприятия на случай затруднений, осложнений на рынке, в-третьих, дает возможность рассчитать критический объем продаж, покрывающий затраты и обеспечивающий безубыточную деятельность предприятия.

Решение этих задач позволяет прийти к следующему выводу: если предприятие создает определенный объем условно-постоянных расходов, то любое изменение выручки от продаж порождает еще более сильное изменение прибыли. Это явление называется эффектом операционного левериджа.

Расчеты коэффициента оперативного левериджа и эффекта операционного левериджа

Коэффициент операционного рычага показывает силу воздействия операционного рычага. Он рассчитывается по следующей формуле:

К ол = И пост / И о (3.7)

Где И пост – сумма постоянных операционных издержек.И о — общая сумма операционных издержек.

Эффект производственного левериджа заключается в том, что изменение выручки от реализации всегда приводит к более сильному изменению прибыли. Сила воздействия производственного левериджа является мерой предпринимательского риска, связанного с предприятием. Чем она выше, тем больший риск несут акционеры; порог рентабельности. Это объем выручки от реализации, при котором достигается нулевая прибыль при нулевых убытках.

Эффект рассчитывается по следующей формуле:

Э ол = ΔВОП / ΔОР, (3.8)

Где ΔВОП — темп прироста валовой операционной прибыли в % ΔОР — темп прироста объема реализации продукции в %

3.3 Дивидендная политика.Формированием операционной прибыли

Основной целью разработки дивидендной политики является установление необходимой пропорциональности между текущим потреблением прибыли собственниками и будущим ее ростом, максимизирующим рыночную стоимость предприятия и обеспечивающим стратегическое его развитие.

Исходя из этой цели понятие дивидендной политики может быть сформулировано следующим образом: дивидендная политика представляет собой составную часть общей политики управления прибылью, заключающуюся в оптимизации пропорций между потребляемой и капитализируемой ее частями с целью максимизации рыночной стоимости предприятия.

- Характеристика типов и подходов дивидендной политики предприятия.

Существует три подхода к формированию дивидендной политики — «консервативный», «умеренный» («компромиссный») и «агрессивный». Каждому из этих подходов соответствует определенный тип дивидендной политики.

1. Остаточная политика дивидендных выплат

2. Политика стабильного размера дивидендных выплат, . Политика минимального стабильного размера дивидендов, Политика стабильного уровня дивидендов, Политика постоянного возрастания размера дивидендов

В заключение разрабатывают мероприятия, направленные на повышение дивидендной отдачи акционерного капитала. Это в основном мероприятия, способствующие увеличению чистой прибыли и рентабельности собственного капитала.

- Финансовый механизм управления формированием операционной прибыли.

Механизм управления формированием операционной прибыли строится с учетом тесной взаимосвязи этого показателя с объемом реализации продукции, доходов и издержек предприятия. Система этой взаимосвязи, получившая название «Взаимосвязь издержек, объема реализации и прибыли», позволяет выделить роль отдельных факторов в формировании операционной прибыли и обеспечить эффективное управление этим процессом на предприятии.

В процессе управления формированием операционной прибыли на основе системы «CVP» предприятие решает следующие задачи:

1. Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность в течение короткого периода.

2. Определение объема реализации продукции, обеспечивающего безубыточную операционную деятельность в длительном периоде.

3. Определение необходимого объема реализации продукции, обеспечивающего достижение запланированной суммы валовой операционной прибыли. Эта задача может иметь и обратную постановку: определение плановой суммы валовой операционной прибыли при заданном плановом объеме реализации продукции.

4. Определение суммы «предела безопасности» предприятия, т.е. размера возможного снижения объема реализации продукции.

5. Определение необходимого объема реализации продукции, обеспечивающего достижение запланированной (целевой) суммы маржинальной операционной прибыли предприятия.

— Основная цель управления формированием оперативной прибылью

Основной целью управления формированием операционной прибыли предприятия является выявление основных факторов, определяющих ее конечный размер, и изыскание резервов дальнейшего увеличения ее суммы.

„Взаимосвязь издержек, объема реализации и

Получения валового дохода от реализации продукции. Основным источниками прибыли от реализации является валовой доход от реализации товаров. Валовой доход равен сумме торговых надбавок.

Валовой доход состоит из суммы денежных средств, полученных от реализации товаров, за счет разности между ценой продажи товаров и ценой их приобретения. Эта часть валового дохода представляет собой торговую надбавку.

К важнейшим факторам, формирующим объем и уровень валового дохода, относятся

Объем, состав и ассортиментная структура товарооборота;

- Условия поставки товаров;

- Экономическая обоснованность торговой надбавки;

- Количество и качество дополнительных услуг.

Увеличение объема товарооборота означает рост массы валового дохода: чем больше продано товаров, тем больше совокупная масса средств, полученных от торговой надбавки. Рыночная модель экономики позволяет торговым предприятиям самостоятельно устанавливать надбавки по большинству товарных групп. Важно только найти определенную грань, чтобы, с одной стороны, не допустить потерь в объеме дохода, а с другой – сохранить конкурентоспособные цены.

Качественным показателем валового дохода от реализации является уровень валового дохода: Сумма валового дохода = сумме торговых надбавок

Увд = (Сумма ВД / То) * 100 % (3.9)

Уровень валового дохода показывает размер доходов на один рубль товарооборота.

Чистый доход от реализации продукции. Чистый доход от реализации продукции определяется путем вычитания из дохода (выручки) от реализации продукции соответствующих налогов, сборов, скидок и тому подобное.

Показатель чистого дохода рассчитывается по формуле, где числитель — сумма объемов амортизации основных средств и нематериальных активов плюс чистая прибыль, знаменатель — чистая выручка от реализации продукции плюс доходы от прочей реализации и доходы от внереализационных операций.

Расчет маржинальной операционной прибыли. Маржинальная операционная прибыль это результат чистого операционного дохода (т.е. без НДС) без постоянных издержек,ее расчет осуществляется последующей формуле:

- МОП=ЧОД-Ипост; (3.10)

Где, ВОД — сумма чистого операционного дохода в рассматриваемом периоде; Ипост — сумма постоянных операционных издержек.

Расчет валовой операционной прибыли. Валовая операционная прибыль, ее расче осуществляется по следующей формуле:

- ВОП=ЧОД-Ио; ВОП=МОП-Ипер (3.11)

Где, ЧОД — сумма чистого операционного дохода; Ио — совокупная сумма операционных издержек; Ипер — сумма переменных операционных издержек

Расчет чистой операционной прибыли. Чистая операционная прибыль – доход после уплаты налогов, ее еще называют посленалоговая операционная прибыль (Net Operating Profit Less Adjusted Tax, NOPLAT).

Чистая операционная прибыль не учитывает тот фактор, что бизнес должен покрывать как операционные издержки, так и капитальные затраты.

Чистая операционная прибыль , ее расчет осуществляется по следующим формулам:

- ЧОП+ЧОД-Ио-НП;

- ЧОП=МОП-Ипер-НП;

- ЧОП=ВОП-НП;

- (3.12)

Где НП — сумма налога на прибыль и других обязательных платежей за счет прибыли.

Понятие операционного рычага тесно связано со структурой затрат компании. Операционный рычагилипроизводственный леверидж (leverage – рычаг) – это механизм управления прибылью компании, основанный на улучшении соотношения постоянных и переменных затрат. С его помощью можно планировать изменение прибыли организации в зависимости от изменения объема реализации, а также определить точку безубыточной. Необходимым условием применения механизма операционного рычага является использование маржинального метода, основанного на подразделении затрат на постоянные и переменные. Чем ниже удельный вес постоянных затрат в общей сумме затрат предприятия, тем в большей степени изменяется величина прибыли по отношению к темпам изменения выручки компании. Как мы знаем, на предприятии существуют два вида затрат:

переменные и постоянные

- Их структура в целом, а в частности уровень постоянных затрат, в общей выручке предприятия или в выручке от единицы продукции могут значительно влиять на тенденцию изменения прибыли или издержек. Это происходит из-за того, что каждая дополнительная единица продукции приносит некоторую дополнительную доходность, которая идет на покрытие постоянных затрат, и в зависимости от соотношения постоянных и переменных затрат в структуре издержек компании, общий прирост доходов от дополнительной единицы товара может выразиться в значительном резком изменении прибыли. Как только достигается уровень безубыточности, появляется прибыль, которая начинает расти быстрее, чем объем продаж. Операционный рычаг является инструментом для определения и анализа данной зависимости. Другими словами, он предназначен для установления влияния прибыли на изменение объема реализации. Суть его действия заключается в том, что при росте объема выручки наблюдается больший темп роста объема прибыли, однако этот больший темп роста ограничен соотношением постоянных и переменных затрат. Чем ниже удельный вес постоянных затрат, тем меньше будет это ограничение. Производственный (операционный) леверидж количественно характеризуется соотношением между постоянными и переменными расходами в общей их сумме и величиной показателя «Прибыль до вычета процентов и налогов». Зная производственный рычаг можно прогнозировать изменение прибыли при изменении выручки. Различают ценовой и натуральный ценовой рычаг. Ценовой операционный (производственный) рычаг Ценовой операционный рычаг (Рц) вычисляется по формуле: Рц = В/П где, В – выручка от продаж;

- П – прибыль от продаж. Учитывая, что В = П + Зпер + Зпост, формулу расчета ценового операционного рычага можно записать как: Рц = (П + Зпер + Зпост)/П = 1 + Зпер/П + Зпост/П где, Зпер – переменные затраты;

- Зпост – постоянные затраты. Натуральный операционный (производственный) леверидж Натуральный операционный рычаг (Рн) вычисляется по формуле: Рн = (В-Зпер)/П = (П + Зпост)/П = 1 + Зпост/П где, В – выручка от продаж;

- П – прибыль от продаж;

- Зпер – переменные затраты;

- Зпост – постоянные затраты. Операционный рычаг не измеряется в процентах, поскольку представляет собой отношение маржинального дохода к прибыли от продаж. А так как маржинальный доход, кроме прибыли от продаж, содержит еще и сумму постоянных затрат, то операционный рычаг всегда больше единицы. Величину операционного левериджа можно считать показателем рискованности не только самого предприятия, но и вида бизнеса, которым это предприятие занимается, поскольку соотношение постоянных и переменных расходов в общей структуре затрат является отражением не только особенностей данного предприятия и его учетной политики, но и отраслевых особенностей деятельности. Однако считать, что высокая доля постоянных расходов в структуре затрат предприятия является отрицательным фактором, так же как и абсолютизировать значение маржинального дохода, нельзя. Увеличение производственного левериджа может свидетельствовать о наращивании производственной мощи предприятия, о техническом перевооружении, повышении производительности труда. Прибыль предприятия, у которого уровень производственного левериджа выше, более чувствительна к изменениям выручки. При резком падении продаж такое предприятие может очень быстро «упасть» ниже уровня безубыточности. Иными словами, предприятие с более высоким уровнем производственного левериджа является более рискованным. Поскольку операционный рычаг показывает динамику операционной прибыли в ответ на изменение выручки компании, а финансовый леверидж характеризует изменение прибыли до налогообложения после выплаты процентов по кредитам и займам в ответ на изменение операционной прибыли, совокупный рычаг дает представление о том, на сколько процентов изменится прибыль до налогов после выплаты процентов при изменении выручки на 1%. Таким образом, небольшой операционный рычаг можно усилить путем привлечения заемного капитала. Высокий операционный рычаг, наоборот, можно нивелировать с помощью низкого финансового рычага. С помощью этих действенных инструментов – операционного и финансового рычагов – предприятие может достичь желаемой отдачи от вложенного капитала при контролируемом уровне риска. В заключение перечислим те задачи, которые решаются с помощью операционного рычага: 1. расчет финансового результата в целом по организации, а также по видам продукции, работ или услуг на основании схемы «затраты – объем – прибыль»;

- 2. определение критической точки производства и использование ее при принятии управленческих решений и установлении цен на работы;

- 3. принятие решений по дополнительным заказам (ответ на вопрос: не приведет ли дополнительный заказ к росту постоянных издержек?);

- 4. принятие решения по прекращению выпуска товаров или оказания услуг (если цена падает ниже уровня переменных затрат);

- 5. решение задачи максимизации прибыли за счет относительного сокращения постоянных затрат;

- 6. использование порога рентабельности при разработке производственных программ, установлении цен на товары, работы или услуги.

Операционный рычаг

С его помощью можно планировать изменение прибыли организации в зависимости от изменения объема реализации, а также определить точку безубыточной. Необходимым условием применения механизма операционного рычага является использование маржинального метода, основанного на подразделении затрат на постоянные и переменные. Чем ниже удельный вес постоянных затрат в общей сумме затрат предприятия, тем в большей степени изменяется величина прибыли по отношению к темпам изменения выручки компании.

переменные и постоянные

Операционный рычаг является инструментом для определения и анализа данной зависимости. Другими словами он предназначен для установления влияния прибыли на изменение объема реализации. Суть его действия заключается в том, что при росте объема выручки наблюдается больший темп роста объема прибыли, однако этот больший темп роста ограничен соотношением постоянных и переменных затрат. Чем ниже удельный вес постоянных затрат, тем меньше будет это ограничение.

Производственный (операционный) леверидж количественно характеризуется соотношением между постоянными и переменными расходами в общей их сумме и величиной показателя «Прибыль до вычета процентов и налогов». Зная производственный рычаг можно прогнозировать изменение прибыли при изменении выручки. Различают ценовой и натуральный ценовой рычаг.

Ценовой операционный (производственный) рычаг

Ценовой операционный рычаг (Рц) вычисляется по формуле:

Рц = В/П

Где,

В — выручка от продаж;

- П — прибыль от продаж.

В = П + Зпер + Зпост

Рц = (П + Зпер + Зпост)/П = 1 + Зпер/П + Зпост/П

Где,

Зпер — переменные затраты;

- Зпост — постоянные затраты.

Натуральный операционный (производственный) леверидж

Натуральный операционный рычаг (Рн) вычисляется по формуле:

Рн = (В-Зпер)/П = (П + Зпост)/П = 1 + Зпост/П где,

В — выручка от продаж;

- П — прибыль от продаж;

- Зпер — переменные затраты;

- Зпост — постоянные затраты.

Операционный рычаг не измеряется в процентах, поскольку представляет собой отношение маржинального дохода к прибыли от продаж. А так как маржинальный доход, кроме прибыли от продаж, содержит еще и сумму постоянных затрат, то операционный рычаг всегда больше единицы.

операционного левериджа

Однако считать, что высокая доля постоянных расходов в структуре затрат предприятия является отрицательным фактором, так же как и абсолютизировать значение маржинального дохода, нельзя. Увеличение производственного левериджа может свидетельствовать о наращивании производственной мощи предприятия, о техническом перевооружении, повышении производительности труда. Прибыль предприятия, у которого уровень производственного левериджа выше, более чувствительна к изменениям выручки. При резком падении продаж такое предприятие может очень быстро «упасть» ниже уровня безубыточности. Иными словами, предприятие с более высоким уровнем производственного левериджа является более рискованным.

Поскольку операционный рычаг показывает динамику операционной прибыли в ответ на изменение выручки компании, а финансовый леверидж характеризует изменение прибыли до налогообложения после выплаты процентов по кредитам и займам в ответ на изменение операционной прибыли, совокупный рычаг дает представление о том, на сколько процентов изменится прибыль до налогов после выплаты процентов при изменении выручки на 1%.

операционный рычаг

В заключение перечислим те задачи, которые решаются с помощью операционного рычага (производственного левериджа):