Название фирмы, описание миссии фирмы

Рассматриваемое предприятие – ЗАО «Шоколадная фабрика Новосибирская» работает на кондитерском рынке с 1942 года. С 2003 года фабрика входит в холдинг «Объединенные кондитеры». Помимо ШФН, в его состав входят несколько крупных кондитерских фабрик, в том числе «Красный октябрь», «Рот-Фронт» и концерн «Бабаевский». Сегодня доля ШФН на новосибирском рынке развесных и упакованных конфет, по разным оценкам, около 40%. Объем продаж за III квартал 2009 года составил 95 млн. рублей.

ЗАО «Шоколадная фабрика «Новосибирская» — один из ведущих производителей кондитерских изделий в Сибири. Фабрика основана в 1942 году на базе эвакуированной из г. Одессы фабрики им. Розы Люксембург. Предприятие работает достаточно стабильно. Фабрика производит более 140 наименований кондитерских изделий, изготовленных из высококачественного сырья: шоколадные конфеты; шоколадные наборы; мармелад и лимонные дольки; фрукты в шоколаде; зефир; шоколадно-вафельные торты. Шоколадная фабрика «Новосибирская» ориентируется на высокое качество продукции, сохраняя при этом ее доступность всем категориям потребителей.

2. Общая характеристика, Целевая аудитория.

К конечным потребителям, образующим целевую аудиторию, относятся прежде всего женщины и мужчины в возрасте от 18 до 38 лет. Согласно результатам исследования, именно их среди конечных потребителей шоколада имеется больше всего. Вместе с тем не следует забывать об остальных конечных потребителях: женщинах и мужчинах в возрасте от 39 до 58 лет женщинах и мужчинах в возрасте от 59 до 78 лет — по убыванию значимости.

Потребители

3. Мотивы

Конечные потребители, выбирая шоколад, чаще всего руководствуются тремя мотивами:

- 48 % — вкусом шоколада;

- 23,4 % — его качеством;

- 16,4 % — его ценой.

Популярность остальных мотивов является незначительной – если принимать за порог значимости 5 %.

Крупные оптовики, присутствующие на рынке шоколада, это фирмы, которые имеют связи:

- либо с отечественными и зарубежными фабриками, производящими шоколад;

- либо с отечественными и зарубежными фирмами, торгующими шоколадом в масштабах Российской Федерации;

- либо с теми и с другими.

Всего на рынке шоколада присутствует не менее 32 фирм, выступающих в качестве крупных оптовиков.

Кондитерская фабрика «Красный Октябрь»

... с цукатом", "Космические", шоколад "Золотой Ярлык", "Прима", "Слава", "Романс", наборы шоколадных конфет "Вдохновение", "Подмосковные вечера". Эти и многие другие кондитерские изделия, выпускаемые фабрикой "Красный Октябрь", ... по английскому образцу. В 1878 году после смерти Эйнема, фабрика перешла в руки Гейса. Фирма "Эйнем" пользовалась большим авторитетом. Это учел предусмотрительный Гейс, ...

4. Характеристика рынка

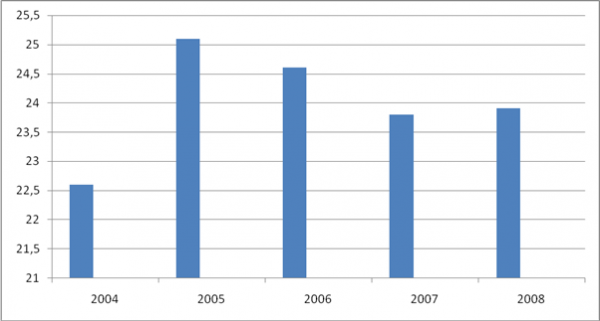

Динамика производства кондитерских изделий в Новосибирской области представлена на рис.

Производство кондитерских изделий в Новосибирской области, тыс.тонн

Рис. Динамика производства кондитерских изделий в Новосибирской области

Крупнейшими участниками кондитерского рынка в Новосибирске являются шоколадная фабрика «Новосибирская», «Кондитер», кондитерское объединение «СладКо», кондитерский дом «Восток» (Томск).

На рынке присутствуют наборы конфет «Покров», «Коркунов», «Россия», «Макро – С», «Кэдберри», «Серебряная мечта», «Сокол». Доля «Новосибирской» на местном рынке кондитерской продукции составляет 15,4%, доля «Кондитера» – около 12%.

Более 80% объема продаваемых шоколадных плиток — продукция средней ценовой категории (150-210 руб. за 1 кг).

Однако ее доля, как и доля дешевого шоколада вообще, сокращается. В то же время динамично растет премиальный сегмент. Наиболее заметные и активные игроки сегменте дорогого плиточного шоколада — концерн “Бабаевский”, “Коркунов”.

Поставщики:

Дистрибьюторы: в 2009 г. компания испытывала проблемы с поставкой продукции, т.к. сбытовое подразделение предприятие не может справиться с объемами продукции. Поставками продукции ЗАО «Шоколадная фабрика Новосибирская» занимались такие дистрибьюторы как «Кэнди» и «Шоколадная страна», в настоящее время «Шоколадная страна» занялась собственным производством конфет похожего с ЗАО «Шоколадная фабрика Новосибирская» ассортимента и стала внутренним конкурентом компании. В настоящее время предприятие заключило договора с крупными дистрибьюторами региона — ЗАО «Геба» и ГК ТД «Барнео», через которых теперь будет поставляться продукция фабрики в новосибирские магазины. Сейчас в планах компании расширять список официальных дистрибуторов. В данный момент ведутся переговоры еще примерно с десятком компаний.

Конкуренты: основной конкурент компании — фабрика «Кондитер» (сейчас работает под общей маркой «Красная Сибирь») — в последнее время активизировал усилия по продвижению своей продукции на рынок. При этом ритейлеры отмечают, что «Кондитер» готов брать на себя обязательства по поставке продукции в любых необходимых магазинам объемах и пока поставок не срывал.

На характер спроса на рынке шоколада оказывают влияние два внутренних фактора:

- Предпочтения ЛПР торговых точек, которые связаны с товарными группами и наименованиями шоколада.

- Предпочтения непосредственных потребителей, которые связаны с товарными группами и наименованиями шоколада.

5. Участники рынка шоколада

Опираясь на результаты исследования, всех участников рынка шоколада можно разделить на три основные группы:

- крупные оптовики, которые занимаются поставкой шоколада на рынок;

- мелкие оптовики, которые занимаются оптовой покупкой и розничной продажей шоколада;

- конечные потребители, которые покупают шоколад для непосредственного употребления.

Сильными сторонами продуктов фирмы являются дизайн и доставка. Слабой стороной — нестабильное качество. Фирма не является ценовым лидером. На ЗАО «Шоколадная фабрика Новосибирская» существует адаптированная к сегодняшнему дню маркетинговая концепция. Она, прежде всего, основывается на сочетании интенсификации коммерческих усилий (затронута сфера стимулирования и сбыта) и маркетингового подхода к разработке перспективных видов продукции. В перспективе планируется сокращение ассортимента выпускаемой продукции, а также замена изношенных основных фондов.

За последние годы маркетинговой службой была создана своя сеть фирменных магазинов и оптовых складов. Основные достоинства данной схемы работы — это каждодневно поступающая на счет выручка, широчайший ассортимент, более низкие отпускные цены, свежий продукт.

Процесс определения маркетинговой стратегии и формирования продуктового портфеля предполагает соотнесение их с целями и миссией организации. ЗАО «Шоколадная фабрика Новосибирская» была определена следующая миссия: производство высококачественных кондитерских изделий с целью максимального удовлетворения потребностей покупателей и получения максимальной прибыли инвесторами и акционерами.

6. Анализ основных видов продукции фирмы (товаров групп)

Для ЗАО «Шоколадная фабрика Новосибирская» поставлены долгосрочные цели (на начало 2009 г.):

Объем продаж — 28000 тонн.

Ассортимент и его пропорции: «Петушок», «Чародейка», «Трюфели» — 50%; печенье — 30%; торты — 5%; вафли — 3%; мармелад, орешки, наборы конфет — 2%.

Норма прибыли — 25%.

Исходя из долгосрочных целей компании, существующую стратегию ОАО «ШФН» в общем случае можно определить как стратегию концентрированного роста, а именно стратегию усиления позиции на рынке (Market Penetration).

Для корректировки продуктового портфеля и выбора маркетинговой стратегии по отдельным товарным группам рассмотрим структуру продуктового портфеля и изменение продаж за последний период.

В общем виде продуктовый разрез портфеля 2009 г. фабрики представлен в табл.

| Наименование | % от тоннажа | % от валовой прибыли |

| Карамель | 42,13 | 27,70 |

| Печенье | 30,09 | 23,30 |

| Конфеты | 14,40 | 20,80 |

| Вафли | 8,02 | 11,10 |

| Торты | 3,10 | 9,70 |

| Мармелад | 0,70 | 2,70 |

| Новогодние подарки | 0,40 | 0,80 |

| Ирис | 0,10 | 0,08 |

Работа с крупными оптовиками и наличие широкой дистрибьюторской сети по реализации продукции в Новосибирской области и за ее пределами.

Установка менее энергоемкого и более технологичного оборудования, дозировочных и фасовочных станций, новой карамельной линии роторного типа, станции приготовления начинок.

Максимальное использование современных информационных технологий в работе с поставщиками и клиентами (Multisite Information Management System, Business-To-Business и Extra-net-решения).

Таким образом, с точки зрения стратегического управления цель фирмы — быстрый рост.

7. Факторы, представляющие угрозы и возможности для предприятия

Сравнивая ЗАО «Шоколадная фабрика Новосибирская» с ее конкурентами, можно выделить ее сильные и слабые стороны, возможности и угрозы.

Сильные стороны:

- более образованное и динамичное молодое руководство среднего звена;

- активная роль маркетинга (большое внимание уделяется маркетингу в регионе, лучшее знание заказчиков, лучшее обслуживание);

- лучшая упаковка (по некоторым видам продукции);

- более гибкая ценовая политика;

- вопросы снабжения сырьем решаются более профессионально;

- менее дорогое сырье и материалы;

- хорошая репутация у покупателей.

Слабые стороны:

- старое оборудование, большие объемы отходов, необходимость частых ремонтов и проверки технического состояния оборудования;

- расположение в центре города: тесные производственные помещения, отсутствие единого склада готовой продукции;

- дополнительные транспортные издержки (наличие удаленного склада сырья);

- более низкая прибыльность из-за высоких издержек.

Возможности:

- выход на новые рынки или сегменты рынка;

- расширение производственной линии;

- вертикальная интеграция.

Угрозы:

- возможность появления новых конкурентов;

- возрастающее давление на цены у покупателей и поставщиков;

- растущее конкурентное давление.

8.

Анализ деятельности конкурентов

| Факторы конкурентоспособности | ЗАО «ШФН» | Основные конкуренты | |||

| «Бабаевский» | “Красный октябрь” | «Коркунов» | |||

| 1 Товар | |||||

| 1 | Качество | 8 | 9 | 7 | 8 |

| 2 | Упаковка | 7 | 7 | 7 | 7 |

| 3 | Известность торговой марки | 10 | 10 | 9 | 10 |

| 4 | Ассортимент | 10 | 8 | 9 | 7 |

| 2 Цена | |||||

| 1 | Розничная | 10 | 6 | 7 | 8 |

| 2 | Оптовая | 10 | 6 | 8 | 7 |

| 3 | Система скидок при оптовых продажах | 9 | 7 | 8 | 6 |

| 3 Каналы сбыта | |||||

| 1 | Форма сбыта: | ||||

| -торговые представители; | 9 | 9 | 5 | 10 | |

| — оптовые посредники; | 5 | 9 | 7 | 8 | |

| 2 | Степень охвата рынка | 9 | 9 | 8 | 9 |

| 4 Продвижение товаров на рынках | |||||

| 1 | |||||

| — для потребителей; | 6 | 8 | 6 | 7 | |

| — для торговых посредников; | 6 | 7 | 6 | 6 | |

| 2 | Продвижение товара по каналам сбыта | 7 | 10 | 10 | 10 |

| ИТОГО: | 106 | 105 | 97 | 103 | |

9. Анализ покупателей

Среди конечных потребителей шоколада наиболее популярными товарными группами являются:

- 45,7 % — плиточный шоколад;

- 33,8 % — весовые конфеты;

- 10,5 % — шоколадные батончики;

- 7,8 % — конфеты в коробках;

- 2,2 % — шоколадные яйца.

Конечные потребители в возрасте от 18 до 38 лет затрачивают на шоколад больше денег, чем конечные потребители любого иного возраста. Конечные потребители c доходом на одного члена семьи выше среднего затрачивают на шоколад больше денег, чем конечные потребители с любым иным доходом.

Для выработки стратегии позиционирования продукции необходимо учитывать данные ситуационного анализа — SWOT-анализ. Предварительно рассмотрев сильные и слабые стороны организации, составим матрицу SWOT для ОАО «ШФН» .

|

Возможности: 1.Выход на новые рынки или сегменты рынка. 2.Расширение производственной линии. |

Угрозы: 1.Возможность появления новых конкурентов. 2.Возрастающее влияние на цены у покупателей и поставщиков. |

|

|

Сильные стороны: 1. Более образованное, динамичное, гибкое и молодое руководство среднего звена. |

ПОЛЕ «СИВ» Выход на новые рынки — репутация, гибкая ценовая политика, активная роль маркетинга, упаковка. Расширение производства — активная роль маркетинга, образованное руководство. | ПОЛЕ «СИУ» Появление новых конкурентов — гибкая ценовая политика, активная роль маркетинга, репутация, упаковка. Влияние на цены покупателями и поставщиками — гибкое руководство, ценовая политика. |

|

Слабые стороны: 1.Старое оборудование, большие объемы отходов. 2.Тесные производственные помещения, отсутствие единого |

ПОЛЕ «СЛВ» Старое оборудование — расширение производственной линии. Тесные производственные помещения — вертикальная интеграция.Низкая прибыльность, дополнительные издержки | ПОЛЕ «СЛУ» Конкурентное давление — старое оборудование, более низкая прибыль из-за высоких издержек. Влияние на цены покупателями и поставщиками — более низкая прибыльность |

Считается, что при выработке стратегии основное внимание нужно уделить полю «СИВ», так как оно дает возможность для развития. Сопоставление на поле «СИВ» возможности выхода на новые рынки с сильными сторонами фабрики создает благоприятные условия прежде всего в отношении перспективных, с разработанным брендом продуктов (карамельная линейка, «Класс!», печенье «Счастливый день»).

К этим продуктам необходимо применить активную атакующую стратегию, расширить производство и позиционироваться на новых ценовых сегментах.

На поле «СИУ» угрозы усиления конкурентного давления касаются прежде всего основных продуктов фабрики (карамели, печенья, тортов, конфет).

С учетом сильных сторон (гибкая ценовая политика, репутация, упаковка) маркетинговую стратегию для данных продуктов можно определить как оборонительную, так как необходимо учитывать также факторы, попавшие на поле «слабость и угроза».

Оборонительная стратегия сформулирована на основе результатов маркетинговых исследований в виде стратегий позиционирования основных продуктов фабрики (карамель, печенье, торты, конфеты).

На поле «СЛВ» (слабость и возможность) данная комбинация факторов позволяет за счет появившейся возможности (расширения производственных мощностей вследствие выхода на новые рынки) устранить слабые стороны организации (старое оборудование, большие объемы отходов).

Также вследствие вертикальной интеграции (вхождения в кондитерский холдинг) можно ослабить влияние слабых сторон организации (тесные производственные помещения, отсутствие единого склада готовой продукции, дополнительные издержки по внутрифабричному транспорту, более низкая прибыльность из-за высоких издержек).

В SWOT-анализе необходимо не только вскрыть угрозы и возможности, но и попытаться оценить их с точки зрения того, сколь важным для фирмы является учет в стратегии своего поведения каждой из выявленных угроз и возможностей. Для такой оценки применяется метод позиционирования каждой конкретной возможности на матрице возможностей. Матрица возможностей для ЗАО «ШФН» представлена в табл.

рынок шоколадный поставщик потребитель реклама

| Сильное влияние | Умеренное влияние | Малое влияние |

| Высокая вероятность | Выход на новые рынки или сегменты рынка за счет брендированной продукции | Вертикальная интеграция |

| Средняя вероятность | Расширение производственной линии |

Как видно, все три возможности фирмы имеют для нее большое значение и их надо обязательно использовать.

Похожая матрица составляется для оценки угроз. Сверху откладываются возможные последствия для фирмы, к которым может привести реализация угрозы. Сбоку откладывается вероятность того, что угроза будет реализована (табл.).

| Разрушение | Критическое состояние | Тяжелое состояние | «Легкие ушибы» |

| Высокая вероятность | Возрастающее конкурентное давление | Возможность появления новых конкурентов | |

| Средняя вероятность | Возрастающее влияние на цены у покупателей и поставщиков |

Самая опасная угроза — возрастающее конкурентное давление — должна быть обязательно и немедленно устранена. Угроза появления новых конкурентов должна постоянно находиться в поле зрения руководства фирмы и устраняться в первостепенном порядке. Что касается возрастания влияния покупателей и поставщиков на цены, то этой угрозе можно уделить меньше внимания.

Применение в стратегическом планировании маркетинга современных методов анализа позволяет эффективно управлять продуктовым портфелем предприятия, вырабатывать соответствующие маркетинговые стратегии по продуктовым линиям для достижения целей организации в целом.

Опираясь на результаты исследования, можно сформулировать четыре рекомендации по выбору средств рекламы:

Передачи новостей:

- ¾ “Итоги дня” — в эфире “4 канала”;

- ¾ “Девять с половиной” — в эфире “49 канала”.

¾ Информационно-рекламные блоки в радиоэфире:

- ¾ “ВГТРК”;

- ¾ “Радио Ностальжи”;

- ¾ “Русского Радио в Новосибирске”.

Оригинал-макеты в периодических печатных изданиях трех видов:

¾ Телеиздания:

- ¾ платные — “4 канал + все ТВ” и “Теленеделя”;

¾ Издания для чтения — “Комсомольская правда в

¾ Новосибирске”, “Аргументы и факты в Новосибирске ”

¾ Издания с бесплатными объявлениями: “Ярмарка. Из рук в руки”.

Наружная реклама на бортах:

¾ трамваев

¾ автобусов

¾ троллейбусов

Данный маршрут (трамвайный, автобусный или троллейбусный) является подходящим, если он:

- ¾ имеет достаточно большую протяженность;

- ¾ проходит через центральную часть Екатеринбурга;

- ¾ связывает между собой микрорайоны города, достаточно далекие друг от друга.

Это позволит овладеть вниманием конечных потребителей шоколада, имеющих различные зрительские, слушательские и читательские симпатии, а также — до конечных потребителей, проживающих в различных микрорайонах Новосибирска.

Содержание рекламных сообщений.

Опираясь на результаты исследования, можно сформулировать две группы рекомендаций по содержанию рекламных сообщений:

1. Рекомендации, которые касаются самого шоколада:

- высокие вкусовые качества (устойчивый аромат и запоминающийся вкус) шоколада, в которых легко убедиться каждый, кто его попробует;

- высокие эстетические качества (насыщенный цвет и благородство очертаний) шоколада, в которых легко убедиться каждый, кто имеет, помимо кулинарного, художественный вкус; достаточно низкая цена шоколада, в чем легко убедиться каждый, кто умеет считать деньги.

11.

Работа с фирмами

Цель, которую рекомендуется преследовать Фирме при работе с фирмами, состоит в разъяснительной работе, постоянно осуществляемой по трем направлениям:

- напоминать этими фирмам, что им следует ориентироваться не столько на ближайших покупателей, сколько на конечных потребителей своего шоколада;

- сообщать им, что Фирма — благодаря маркетинговым исследованиям -располагает достоверными сведениями о запросах этих потребителей;

- содействовать тому, чтобы товарная политика этих фирм соответствовала этим запросам.

В ходе исследования удалось выявить пять обстоятельств, учет которых позволит фирмам привести свою товарную политику в соответствие с запросами конечных потребителей шоколада:

- Товарные группы шоколада, популярные среди конечных потребителей в значительной степени: плиточный шоколад;

- весовые конфеты;

- шоколадные батончики;

- конфеты в коробках — по убыванию значимости.

Заключение

Сегодня доля ШФН на новосибирском рынке развесных и упакованных конфет, по разным оценкам, около 40%. Объем продаж за III квартал 2009 года составил 95 млн. рублей.

«ШФН» постоянно расширяет ассортимент товара, высокий профессионализм сотрудников – все это помогает, в настоящее время, компании динамично развиваться: внедряются новые электронные системы сопровождения товарных и финансовых потоков, создаются новые форматы магазинов, отвечающих склонностям населения к современному покупательскому поведению.

Сильными сторонами продуктов фирмы являются дизайн и доставка. Слабой стороной — нестабильное качество. Фирма не является ценовым лидером. На ЗАО «Шоколадная фабрика Новосибирская» существует адаптированная к сегодняшнему дню маркетинговая концепция. Она, прежде всего, основывается на сочетании интенсификации коммерческих усилий (затронута сфера стимулирования и сбыта) и маркетингового подхода к разработке перспективных видов продукции. В перспективе планируется сокращение ассортимента выпускаемой продукции, а также замена изношенных основных фондов.

У «ШФН» есть два основных конкурента – концерн “Бабаевский”, “Коркунов”.

Необходимо отметить, что для удержания своих позиций на рынке предприятию необходимо поддерживать широкий ассортимент, поэтому Карамель, вафли и подарки исключать из ассортимента не стоит.

Маркетинговой службе уже сейчас стоит обратить внимание на рынок не только города Новосибирска, с целью получения большей прибыли и прочных позиций на рынке.

При поддержке такой политики, предприятие получит максимальную прибыль и возможности для дальнейшего развития, что просто необходимо в рыночных условиях.