Развитие химической отрасли в Российской Федерации

Химический комплекс является одним из базовых сегментов отечественной промышленности, который закладывает основы ее долгосрочного стабильного развития и оказывает значительное влияние на структурные изменения в экономике, на уровень национальной конкурентоспособности и темпы роста экономики в целом. Потребителями химической продукции являются практически все отрасли промышленности, транспорта, сельского хозяйства, сфера услуг, торговля, наука, культура и образование, оборонный комплекс и т.д.

Современное состояние химической и нефтехимической промышленности России — наследие периода существования СССР. Интенсивное развитие химической промышленности привело к тому, что к 1990м годам потребности внутреннего рынка в химических материалах почти полностью удовлетворялись. По общему объему производства страна вышла на первое место в Европе и второе в мире. Однако принцип размещения химических предприятий по территории СССР не был связан с потенциальной прибыльностью, рациональностью транспортных путей, близостью к источникам сырья или другими параметрами. Многие построенные предприятия были экономически нецелесообразны, не оправдывали себя с финансовой точки зрения и получали дотации от государства.

Этот факт очень важен для понимания современной ситуации, так как фактически сегодня химическая промышленность России — это промышленность, вынужденная работать в условиях, когда основным вопросом является финансовая прибыль предприятия, а размещение и технологическая схема большинства предприятий таковы, что изначально не дают возможности этому заводу работать прибыльно. Плюс перестроечные поспешные, не продуманные преобразования, «сверхскоростная» приватизация привели к резкому спаду в химическом комплексе России.

Так же у нас не произошло объединение химических производств с нефтехимией и газопереработкой, что является общемировой практикой. В результате, доля химической продукции в общих объемах продаж российских нефтяных и газовых компаний составляет около 3%, тогда как у зарубежных она близка к 30%.

С 2002 года Россия превратилась в нетто-импортера (для страны нетто-импортёра характерно существенное превышение объёма импорта над объёмом экспорта) химической продукции, ввозящего более 50% потребляемых пластмасс, химволокон, лакокрасочных материалов.

По географии «Текстильная промышленность России»

... продукции текстильной промышленности в значительной мере определяются степенью развития сырьевой (связь с сельским хозяйством, химической промышленностью) и ... работы: выявление экономико-географических особенностей развития текстильной промышленности России. Для реализации поставленной цели предстояло решить ряд исследовательских задач: 1. Определить роль и значения текстильной промышленности. ...

Для преодоления сложившейся ситуации в 2005 году, была разработана и принята «Стратегия развития химической и нефтехимической промышленности до 2015 года». Она предусматривает увеличение объема химического и нефтехимического производства в 1,6-1,8 раз. Для ее реализации требуются 1 трлн. 500 млрд. рублей инвестиций. Из них доля государства лишь 2 млрд., остальные — поступления от частных инвесторов.

Основной стратегической целью развития химпрома является — развитие конкурентоспособности химического комплекса России и обеспечение эффективного соответствия объемов производства, качества и ассортимента химической и нефтехимической продукции совокупному спросу российского и мирового рынков.

В рамках выбранных направлений предусматривается решение следующих основных задач:

- техническое перевооружение и модернизация действующих и создание новых экономически эффективных и экологически безопасных производств;

- насыщение рынка конкурентоспособной продукцией, формирование экспортного потенциала и развитие импортозамещающих производств;

- создание и обновление производственных мощностей;

- обеспечение потребности в материалах;

- проведение научно-исследовательских и экспериментальных работ;

- существенное улучшение подготовки высококвалифицированных кадров и воссоздание отраслевой системы повышения квалификации специалистов и т.д.

Рассмотрим состояние химической промышленности до наступления мирового экономического кризиса.

2. Экономические показатели деятельности химической промышленности

В настоящее время российские предприятия производят около 1,1% мирового объема химической продукции; по общему выпуску химической продукции Россия в настоящее время занимает 20-е место в мире и находится на уровне Канады. В структуре промышленности по объему товарной продукции удельный вес химической продукции составляет около 5,5%. В отрасли сосредоточено более 4,5% основных фондов промышленности страны. Предприятия обеспечивают около 5% общероссийского объема валютной выручки. Доля вклада в ВВП около 2%. Данные показатели свидетельствуют о том, что химическая промышленность на самом деле является одним из базовых сегментов Российской промышленности.

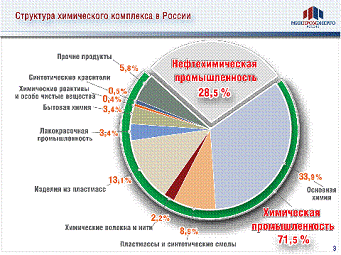

Рассмотрим структуру химического комплекса.

Как видно из диаграммы, химический комплекс состоит из двух основных направлений: нефтехимическая промышленность и химическая промышленность, которая составляет более 70%. Наибольшую долю в химической промышленности, занимает основная химия, так же значительная доля приходится на производство пластмасс и изделий из них.

В химической индустрии насчитывается около 800 крупных и средних промышленных предприятий и более 100 научных и проектно-конструкторских организаций, опытных и экспериментальных заводов, в целом в химическом производстве около 7500 действующих предприятий, с общей численностью более 500 тыс. человек.

|

Компания, центр |

Деятельность |

|

Сибур Холдинг, Москва |

Нефтехимия |

|

Салаватнефтеоргсинтез, Салават, Башкортостан |

Нефтехимия |

|

Еврохим, Москва |

Производство удобрений |

|

Нижнекамскнефтехим, Нижнекамск, Татарстан |

Синтетические каучуки |

|

Акрон, Великий Новгород |

Минеральные удобрения |

|

Уралкалий, Березники, Пермский край |

Калийные удобрения |

Нефть, металлы и химическое сырье — основа российской экономики. Как раз по ним мировой финансовый кризис ударил наиболее ощутимо.

В июле 2008 года стоимость нефти приблизилась к рекордной отметке 147,27 доллара за баррель, а цены удобрений и нефтехимического сырья достигли пика. Однако уже в октябре 2008 года российская нефть упала ниже 60 долларов за баррель, в ноябре 50 долларов за баррель, к ноябрю рухнули и цены на нефтехимическое и химическое сырье: бензол упал более чем на 50%, аммиак — более чем на 70%, серная кислота — более чем на 85%.

Таким образом, в ноябре 2008 года начался кризис в химической промышленности. Рассмотрим состояние химической промышленности по основным параметрам деятельности в сравнении показателей с 2005 по 2009 год.

Производство

Индекс производства отражает динамику увеличения/снижения темпов производства в процентах к предыдущему периоду.

После принятия стратегии развития химической промышленности, с 2005 года наметилась стабильная положительная динамика увеличения объёмов производства вплоть до 2007 г.

Резкое снижение в 2008 году отражает влияние начала экономического кризиса. За 2008 год, было произведено около 53,5 млн. т. продукции. В 2009 году индекс химического производства сократился ещё на 5% к показателям 2008 года.

Практически по всем видам продукции произошло снижение производства в пределах от 5 до 20%.

Выпуск химических волокон и нитей в 2009 году сократился по сравнению с 2008 годом на 15% и составил 105 тыс.т. Это связано с уменьшением потребительского спроса на внутреннем рынке на эту продукцию. В 2009 году законсервированы производственные мощности предприятия «Химволокно» г. Серпухов (на модернизацию, но на модернизацию нет денег), остановлена часть производства в ООО «Балаковский ЗВМ» из-за высоких цен на сырье и низкого спроса.

Выпуск смол и хлоридов сократился на 10%. Уменьшение объемов производства обусловлено снижением спроса на внутреннем рынке. Однако планируется увеличение объемов производства данных видов продукции для экспорта.

В некоторых типах производств снижение объема связано с ограничением потребности в смежных отраслях, возникшее из-за кризиса.

Например, в 2009 году производство соды каустической снизило на 12-13% к уровню производства 2008 года, что обусловлено снижением производства хлорпотребляющей продукции.

Производство минеральных удобрений сократилось на 10%. Это в значительной степени связано с сокращением спроса на эту продукцию на внешнем рынке.

Однако произошло повышение потребления минеральных удобрений отечественными сельскохозяйственными товаропроизводителями на 5%.

Увеличение объемов произошло только в производстве аммиака, полиэтилена, полипропилена, увеличение составило в среднем 10%. Это связанно с открытием новых производств на базе уже действующих предприятий, а так же с внедрением новых технологий.

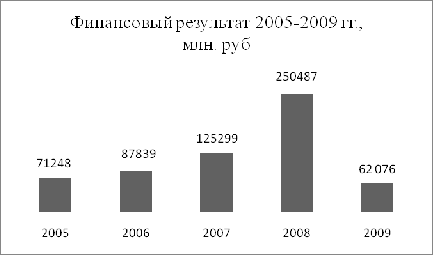

1. Финансовый результат, разница прибыли и убытков.

химический промышленность фармацевтический спрос

Как видно из диаграммы, не смотря на существенное снижение индекса производства, финансовый результат в 2008 году составил более 250 млрд. рублей. Такое резкое увеличение финансового результата связано с изменением рентабельности продукции химической отрасли, в 2008 году рентабельность возросла с 19 до 33%.

Финансовый результат химического комплекса за 2009 год по сравнению с 2008 годом снизился на 191млрд. руб. (76%) и составил 62 млрд. руб., что ниже уровня показателей 2005 года.

Снижение финансового результата в отчетном периоде произошло как за счет снижения прибыли предприятий, так и увеличения убытков неэффективно работающих предприятий.

Прибыль эффективно работающих предприятий за 10 месяцев 2009 года составила 121 млрд. руб. и снизилась по сравнению с соответствующим периодом 2008 года на 55%. При этом убытки неэффективно работающих крупных и средних предприятий увеличились на 45млрд. руб., т.е. в 4раза.

Доля убыточно работающих предприятий.

В общем количестве крупных и средних предприятий химического комплекса увеличилась с 25% в 2008 году до 31% в 2009. По состоянию на конец ноября 2009 года размер просроченной кредиторской задолженности химического комплекса составила 30 млрд. руб.

Среднесписочная численность и ЗП.

Среднесписочная численность работающих составила 444 тыс.чел., на 10% меньше чем в 2008. Что, однако, позволило повысить среднемесячную заработную плату в расчете на одного работника по полному кругу предприятий на 6%, и ЗП составила 19344,1 руб. На 1 января 2010 года просроченная задолженность по заработной плате на предприятиях химического производства составила 28 млн. руб.

Физический износ.

Степень износа основных фондов представлена в таблице.

|

2005 г. |

2007 г. |

2008 г. |

План 2015 г. |

|

|

49,5% |

49,1% |

48,1 % |

47,9% |

30% |

Однако это официальные данные, по неофициальным данным, сроки эксплуатации значительной части технологического оборудования, используемого на российских предприятиях, в настоящее время составляют более 25 лет. Степень износа основных производственных фондов по химической промышленности в целом составляет 60 %, а степень износа оборудования практически 70%, при этом по отдельным видам производства степень износа оборудования превышает 80%.

Товарооборот.

В 2009 году по сравнению с 2008 годом товарооборот продукции химического комплекса сократился, по предварительным данным, на 41% и составил примерно 30 млрд. долл. Доля экспорта в товарообороте снизилась до 50%, а импорта выросла до 50%.

В 2009 году экспорт химических товаров снижался более высокими темпами, чем импорт. Объем экспортных поставок химикатов, по предварительным данным, составил 14 млрд. долл., на 49% меньше, чем в 2008 году. Что касается импорта химикатов, то он сократился по сравнению с 2008 годом, по предварительным данным, на 29% и составил 13,5 млрд. долл.

Лидирующие позиции в товарной структуре российского экспорта химических и нефтехимических товаров традиционно занимают минеральные удобрения. В 2009 году их доля в общей стоимости вывоза составила 39,4% (в 2008 году — 43,6%).

Кроме этого, стабильные и крупные поставки за рубеж также наблюдались по следующим товарам (в % от стоимости экспорта): синтетические каучуки — 8,5; пластмассы и синтетические смолы — 6,5; изделия из пластмасс — 4,9; автомобильные шины — 4,3; аммиак — 3,9; апатитовый концентрат — 2,6. Таким образом, представленная структура российского экспорта химических и нефтехимических товаров свидетельствует о сохраняющемся в нем приоритете товаров сырьевого назначения и полупродуктов.

Экспорт минеральных удобрений в натуральном выражении в 2009 году по сравнению с 2008 годом сократился на 15,5%. В 2009 году по сравнению с прошлым годом средние цены за тонну (долл. США) поставляемых на экспорт удобрений снизились более чем в 2 раза.

Инвестиции.

По оценке, в 2009 году объем инвестиций в химический комплекс составит 107млрд. руб., что практически на 20% меньше, чем в 2008 году, что обусловлено влиянием мирового финансового кризиса.

Однако, в 2009 году в химическом комплексе, в том числе благодаря антикризисным мерам, принятым Правительством Российской Федерации, был реализован целый ряд инвестиционных проектов, в том числе крупных: производство полиэтилена мощностью 230 тыс. т в ОАО «Нижнекамскнефтехим»; производство полиэтилена мощностью 120 тыс. т в ОАО «Салаватнефтеоргсинтез»; производство серной кислоты мощностью 714 тыс. т в ОАО «Аммофос»; производство октилфенола мощностью 1,7 тыс. т в ЗАО «Новокуйбышевская нефтехимическая компания»; производство легковых шин мощностью 1,3 млн. шт. в ОАО «Омскшина» (Сибур); производство грузовых и автобусных ЦМК шин мощностью 600 тыс. шт. в ОАО «Нижнекамскшина»; производство соляной кислоты мощностью 17 тыс. т в волгоградском ОАО «Химпром»; производство ПЭТФ мощностью 240 тыс. т в ООО «Алко Нафта»; производство полиуретановых систем мощностью 35 тыс. т в ООО СП «Дау-Изолан»; производство высокопрочной полиамидной нити FDY мощностью 9,2 тыс. т в щёкинском ОАО «Химволокно»; производство пропан-пропиленовой фракции мощностью 5,1 тыс. т в ОАО «Каучук» (Сибур); производство листов из поликарбоната мощностью 3,5 тыс. т в ООО «Сафпласт»; производство водно-дисперсионных ЛКМ мощностью 10 тыс. т в ОАО «Объединение «Ярославские краски»; производство полипропиленовой плоской геосетки мощностью 3,3 тыс. т в ОАО «Пластик», г. Узловая (Сибур); производство полипропиленовой каст-плёнки мощностью 7,8 тыс. т в ОАО «Пластик», г. Узловая (Сибур); производство серной кислоты мощностью 180 тыс. т в ОАО «Приаргунское производственное горно-химическое объединение»; производство многокомпонентной полимерной упаковочной плёнки мощностью 3,6 тыс. т в ООО ПТК «Союз-полимер»; производство напорных труб из полиэтилена мощностью 20 тыс. т в ООО «Иммид»; производство многокомпонентной 9-слойной плёнки мощностью 3,6 тыс. т в ФГУП «Завод пластмасс»; производство обувного ПВХ пластиката мощностью 4,8 тыс. т в ОАО «Пласткаб».

Данные антикризисные меры уже имеют свой результат. Не смотря на общее снижение объемов производства и сбыта в 2009 году по сравнению с 2008 годом, о которых мы говорили раньше, показатели декабря 2009 года, значительно выше показателей декабря 2008 г. производство некоторых видов продукции увеличилось более чем на 30%, а например производство серной кислоты увеличилось на 74%.

Данные показатели свидетельствуют о том, что химическая промышленность начинает преодолевать кризис и постепенно восстанавливать производственную мощь.

Оживление потребления химической продукции на российском рынке и прогнозы до 2015 г. показывают благоприятные перспективы роста внутреннего спроса на продукцию химического комплекса со стороны российского промышленного производства, сельского хозяйства, транспорта и других отраслей — потребителей продукции химического комплекса. Однако строить какие-либо предположения о дальнейшем развитии событий не приходится из-за не стабильности экономической ситуации.

.

Фармацевтическая промышленность

Непосредственно связанным с химической промышленностью является производство фармацевтической продукции. В рамках развития данной отрасли принят проект стратегии развития фармацевтической промышленности в РФ на период до 2020 года.

Основной целью стратегии является создание условий для ее перехода на инновационную модель развития, что должно привести к росту обеспеченности нуждающихся в лекарственных средствах до среднеевропейского уровня как по количественным, так и по качественным показателям.

Сейчас рынок фармацевтической продукции на 80% представлен препаратами зарубежного производства. Одна из главных целей программы, это сократить долю зарубежных лекарств до 50%.

Российская фармацевтическая отрасль практически не представлена на международных рынках. Экспорт готовых лекарственных средств и фармацевтических субстанций из Российской Федерации в 2007 году составил около 6 млрд. рублей, что составляет менее 0,04% общемирового объема продаж фармацевтической продукции.

Российский фармацевтический рынок представляет собой один из наиболее динамичных и быстрорастущих мировых рынков. Продажи фармацевтической продукции в Российской Федерации в 2007 году составили в конечных ценах потребления около 300 млрд. рублей, в 2008 — около 360 млрд. рублей. При этом ежегодный рост рынка составляет не менее 10-12% в год в рублях с 2003 года.

Благодаря государственным программам в течение двух последних лет показатель ежегодного прироста потребления лекарств составляет около 26%. В то же время, потребление готовых лекарственных средств российского производства на фоне роста рынка падают на 1-2% в год, и в 2008 году составили лишь 19% в денежном выражении.

Отрасль на начало 2009 года представлена около 350 предприятиями, имеющими лицензии на производство лекарственных средств. При этом на долю 10 наиболее крупных заводов приходится более 30% всех выпускаемых в России лекарств в денежном выражении.

Однако даже при таких высоких показателях потребления, фармацевтическая промышленность так же попала под влияние МЭК.

В 2009 году индекс производства фармацевтической продукции составил 92% к 2008 года. Однако, так же как и в химической промышленности, в декабре 2009 года объемы производства начали увеличиваться, в среднем на 10%.

Объем производства лекарственных средств в 2009 году составил 95,5 млрд. рублей.

В 2009 году по сравнению с 2008 годом наблюдается увеличение производства болеутоляющих, жаропонижающих и противовоспалительных средств в упаковках и ампулах; витаминных препаратов в ампулах; препаратов для лечения онкологических заболеваний во флаконах.

При этом произошло уменьшение производства: антибиотиков (готовые формы) в упаковках и флаконах; кровезаменителей и других плазмозамещающих средств в упаковках и ампулах; витаминных препаратов в упаковках; препаратов для лечения болезней эндокринной системы, органов пищеварения и других заболеваний в упаковках и ампулах; препаратов для лечения онкологических заболеваний в упаковках; препаратов для лечения глазных заболеваний в упаковках.

Таким образом, в январе-декабре 2009 года по сравнению с январем-декабрем 2008 года произошло уменьшение производства лекарственных средств по большинству важнейших фармако-терапевтических групп.

Импорт фармацевтической продукции в 2009 году составил 7,5 млрд. долл., на 7% меньше чем в 2008 году.

Экспорт фармацевтической продукции в 2009 году составил 290 млн. долл., на 6% меньше 2008 года.

Однако, не смотря на влияние МЭК, при выполнении государственной задачи — достижения среднеевропейского уровня потребления лекарственных средств — размер фармацевтического рынка должен достигнуть 1,5 трлн. Рублей, т.е. увеличиться в 5 раз к 2020 г. с учетом влияния мирового экономического кризиса.