В современных условиях деньги являются неотъемлемым атрибутом хозяйственной деятельности. Поэтому все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются денежными расчетами. Основным назначением расчетов является обслуживание денежного оборота. Расчеты могут принимать как наличную, так и безналичную форму

Расчетно-кассовые операции – операции по ведению счетов юридических и физических лиц и осуществлению расчетов по их поручению. Учитывая, что для юридических лиц в нашей стране хранение средств в коммерческих банках является обязательным, функция расчетно-кассового обслуживания является одной из приоритетных в деятельности коммерческого банка. Коммерческий банк заинтересован в привлечении юридических лиц на расчетно-кассовое обслуживание. Это связано с тем, что деньги, находящиеся на банковском счете, представляют собой привлеченные средства коммерческого банка, в соответствии с объемом которых строится его предпринимательская деятельность.

Наряду с расчетно-кассовым обслуживанием коммерческий банк может предложить широкий круг операций, в которых заинтересовано юридическое лицо: доверительное управление имуществом и портфелем ценных бумаг, консультационное обслуживание, кредитование и др.

Вместе с тем выбор клиентом коммерческого банка для расчетно-кассового обслуживания обязывает и коммерческий банк к обеспечению высокого качества оказания расчетных услуг, которые должны выполняться своевременно, экономично, надежно.

Поскольку контакты с банком по расчетно-кассовому обслуживанию регулярны, то в зависимости от качества работы банка клиенты принимают решение о целесообразности дальнейшего сотрудничества с банком, о формах такого сотрудничества, о степени обоснованности установленных банком тарифов на расчетно-кассовые услуги. Именно поэтому организация расчетно-кассового обслуживания является «визитной карточкой» любого банка.

На сегодняшний день кассовые операции в коммерческих банках находятся примерно на одном уровне. Перечень предоставляемых услуг отличается не многим. Но в период острой конкурентной борьбы за каждого клиента, необходимо развивать, усовершенствовать систему кассового обслуживания, преодолевать возникающие проблемы.

Экономическая значимость и актуальность данного вопроса – вопрос проведения кассовых операций, — и определили написание настоящей курсовой работы, целью которой является изучение организации кассовых операций в кредитных учреждениях и написание системы автоматизации кассовых операций.

Весоизмерительное оборудование, правила эксплуатации кассовых ...

... в магазине (на складе) - на руководителя предприятия. Правильное выполнение операций по количественным измерениям требует строгого соблюдения правил пользования мерами и измерительными приборами на предприятиях торговли. Все весоизмерительные ... Существенным фактором, определяющим повышение роли весового оборудования, является широкая автоматизация технологических процессов. Непрерывно ...

Цель написания курсовой работы во многом определила необходимость решения следующих задач:

- изучить теоретические аспекты проведения кассовых операций коммерческими банками;

- проанализировать практические особенности учета операций наличного обращения средств;

- реализовать систему автоматизации кассовых операций в программной среде Microsoft Access.

Объектом исследования данной курсовой работы являются кредитные организации.

Предметом курсовой работы являются кассовые операции в кредитных организациях.

Курсовая работа состоит из введения, 3-х глав, заключения, списка использованной литературы и приложения.

В первой главе рассматриваются теоретические аспекты кассовых операций коммерческих банков. Вторая глава посвящена непосредственно учету кассовых операций и описанию подхода к проектированию автоматизированной системы. Третья – разработке программы автоматизации кассовых операций. В заключении приводятся выводы, составленные на основе изучения исследуемой области.

1. Теоретические аспекты осуществления кассовых операций

1.1.Содержание и структура кассовых операций банков

С 1 сентября 2008 г. вступило в силу Положение Банка России от 24.04.2008 № 318-П «О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации» , содержащее ряд нововведений по сравнению с документом, которым банки руководствовались до этого времени [1].

Проект нового Положения о порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации был представлен на рассмотрение более года назад и уже на стадии его подготовки широко обсуждался в банковском сообществе и на страницах периодических печатных изданий .

Прежде всего, отметим, что по сравнению с действующим до 1 сентября 2008 г. Положением о порядке ведения кассовых операций в кредитных организациях на территории Российской Федерации (утв. Банком России 09.10.2002 № 199-П) изменилось название документа, в него добавлены слова «…правилах хранения, перевозки и инкассации банкнот и монеты Банка России…». Однако эти вопросы и ранее регулировались Положением от 09.10.2002 № 199-П, но не указывались в названии, то есть в этой части речь может идти лишь о редакционных изменениях[2].

Больший прогресс по сравнению с Положением Банка России от 09.10.2002 № 199-П замечен в терминологии, которая применяется в Положении № 318-П.

Так, например, более не применяется понятие «кассовое обслуживание», даются понятие «кассовые операции» и перечень кассовых операций (прием, выдача, размен, обмен, обработка, включающая в себя пересчет, сортировку, формирование, упаковку наличных денег).

В п. 1.1 определено также, что физические лица, занимающиеся в соответствии с законодательством Российской Федерации частной практикой, обслуживаются в порядке, установленном для юридических лиц.

Кредитная организация (филиал) — открытые в соответствии с нормативными актами Банка России внутренние структурные подразделения. Кредитные организации могут осуществлять следующие кассовые операции — прием, выдачу, размен, обмен, обработку, включающую в себя пересчет, сортировку, формирование, упаковку наличных денег.

Организация и порядок учета операций с драгоценными металлами

... операций с драгоценными металлами в банке. Во втором разделе рассмотрен учет операций с драгоценными металлами. 1 Организация операций с драгоценными металлами в банке 1.1 Общая характеристика драгоценных металлов Согласно Федеральному закону РФ от 26 марта 1998 г. № 41-ФЗ «О драгоценных металлах и драгоценных ... сделок купли-продажи драгоценных металлов являются: кассовые (наличные) сделки — первая ...

Кассовые операции по приему, выдаче, размену, обмену, обработке наличных денег осуществляются с находящимися на обслуживании в кредитной организации клиентами – юридическими и физическими лицами, осуществляющими предпринимательскую деятельность без образования юридического лица, физическими лицами, занимающимися в установленном законодательством Российской Федерации порядке частной практикой, и физическими лицами.

Кредитные организации при осуществлении кассовых операций с наличными деньгами могут применять программно-технические средства — автоматические устройства для приема и выдачи наличных денег клиентам с использованием персонального компьютера, установленного на рабочем месте кассового работника, устройства, функционирующие в автоматическом режиме и предназначенные для приема наличных денег от клиентов, банкоматы и другие программно-технические средства. Программно-технические средства, конструкция которых предусматривает полистное вложение наличных денег клиентом, должны быть оснащены детекторами для проверки подлинности банкнот Банка России [9].

Касса – наиболее ликвидный актив, но низкодоходный. Целевое назначение кассовых операций – бесперебойное обслуживание клиентов.

Вся денежная наличность, используемая для выполнения этих операций, называется операционной кассой банка.

Кассовые работники, осуществляющие приходные, расходные кассовые операции, снабжаются образцами подписей бухгалтерских работников, уполномоченных подписывать приходные, расходные кассовые документы, а бухгалтерские работники, осуществляющие оформление приходных, расходных кассовых документов, — образцами подписей кассовых работников, осуществляющих приходные, расходные кассовые операции.

На кассового работника распорядительным документом кредитной организации может быть возложено исполнение обязанностей бухгалтерского работника в части составления, оформления приходного, расходного кассового документа, составления кассового журнала по приходу и кассового журнала по расходу, журналов учета принятых сумок и порожних сумок. При этом в случае осуществления операций по банковскому счету, счету по вкладу (депозиту) клиента должно применяться компьютерное оборудование, в котором установлена система контроля, исключающая единоличный доступ кассового работника к осуществлению операций по банковскому счету, счету по вкладу (депозиту) клиента без распоряжения клиента.

Порядок осуществления кассовых операций указанным работником определяется кредитной организацией.

Прием и выдача кассовым работником наличных денег клиентам с применением кассового терминала в кредитной организации осуществляются с учетом требований, установленных Положением № 318 – П.

Должностные лица, ответственные за сохранность ценностей, кассовые работники, осуществляющие операции с наличными деньгами, снабжаются металлическими шкафами, сейфами, тележками закрытого типа, столами, имеющими индивидуальные секреты замков, или другими устройствами, предназначенными для хранения наличных денег в течение рабочего дня, именными и другими штампами, печатями, пломбами, устройствами для опломбирования, клише. При указании фамилии, инициалов на накладках пачек банкнот, бандеролях корешков, ярлыках к мешкам с монетой, сумкам с наличными деньгами и на документах, составляемых при осуществлении операций с наличными деньгами, должностными лицами, ответственными за сохранность ценностей, кассовыми работниками используются именные штампы.

Курсовая. 2 глава. Ii. Порядок хранения денег и денежных документов ...

DO II. Порядок хранения денег и денежных документов в кассе организации на примере ООО Сеть Социальных Аптек 2.1. Организационно-экономическая характеристика организации ... курсовая работа, входит в сеть социальных аптек «Столички», которая является частью аптечного холдинга Нео-фарм. а в а в а в а в а в а в а в а в а в а в а в а в ...

Виды указанных штампов, пломб, клише определяются кредитной организацией с учетом требований Положения № 318 – П.

При осуществлении в кредитной организации приходных, расходных кассовых операций кассовыми работниками на приходных, расходных кассовых документах проставляется оттиск штампа кассы. При приеме, выдаче наличных денег в послеоперационное время кредитной организации кассовыми работниками проставляется оттиск штампа кассы с отличительными признаками, указывающими на то, что операции осуществлялись в послеоперационное время кредитной организации.

Вместо штампа кассы на приходных, расходных кассовых документах может проставляться оттиск программно-технического средства, с применением которого осуществлялось оформление приходных, расходных кассовых операций.

При осуществлении кассовых операций кассовым работникам запрещается:

- выполнять поручения клиентов по осуществлению операций с наличными деньгами по банковским счетам, счетам по вкладам (депозитам), минуя бухгалтерских работников, при отсутствии системы контроля, предусмотренного Положения № 318-П;

- убирать из поля зрения клиента принимаемые от него, выдаваемые ему наличные деньги, документы до окончания операции и выдачи клиенту подписанного кассовым работником экземпляра приходного, расходного кассового документа с проставленным оттиском штампа кассы;

- хранить на рабочем столе кассового работника ранее принятые от клиентов наличные деньги;

- уничтожать, производить гашение сомнительных, имеющих признаки подделки денежных знаков Банка России, в том числе путем проставления штампов, пробивания отверстий, разрезания, а также выдавать, возвращать их клиенту.

Наличные деньги формируются и упаковываются в порядке, установленном в Положении № 318-П.

Кредитная организация для выдачи наличных денег клиентам, кассовым, инкассаторским работникам могут упаковывать их в инкассаторские сумки, специальные мешки, кейсы, кассеты и другие средства для упаковки наличных денег, обеспечивающие сохранность наличных денег и не позволяющие осуществить их вскрытие без видимых следов нарушения целости.

Выдача наличных денег из касс кредитной организации осуществляется в упаковке кредитных организаций, учреждений Банка России, организаций, входящих в систему Банка России, или печатных фабрик, монетных дворов федерального государственного унитарного предприятия «Госзнак».

Банкноты Банка России, выдаваемые кредитной организацией клиентам в упаковке кредитных организаций, в кредитных организаций должны быть обработаны с использованием счетно-сортировальных машин с функцией распознавания машиночитаемых защитных признаков банкнот Банка России. Обязательной проверке подлежат не менее четырех машиночитаемых защитных признаков банкнот Банка России, перечень которых устанавливается

Двухуровневая банковская система Россия и зарубежные страны. ...

... основные принципы организации банковской системы России, к числу которых относятся: § принцип двухуровневой структуры банковской системы; § принцип универсальности банков. Рис. 2. Современная банковская система Российской Федерации, Принцип двухуровневой структуры Современная банковская система России включает в себя Банк России, кредитные организации, ...

Информация о технических средствах, прошедших тестирование в Банке России и удовлетворяющих вышеперечисленным требованиям, размещается Банком России на официальном сайте Банка России в сети Интернет.

Выдача наличных денег кредитной организацией может осуществляться за счет текущих поступлений наличных денег в их кассы после обработки наличных денег и отражения принятых сумм в кассовом журнале.

Наличные деньги, имеющие повреждения, предусмотренные Указанием Банка России от 26 декабря 2006 года № 1778-У «О признаках платежеспособности и правилах обмена банкнот и монеты Банка России» , кредитными организациями, клиентам не выдаются и сдаются в учреждения Банка России.

Передача наличных денег между заведующим кассой и кассовыми работниками осуществляется сформированными и упакованными пачками банкнот, мешками с монетой, а также отдельными корешками, банкнотами и монетами Банка России. При этом пачки банкнот принимаются по надписям на верхних накладках пачек банкнот с проверкой количества корешков, правильности и целости упаковки пачек банкнот и пломб, оттисков клише, наличия необходимых реквизитов на верхних накладках пачек банкнот, пломбах, оттисках клише, отдельные корешки, банкноты Банка России — полистным пересчетом, мешки с монетой — по надписям на ярлыках к мешкам с монетой с проверкой правильности и целости мешков с монетой и пломб, наличия необходимых реквизитов на пломбах и ярлыках к мешкам с монетой, отдельные монеты Банка России — поштучным пересчетом.

Сумки с наличными деньгами передаются по надписям на ярлыках к сумкам с наличными деньгами с проверкой целости сумок и пломб, наличия необходимых реквизитов на пломбах и ярлыках к сумкам с наличными деньгами [3].

Для выполнения функций по кассовому обслуживанию клиентов и обработке кассовой наличности в каждой кредитной организации создаётся отдел кассовых операций, состоящий из следующих подразделений:

- приходных касс;

- расходных касс;

- приходно-расходных касс;

- разменных касс;

- касс пересчёта.

Целесообразность создания выше указанных подразделений и их количество определяется управлением отделения сбербанка исходя от количества обслуживаемых клиентов и объёма кассовых операций.

Отдел кассовых операций возглавляет заведующий кассой, а при наличии более 3-х подразделений вводится должность начальника отдела кассовых операций. Заведующий кассой (начальник отдела кассовых операций) осуществляет руководство отделом и контроль за работой сотрудников отдела.

Начальник отдела кассовых операций обязан:

- обеспечить чёткое и своевременное кассовое обслуживание клиентов;

- обеспечить надлежащее хранение и обеспечить полную сохранность вверенных ценностей;

- создавать необходимые условия, обеспечивающие соблюдение порядка приёма, обработки, хранения и выдачи наличных денег и ценностей из касс и кладовых;

- проводить необходимые мероприятия по недопущению просчётов, растрат, хищений и злоупотреблений в кассовой работе;

- обеспечивать устранение недостатков, вскрываемых ревизиями и проверками;

- проводить необходимые мероприятия по работе с кадрами и повышение их квалификации [10].

Кассиры приходных и расходных касс снабжаются образцами подписей операционных работников, уполномоченных подписывать приходные и расходные кассовые документы, а операционные работники, связанные с оформлением приходно-расходных документов, – образцами подписей кассиров указанных касс. Образцы заверяются образцами подписей начальника расчётно-кассового центра и главного бухгалтера и скрепляются гербовой печатью.

Московский государственный университет путей сообщения (МИИТ) ...

... курсовой работы является проведение оценки кредитоспособности потенциального заемщика коммерческим банком с целью получения им долгосрочного кредита ... на кредитный портфель. Кредитные операции банка являются ведущими среди ... так и наличными (через кассу банка). Кредиты в иностранной валюте выдаются ... экономике, политике и социальной сфере. Кризис неплатежей повышает риск невозврата ссуды клиентом банку. ...

Передача приходных и расходных кассовых документов между кассовыми и операционными работниками производится внутренним порядком. У операционных касс на видном месте помещается объявление о том, что образцы банкнот находятся у заведующего кассой (начальника отдела кассовых операций) и по желанию клиента могут быть представлены ему на обозрение. Образцы банкнот учитываются на счёте №91202 «Разные ценности и документы» по номиналу и в нерабочее время хранятся в кладовой.

Для выдачи наличных денег клиентам в банке организуются расходные кассы. Для совершения расходных операций заведующий кассой выдаёт кассирам расходных касс под отчёт необходимые суммы денег под расписку в книге 0482155.

После выдачи денег кассирам заведующий кассой проверяет соответствие фактического остатка денег в оборотной кассе с учётом выданных сумм данным книги 0482120 по счёту №20201 «Касса» на начало дня.

Представитель клиента предъявляет денежный чек операционному работнику, который после соответствующей проверки записывает сумму чека в кассовый журнал и выдаёт лицу, получающему деньги, контрольную марку от денежного чека для предъявления в кассу [15].

Получив денежный чек кассир обязан:

- проверить надписи должностных лиц расчётно-кассового центра, оформивших и проверивших денежный чек, и тождественность этих подписей имеющимся образцам;

- сличить сумму, проставленную в денежном чеке цифрами с суммой, указанной прописью;

- проверить наличие на денежном чеке расписки получателя в получении денег и данных его паспорта или удостоверения личности;

- подготовить сумму денег, подлежащую выдаче, с отражением её на контрольной ленте калькулятора;

- вызвать получателя денег по номеру чека и спросить сумму получаемых денег;

- сверить номер контрольной марки, предъявляемой в кассу, с номером на денежном чеке и приклеить к нему контрольную марку;

- повторно просчитать подготовленную к выдаче сумму денег в присутствии клиента;

- выдать деньги получателю и подписать чек.

При выдаче денег клиентам отдельными корешками или листами кассир расходной кассы предварительно пересчитывает полистно полную или неполную пачку банкнот под контролем специально выделенного кассового работника. Если представитель организации отказался от полистного и поштучного пересчёта в расчётно-кассовом центре получаемой им денежной наличности, в его присутствии кассир расходной кассы срезает с пачек банкнот пломбы (части оттисков клише), мешков с монетой – пломбы. В конце операционного дня кассир записывает в книгу 0482155 количество и суммы оплаченных документов и остаток подотчётной суммы, сдаваемых под расписку заведующему кассой, сверяет сумму принятых под отчёт денег с суммой, указанной в расходных документах и на контрольной ленте калькулятора, а также с фактическим остатком денег, после чего составляет справку 0482110, подписывает её и приведённые в ней кассовые обороты сверяет с записями в кассовых журналах операционных работников. Сверка оформляется подписями кассира в кассовых журналах и операционных работников на справке кассира.

Операции коммерческих банков с драгоценными металлами

... операций с драгоценными металлами. В их число сегодня входит и Москва. С институциональной точки зрения рынок драгоценных металлов представляет собой систему рыночных институтов, через которые осуществляются операции с драгоценными металлами. С этих позиций банки ... какого-либо эмитента. Способность драгоценных металлов выполнять функцию чрезвычайных мировых денег (резервного актива) в периоды ...

По окончанию рабочего дня остаток аванса, полученный для выплаты заработной платы сотрудникам учреждения Банка России, кассир вкладывает в мешок. Горловина мешка подшивается вместе с ярлыками и плотно завязывается шпагатом без узлов и надрывов. На ярлыке указываются дата упаковки, сумма вложения и проставляются подписи и именной штамп кассира. Концы шпагата завязываются глухим узлом и пломбируются кассиром. Мешок принимается заведующим кассой под расписку в книге 0482155 кассира на хранение до утра следующего рабочего дня с проверкой его целости, правильности упаковки, наличия на ярлыке суммы вложения и подписи кассира.

По истечении трёх рабочих дней со дня выдачи аванса заведующий кассой принимает неиспользованный остаток, сформированный и упакованный в полные, неполные и сборные пачки, в установленном порядке на основании кассового приходного ордера.

Приём денег в приходные кассы расчётно-кассовых центров производится от организаций и кредитных организаций по объявлению на взнос наличными 0402001. От сотрудников учреждений Банка России приём денег осуществляется по приходным кассовым ордерам.

Для сдачи наличных денег в приходную кассу представители клиентов заполняют объявление на взнос наличными 0402001 и передают его операционному работнику, который проверяет и оформляет объявление на взнос наличными, отражает сумму в кассовом журнале по приходу и передаёт его в кассу.

Получив объявление на взнос наличными, кассир проверяет тождественность подписи операционного работника имеющемуся образцу, сличает соответствие суммы цифрами и прописью, взывает вносителя денег и принимает от него деньги:

- от организаций – банкноты полистно, монету по кружкам с последующим формированием и упаковкой порядке в полные, неполные и сборные пачки банкнот и мешки с монетой;

- от кредитных организаций – банкноты полными и неполными пачками с проверкой количества корешков, правильности и целостности упаковки, наличия чётких и целых оттисков пломбиров (клише), правильности оформления реквизитов и их соответствие реквизитам кредитной организации;

- монету мешками с проверкой наличия реквизитов на ярлыках, целостности и правильности упаковки и пломб.

Если вноситель сдаёт деньги по нескольким документам для зачисления на разные счета, кассир принимает деньги по каждому документу отдельно.

Кассир приходной кассы ведёт ежедневные записи принятых им от клиентов и сданных заведующему кассой денежных сумм в книге 0482155. В конце операционного дня кассир подбирает принятые приходные кассовые документы, подсчитывает сумму по ним с отражением на контрольной ленте калькулятора, составляет справку 0482109 о сумме принятых им денег и сверяет сумму по этой справке с суммой фактически принятых денег. Справка подписывается кассиром и кассовые обороты, указанные в ней, сверяются им с записями в кассовых журналах операционных работников. Сверка оформляется подписями кассира в кассовых журналах и операционного работника на справке кассира.

Персональную ответственность за полную сохранность ценностей в кассах, состояние кассовой работы несут: управляющий, начальник отдела кассовых операций, главный бухгалтер, заведующий кассой, кассиры.

Они обязаны обеспечить строгое соблюдение правил совершения эмиссионно-кассовых операций, осуществлять контроль за своевременным оприходованием денег, поступивших в кассы, и перечислением денег из оборотной кассы сверх установленного лимита в резервные фонды[4].

2. Проектирование системы учета кассовых операций коммерческого банка

2.1. Бухгалтерский учет кассовых операций

Для учета кассовых операций применяются следующие типовые межведомственные формы первичных документов и учетных регистров: приходный кассовый ордер (форма N КО-1), расходный кассовый ордер (форма N КО-2), журнал регистрации приходных и расходных кассовых ордеров (форма N КО-3), кассовая книга (форма N КО-4), книга учета принятых и выданных кассиром денежных средств (форма N КО-5).

Эти формы утверждены Постановлением Госкомстата России от 18 августа 1998 г. N 88 по согласованию с Министерством финансов РФ и введены в действие с 1 января 1999 г.

Поступление денег в кассу и выдачу из кассы оформляют приходными и расходными кассовыми ордерами. Подчистки, помарки и исправления, хотя бы и оговоренные, в этих документах не допускаются. Прием и выдача денег по кассовым ордерам могут производиться только в день их составления.

Учет остатков и движения наличности в российской валюте ведут на следующих активных счетах второго порядка:

20202 Касса кредитных организаций

20206 Касса обменных пунктов

20207 Денежные средства в операционных кассах, находящихся вне помещений кредитных организаций

20208 Денежные средства в банкоматах

20209 Денежные средства в пути

По дебету этих счетов записывают суммы, увеличивающие, а по кредиту — уменьшающие остатки. Корреспондентские связи названных выше счетов по типичным операциям с наличными денежными средствами в рублях показаны ниже.

1. В кассу банка поступили наличные деньги на расчетный счет клиента:

Дебет 20202 Кредит 40702

2. С расчетного счета клиента списана сумма денежных средств, выданных ему из кассы банка:

Дебет 40702 Кредит 20202

3. Из Расчетно-кассового центра в кассу банка получены наличные деньги:

Дебет 20202 Кредит 20209

4. Банком получена выписка из Расчетно-кассового центра о снятии суммы наличного денежного подкрепления с его корреспондентского счета:

Дебет20209 Кредит 30102

5. Из кассы банка выданы наличные деньги инкассаторам для доставки в Расчетно-кассовый центр:

Дебет 20209 Кредит 20202

6. Из расчетно-кассового центра банком получена выписка о зачислении суммы инкассированных наличных денег на его корреспондентский счет:

Дебет 30102 Кредит 20209

7. Из кассы банка выданы наличные деньги для подкрепления кассы филиала:

Дебет 20209 Кредит 20202

8. С корреспондентского субсчета филиала сняты денежные средства взамен выданных ему наличных денег:

Дебет 30302 Кредит 20209

9. Из кассы банка в банкоматы выданы наличные деньги:

Дебет 20208 Кредит 20202

10. По договору с клиентом об оказании инкассаторских услуг в кассу пересчета банка поступили суммы инкассировании наличных денег:

Дебет 40906 Кредит 47422

11. После пересчета инкассированные наличные деньги переданы в кассу банка:

Дебет 20202 Кредит 40906

12. Инкассированные наличные деньги зачислены на расчетный счет клиента:

Дебет 47422 Кредит 40702

13. Из кассы банка выданы наличные средства в кассу обменного пункта:

Дебет 20206 Кредит 20202

14. Обменным пунктом сданы в кассу наличные средства в рублях

Дебет 20202 Кредит 20206

Операции в иностранной валюте учитывают на всех балансовых счетах, где может согласно Правилам и указаниям ЦБ РФ фиксироваться движение данной валюты. В связи с этим бухгалтерией банка используется все приведенные выше активные счеты второго порядка: 20202, 20204, 20206 — 20209. Кроме названных счетов, для учета валютных кассовых операций используются активные счета: 20203 «Чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте» и 20210 «Чеки (в том числе дорожные чеки), номинальная стоимость которых указана в иностранной валюте, в пути». Как видно из названий счетов, на них отражают остатки и движение дорожных чеков, а также ценных бумаг в валюте других государств [11], [13], [14].

Синтетический учет операций в иностранной валюте ведут только в рублевом исчислении. Что касается аналитического учета, записи в его регистрах производят в двойной оценке: в разрезе видов иностранных валют и в рублевом эквиваленте по официальному курсу ЦБ РФ.

В номер лицевого счета аналитического учета включается единый трехзначный цифровой код валюты. По усмотрению банка аналитический учет валютных операций возможен в рублях по курсу Банка России и в иностранной валюте либо только в иностранных валютах.

Следует помнить однако, что в бухгалтерском балансе остатки по валютным счетам отражают только в рублях по официальному курсу.

В связи с тем, что официальный курю ЦБ РФ меняется ежедневно, остатки средств на счетах по учету наличной валюты и платежных документов переоценивают. При повышении курса формируются положительные курсовые разницы, при обратном положении — отрицательные. В первом случае бухгалтерия должна сделать записи по дебету счетов, предназначенных для учета наличной валюты и платежных документов 20202 — 20210) и кредиту пассивного счета 61306 «Переоценка средств в иностранной валюте — положительные разницы». При снижении официально котируемого курса валюты дебетуют активный счет 61406 «Переоценка средств в иностранной валюте — отрицательные разницы» и кредитуют счета 20202 – 20209. [5], [6], [7].

2.2.Краткая характеристика программных средств автоматизации кассовых операций

В начале 90-х годов началось зарождение отечественного рынка экономических программ. Эти программы начали рассматриваться как продукт, товар, стали доступны небольшим фирмам, бухгалтериям. Тогда же в основном формируются юридически самостоятельные коллективы разработчиков. Некоторые из них стали теперь преуспевающими, известными на всю страну компаниями.

В настоящее время первый этап развития рынка бухгалтерских программ практически завершен. Сегодня уже сложно попасть в число лидеров, не имея мощного инвестора, организованной команды разработчиков, менеджеров, маркетологов и сети поддержки. Многие пользователи уже понимают разницу между надежной, мощной, устойчивой в финансовом отношении фирмой-разработчиком и разработчиком-одиночкой (пусть даже гениальным), между фирменным отработанным «коробочным» продуктом с хорошей документацией, гарантированной поддержкой в самых дальних регионах и постоянно дорабатываемой кустарной узко профильной разработкой местного значения.

Присутствующее сегодня на рынке финансово-экономическое прикладное ПО весьма разнообразно и неоднородно, что является результатом воздействия на его развитие трех доминирующих факторов:

- постоянно растущих требований потребителей;

- конъюнктурного мировоззрения подавляющего числа разработчиков;

- неустойчивостью нормативно-правовой среды [12].

Сегодня ни один вид банковского бизнеса – инвестиционный, розничный, оптовый, универсальный – не обходится без ведения кассовых операций. Большинство кредитных организаций автоматизируют кассовые операции за счет использования встроенных в различные АБС модулей. Наиболее популярными среди коммерческих банков являются АБС следующих производителей: компании «Инверсия», «Кворум», «БИС» «1С», «Бизнес-ИТ» и др.

Компания «Инверсия» является одним из лидеров на рынке систем дистанционного доступа. В комплексной автоматизированной банковской системе «БАНК ХХI ВЕК» автоматизация кассовых операций обеспечивается подсистемами «Кассовый офис», «Инкассированная денежная наличность» и программно-аппаратным комплексом «Кассовый центр».

Основное назначение подсистемы «Кассовый офис» – комплексная автоматизация кассового офиса банка и сети его дополнительных офисов, работающих в режиме on-line на централизованной базе данных. Широкий спектр операций по обслуживанию физических и юридических лиц реализуется сотрудниками кассового офиса в рамках одной программы и единого интерфейса.

Несомненным достоинством данной подсистемы является то, что ее возможности могут быть расширены за счет дополнительных модулей, обеспечивающих автоматизацию приема коммунальных платежей, а также работу с системами денежных переводов и платежей в режиме on-line.

Имеется встроенный модуль «Операционная касса», ориентированный на выполнение работы с реестрами и проведение операций по завершению рабочего дня, на автоматическое отражение операций в «Главной книге» ядра АБС в реальном масштабе времени. Кроме того, модуль позволяет автоматизировать работу по покупке/продаже слитков из драгоценных металлов физическим лицам. К функциональным возможностям модуля относятся:

- ведение каталога пользователей (возможность одновременной работы пользователей по технологии «операционист – кассир»);

- ведение справочников и каталогов (каталогов валют, купюр, типов пластиковых карт, справочников чеков и др.);

- настройка параметров системы и режимов работы (реквизиты банка, настройки для экспорта/импорта, режимы округления, варианты конверсионных переводов и др.);

- ведение каталогов курсов валют, включая кросс-курсы конверсии;

- получение отчетной документации и формирование отчетов в налоговую инспекцию;

- проведение операций по закрытию рабочего дня и др.

Недостатком системы является лишь то, что затрачивается слишком много времени на файловый обмен данными с другими АБС [20].

Компания «Кворум» занимается разработкой, внедрением и сопровождением корпоративных информационных систем.

В АБС «Next» имеется компонент «NEXT Кассовая книга», который поддерживает полную автоматизацию учёта наличных денег и ценностей по каждому кассовому работнику. Любая операция по приходу или расходу наличных денег, совершенная кассовым работником, автоматически изменяет остаток подотчётных ему наличных средств. Компонент «Касса», используя электронные каналы и средства связи, позволяет в режиме on-line синхронизировать данные об операциях, совершаемых в удаленных кассовых подразделениях, постоянно иметь информацию об остатках наличных денег и ценностей, обмениваться информацией любого типа.

Основные бизнес-процессы:

- совершение кассовых операций по приему и выдаче наличных денег и ценностей;

- авансирование и инкассация кассовых подразделений и организаций;

- валютно-обменные операции;

- передача наличных средств и ценностей между кассовыми работниками;

- прием инкассированной денежной выручки юридических лиц.

Основные достоинства подсистемы «Касса»:

- возможность постоянного обновления информации об остатках наличных денег;

- защищенный обмен данными с использованием решения «КриптоПро»;

- возможность автоматической обработки пакетов межфилиальных расчетов.

Основным же недостатком является, пожалуй, слишком большая стоимость системы, из-за чего не все кредитные организации могут позволить себе ее приобретение [17].

Система 3Card-R является результатом развития и расширения функциональных возможностей своего предшественника – системы автоматизации бэк-офисного процессингового центра 3Card-B , которая была разработана Компанией «Программные системы и технологии». Система включает в себя все возможности, необходимые для автоматизации кассовых операций по обслуживанию физических лиц, а также автоматизации учета ценностей в банке (наличных денежных средств, чеков, монет, ценных бланков, пластиковых карт и др.).

В системе реализована поддержка всех видов кассовых операций, необходимых для обслуживания физических лиц:

- операций с наличной иностранной и национальной валютой (продажа, покупка, конверсия и размен иностранной валюты, операции с поврежденными денежными знаками, прием на инкассо, экспертизу и др.), включая операции с зачислением средств на счета физических лиц и выдачу валюты со счетов физических лиц;

- операций с чеками (покупка, продажа, оплата, прием на инкассо, экспертизу), включая операции с зачислением средств на счета физических лиц и продажу чеков за счет средств на счетах физических лиц;

- операции по продаже памятных монет;

- операции с использованием платежных карт.

К достоинствам системы можно отнести:

- по всем операциям возможна регистрация гибкой системы тарифов;

- возможность регистрирования всех необходимых курсов валют;

- в системе реализован полный набор отчетности, как для внутрибанковского контроля, так и для предоставления в уполномоченные органы;

- возможны изменение курсов валют в течение дня, автоматическая подгрузка курсов валют посредством файлового или on-line-обмена и т.д.

Недостатком является то, что система не обладает широкими возможностями по взаимодействию посредством файлового обмена с внешними системами.

Компания «Банковские информационные системы» – признанный эксперт российского IT рынка, поставщик надежных, гибких и эффективных решений для поддержки и развития банковского бизнеса.

Модуль «Операционная касса» интегрированной банковской системы «БИСКВИТ» предназначен для автоматизации рабочего места кассового работника. Модуль позволяет автоматизировать всю деятельности кассового работника, связанную с выполнением кассовых операций в интересах клиента, а также деятельность по организации внутренней работы с наличностью и другими ценностями, бланками строгой отчетности, выходными отчетными формами.

Модуль обеспечивает следующие возможности:

- учет наличных денежных средств, ценностей, бланков строгой отчетности и других платежных документов, с которыми производятся кассовые операции, в разрезе материально ответственных лиц – кассиров;

- проведение валютно-обменных операций по курсам валют с учетом установки по времени и подразделению;

- организация забалансового номерного учета в разрезе бланков, справок и платежных документов;

- ведение договоров материально ответственных лиц и лимитов остатков по счетам кассиров;

- организация сменной работы кассиров, возможность круглосуточного функционирования ВОК, реализация механизма автоматического соответствия смен и операционных дней;

- возможность ведения смен кассиров в разрезе дополнительных узлов одной кассы с учетом номеров кабинок;

- выполнение кассовых операций;

- автоматическая проверка в процессе выполнения операций сведений клиента по списку террористических лиц и организаций;

- автоматическая проверка в процессе выполнения операций реквизитов документа, предъявленного клиентом, по черным спискам недействительных документов.

Основным недостатком является низкая степень интеграции с процессинговым центром в режиме реального времени [16].

Фирма «1С» является бесспорным лидером на сегодня по известности и тиражу продаж. Прежде всего, фирма известна благодаря своему продукту под названием «1С: Бухгалтерия». Существует базовая и профессиональная разновидности этой программы, а также их различные модификации, предназначенные для использования в локальном и сетевом варианте.

В Программе, автоматизирующей кассовые операции (например, «1С: бухгалтерия 7.5»), план счетов — понятие более широкое, чем план счетов, утверждаемый Минфином. Помимо ведения списка счетов и субсчетов он служит для организации аналитического учета в требуемых разрезах, а также включения количественного и валютного учета на нужных счетах. Валютный учет поддерживается с помощью справочника «валюты», в который заносится история курса каждой используемой валюты.

Программа рассчитана на хранение большого числа проводок, однако среди них всегда можно найти нужные по дате, счетам дебета и кредита, сумме и содержанию

Отличительной особенностью программы является возможность в одном документе оформлять все операции с рублевой и валютной наличностью производимые за день в одной кассе. Такая возможность позволяет значительно сократить время необходимое для ввода данных. Простота и удобство оформления операций с наличными и безналичными средствами делают ввод данных в программу максимально комфортным для пользователя.

Крупным недостатком программы считают отсутствие гибкой смены интерфейсов для пользователей системы. В подавляющем большинстве случаев, чтобы «1С» решала все поставленные перед ней задачи, программу приходится дорабатывать. Сильно затруднен поиск ошибок, сделанных во время обработки документов. При переходе на «1С» с другой бухгалтерской программы могут возникнуть серьезные затруднения при переносе информации из одной базы данных в другую (значительную часть информации нередко приходится переносить вручную).

Если проанализировать работу бухгалтеров и кассиров, связанную с учетом кассовых операций, можно отметить, что основное место в ней занимает оформление документов, сопровождающих факт получения и выплаты наличных денежных средств. Очевидно, что автоматизация только этих операций уже способна принести существенную пользу — за счет уменьшения возможных ошибок, описок и других неточностей, как правило, сопровождающих «ручное» оформление документов [18].

Наиболее эффективным является комплексный подход к автоматизации кассовых операций, начиная от выписки первичных документов и заканчивая построением кассовой книги.

2.3. Структурный подход к проектированию системы автоматизации кассовых операций

При создании банка основной его задачей является получение прибыли. Но для успешного функционирования банка необходимо соблюдать ряд определенных условий, от них напрямую зависит то, как будет работать банк, его прибыль и убытки, а так же возможность его дальнейшего расширения и предоставления клиентам новых услуг. В связи с тем, что направления работы банка осуществляются с учетом анализа рисков, возможной прибыли и потерь. Возникает необходимость в введении учета кассовых операций, и возможность оперативного анализа полученных доходов и их дальнейшее распределение по усмотрению аналитического отдела. Создание программного продукта, который удовлетворяет ряду требований предъявляемых для автоматизации учета кассовых операций, является одной из главных задач, которыми должен заняться отдел по техническому и программному обеспечению банка.

Программа, разработанная в рамках данного курсового проекта, является наиболее подходящей для автоматизации учета кассовых операций коммерческого банка.

Прежде, чем приступать к созданию системы автоматизированной обработки информации, необходимо было сформировать понятия о предметах, фактах и событиях, которыми будет оперировать данная система. Для того, чтобы привести эти понятия к той или иной модели данных, необходимо заменить их информационными представлениями. Одним из наиболее удобных инструментов унифицированного представления данных, независимого от реализующего его программного обеспечения, является модель «сущность-связь» (entity — relationship model, ER — model).

Модель «сущность-связь» была предложена в 1976 г. Питером Пин-Шэн Ченом.

Модель «сущность-связь» основывается на некой важной семантической информации о реальном мире и предназначена для логического представления данных. Она определяет значения данных в контексте их взаимосвязи с другими данными. Важным для нас является тот факт, что из модели «сущность-связь» могут быть порождены все существующие модели данных. Любой фрагмент предметной области может быть представлен как множество сущностей, между которыми существует некоторое множество связей [19].

Выходными данными являются отчеты, которые рассчитываются после ввода исходных данных. Все отчеты предоставляются по аналогии с данными, которые представлены в формах программного продукта. Выходными документом являются отчет за период о произведенных операциях по счетам клиентов и кассовая книга. В зависимости от выбранных параметров они могут менять свое содержание и внешний вид.

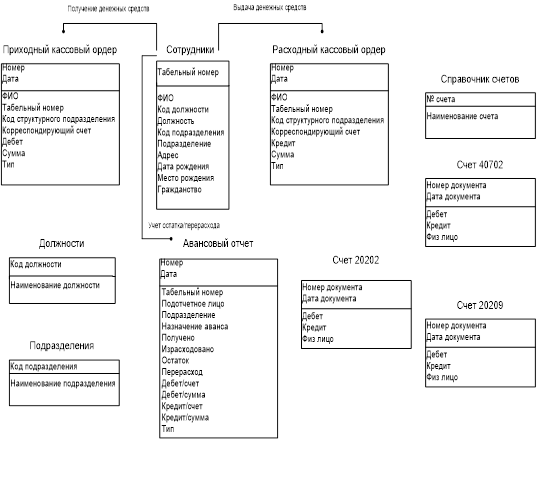

Для четкого представления структуры нашей системы, необходимо рассмотреть инфологическую модель базы данных.

На этапе инфологического проектирования представляется модель заданной предметной области. Фактическим стандартом инфологического проектирования является ER-модель, которая имеет в основе 2 базовых понятия: сущность и связь. Инфологическая модель дает формализованное описание предметной области независимо от структур данных, исключая неоднозначность за счет использования средств формальной логики. Модель нашей программы приведена на Рис.1

Рис.1. Инфологическая модель предметной области.

После инфологического проектирования базы данных следует построение даталогической модели.

Под даталогической понимается модель, отражающая логические взаимосвязи между элементами данных безотносительно их содержания и физической организации. При этом даталогическая модель разрабатывается с учетом конкретной реализации СУБД, также с учетом специфики конкретной предметной области на основе ее инфологической модели.

Основными задачами даталогического проектирования является создание корректной схемы БД и нормализация исходного отношения.

Связи между классами, показанные в инфологической модели, в даталогической модели отображаются либо за счет совместного расположения связанных элементов, либо путем объявления связей между ними. Данные системы учета кассовых операций хранятся в связанных таблицах. Структура основных таблиц базы представлена ниже:

Таблица1

Сотрудники.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Табельный номер |

числовой |

Длинное целое |

|

2 |

ФИО |

текстовый |

150 |

|

3 |

Код должности |

числовой |

Длинное целое |

|

4 |

Должность |

текстовый |

150 |

|

5 |

Код подразделения |

числовой |

Длинное целое |

|

6 |

Подразделение |

текстовый |

150 |

|

7 |

Адрес |

текстовый |

100 |

|

8 |

Дата рождения |

дата/время |

— |

|

9 |

Место рождения |

текстовый |

100 |

|

10 |

Гражданство |

текстовый |

50 |

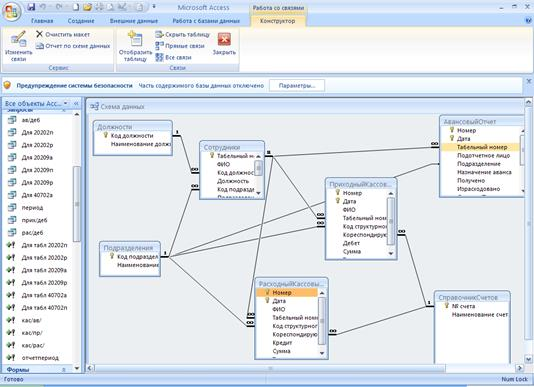

В таблице «Сотрудники» ключевым полем является поле Табельный номер. Именно ключевое поле однозначно определяет каждую запись в таблице. Ключевые поля используются для быстрого поиска и связи данных из разных таблиц при помощи запросов, форм и отчетов. Если правильно заданы ключевые поля, то исключается возможность дублирования информации в базе данных. Данная таблица связана почти со всеми другими таблицами базы, что показано на схеме данных (рис.2).

Таблица2

Подразделения.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Код подразделения |

числовой |

Длинное целое |

|

2 |

Наименование подразделения |

текстовый |

150 |

Ключевым полем таблицы «Подразделения» является поле Код подразделения. Оно однозначно определяет номер каждого подразделения в системе. Данная таблица связана с такими таблицами, как «Сотрудники», «Расходный кассовый ордер», «Приходный кассовый ордер», «Авансовый отчет».

Таблица3

Должности.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Код должности |

числовой |

Длинное целое |

|

2 |

Наименование должности |

текстовый |

150 |

В данной таблице ключевым полем является Код должности. Таблица имеет связь 1:М с таблицей «Сотрудники».

Таблица4

Справочник счетов.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

№ счета |

тестовый |

50 |

|

2 |

Наименование счета |

текстовый |

100 |

В таблице «Справочник счетов» ключевым является поле № счета. Таблица связана с таблицами «Приходный кассовый ордер» и «Расходный кассовый ордер» связью 1:М.

Таблица5

Приходный кассовый ордер.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Номер |

числовой |

Длинное целое |

|

2 |

Дата |

дата/время |

— |

|

3 |

ФИО |

текстовый |

150 |

|

4 |

Табельный номер |

числовой |

Длинное целое |

|

5 |

Код структурного подразделения |

числовой |

Длинное целое |

|

6 |

Корреспондирующий счет |

текстовый |

50 |

|

7 |

Дебет |

текстовый |

50 |

|

8 |

Тип |

текстовый |

100 |

В данной таблице ключевыми являются поле Номер и поле Дата. Вместе они однозначно определяют каждую операцию. Имеются связи с таблицами «Сотрудники», «Подразделения», «Справочник счетов».

Таблица6

Расходный кассовый ордер

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Номер |

числовой |

Длинное целое |

|

2 |

Дата |

дата/время |

— |

|

3 |

ФИО |

текстовый |

150 |

|

4 |

Табельный номер |

числовой |

Длинное целое |

|

5 |

Код структурного подразделения |

числовой |

Длинное целое |

|

6 |

Корреспондирующий счет |

текстовый |

50 |

|

7 |

Кредит |

текстовый |

50 |

|

8 |

Тип |

текстовый |

100 |

В таблице «Расходный кассовый ордер» ключевыми являются поля Номер и Дата. Связи данной таблицы аналогичны связям, имеющимся в таблице «Приходный кассовый ордер».

Таблица7

Авансовый отчет.

|

№ п/п |

Имя поля |

Тип поля |

Размер поля |

|

1 |

Номер |

числовой |

Длинное целое |

|

2 |

Дата |

дата/время |

— |

|

3 |

Табельный номер |

числовой |

Длинное целое |

|

4 |

Подотчетное лицо |

текстовый |

150 |

|

5 |

Подразделение |

текстовый |

50 |

|

6 |

Назначение аванса |

текстовый |

100 |

|

7 |

Получено |

денежный |

— |

|

8 |

Израсходовано |

денежный |

— |

|

9 |

Остаток |

денежный |

— |

|

10 |

Перерасход |

денежный |

— |

|

11 |

Дебет/счет |

текстовый |

50 |

|

12 |

Дебет/сумма |

денежный |

— |

|

13 |

Кредит/счет |

текстовый |

50 |

|

14 |

Кредит/сумма |

денежный |

— |

|

15 |

Тип |

текстовый |

100 |

В таблице «Авансовый отчет» ключевыми являются поля Номер и Дата. Имеется связь типа М:1 с таблицами «Сотрудники» и «Подразделения.

Схема спроектированной базы данных, т.е. связи и отношения между сущностями показаны на схеме данных (рис 2).

Рис.2. Схема базы данных

На основе данной схемы уже производится физическое проектирование системы.

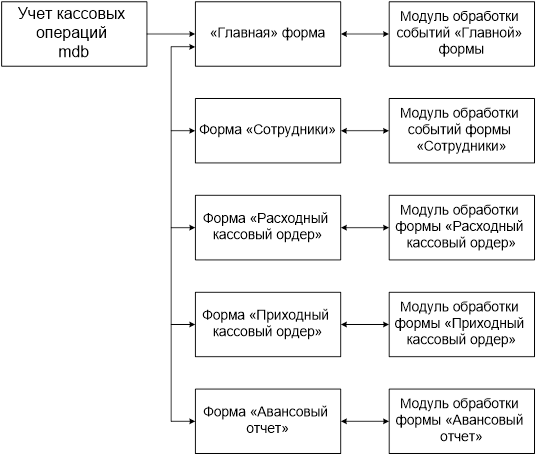

Все процедуры событий для системы хранятся в модуле форм (Рис.3).

При создании первой процедуры события для формы Access автоматически создает модуль формы. Модуль формы представляет способ хранения в одном месте всего кода, который относится только к отдельной форме. Как правило, модули форм содержат только процедуры событий, но в них также могут храниться подпроцедуры и функции.

Рис.3. Дерево программных модулей

«Главная» форма – форма, через которую осуществляется взаимодействие остальных форм и просмотр отчетов.

Форма «Сотрудники» — форма для ввода, просмотра и редактирования справочников «Сотрудники», «Должности» и «Подразделения».

Формы «Расходный кассовый ордер», «Приходный кассовый ордер» и «Авансовый отчет» — формы для ввода, редактирования и просмотра справочников «Расходный кассовый ордер», «Приходный кассовый ордер», «Авансовый отчет» соответственно и выполнения проводок о выдаче/получении денежных средств в кассу. Пункты меню «Расходный кассовый ордер», «Приходный кассовый ордер» и «Авансовый отчет» также могут работать в нескольких режимах, а именно ввод, изменение и просмотр данных, поэтому блок-схемы технологического процесса для этих пунктов будут выглядеть аналогичным образом.

3. Реализация системы автоматизации кассовых операций в

программной среде

3.1. Обоснование выбора среды реализации

Современный рынок СУБД представлен большим количеством программных продуктов, из который наиболее многочисленными и мощными по своим возможностям являются такие пакеты, как Clarion Database Developer, DataEase, DataFlex, dBase IV, Microsoft Access, Microsoft FoxPro, Paradox R:BASE и др.

Система управления базами данных Microsoft Access является одним из самых популярных приложений в семействе настольных СУБД. Все версии Access имеют в своем арсенале средства, значительно упрощающие ввод и обработку данных, поиск данных и предоставление информации в виде таблиц, графиков и отчетов. Начиная с версии Access 2000, появились также Web-страницы доступа к данным, которые пользователь может просматривать с помощью программы Internet Explorer. Помимо этого, Access позволяет использовать электронные таблицы и таблицы из других настольных и серверных баз данных для хранения информации, необходимой приложению. Присоединив внешние таблицы, пользователь Access будет работать с базами данных в этих таблицах так, как если бы это были таблицы Access. Популярность СУБД Microsoft Access обусловлена следующими причинами:

- доступность в изучении и понятность позволяют Access являться одной из лучших систем быстрого создания приложений управления базами данных;

- СУБД полностью русифицирована;

- возможность использования OLE технологии;

- интегрированность с пакетами Microsoft Office;

- визуальная технология позволяет постоянно видеть результаты своих действий и корректировать их;

- кроме того, работа с конструктором форм может существенно облегчить дальнейшее изучение таких систем программирования, как Visual Basic или Delphi;

- широко и наглядно представлена справочная система;

- наличие большого набора «мастеров» по разработке объектов.

Существуют разные варианты использования Access с точки зрения архитектуры приложения. Иногда Access (файл MDB) используется просто как ядро, которое управляет данными, находящимися с таблицами. Access позволяет использовать те данные, которые уже были накоплены раньше другими программными средствами и, следовательно, имеют другой формат путем импорта существующей таблицы базы данных, рабочего листа электронной таблицы или текстового файла, созданных приложениями MS-DOS или Windows, во внутренний формат базы данных Access (MDB).

Естественно, что Access может также экспортировать данные из таблиц базы данных формата MDB в любой формат, из которого можно импортировать данные. Помимо файлов баз данных, Access может работать непосредственно с файлами электронных таблиц, текстовыми файлами, документами HTML, адресными книгами или импортировать данные из этих файлов и документов XML.

Таким образом, MS Access, являясь СУБД реляционного типа, в которой разумно сбалансированы все средства и возможности, типичные для современных СУБД, разумнее всего использовать для разработки базы данных для учета кассовых операций.

Проанализировав все вышеперечисленные достоинства, именно приложение Microsoft Access было выбрано для разработки программы автоматизации кассовых операций.

3.2.Руководство по работе с системой

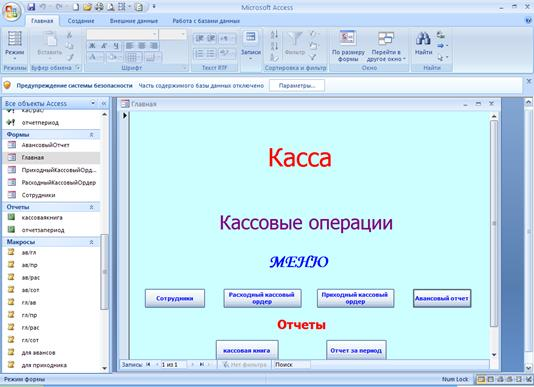

Для загрузки системы необходимо двойным щелчком левой клавиши мыши запустить на выполнение файл Касса.mdb.

После запуска системы на экране появится таблица, где необходимо выбрать раздел Формы и открыть «Главную» форму (Рис.4), которая выглядит следующим образом:

Рис.4. Главная форма программы

Главная форма содержит кнопки «Сотрудники», «Расходный кассовый ордер», «Приходный кассовый ордер», «Авансовый отчет», при нажатии на которые открываются соответствующие формы. Кнопка «Кассовая книга» выводит книгу, где отображаются все совершенные операции. При нажатии на кнопку «Отчет за период» программа выводит отчет, где содержится дата совершения операции, табельный номер сотрудника, суммы полученных и израсходованных и оставшихся денежных средств.

Для внесения данных о сотрудниках нужно нажать на кнопку «Сотрудники». Появится экранная форма (Рис.5), позволяющая просматривать, добавлять и изменять данные о сотрудниках:

Рис.5. Сведения о сотрудниках

На данной форме содержится вся информация о сотрудниках: ФИО, адрес, место рождения, должность, табельный номер, гражданство, подразделение и т.д. Нажатием на кнопки «Следующий» и «Предыдущий» можно просмотреть данные всех сотрудников. Кнопка «Новый» позволяет добавить нового сотрудника.

Также существует возможность перехода на формы: «Приходный кассовый ордер» (Рис.6), «Расходный кассовый ордер» (Рис. 7) и «Авансовый отчет» (Рис. 8) без возврата к главной форме.

Рис.6. Приходный кассовый ордер

Приходный кассовый ордер – это документ первичной учетной документации кассовых операций, по которому производится прием средств в кассу организации. Ордер содержит информацию о полученной сумме, дате получения средств, проводки по счетам, табельный номер сотрудника. Работа с меню данной формы осуществляется аналогично работе с формой «Сотрудники».

Расходный кассовый ордер — это документ первичной учетной документации кассовых операций, по которому производится выдача наличных средств из кассы организации.

Рис.7. Расходный кассовый ордер

На данной форме указывается номер расходного ордера, сумма выданных средств, проводки по счетам, дата выдачи средств, ФИО и табельный номер сотрудника.

Рис.8. Авансовый отчет

Авансовый отчет — бухгалтерский документ типовой формы, подтверждающий расходование аванса, оформляющий использование полученных подотчетных сумм, составляемый и представляемый подотчетными лицами.

На форме «Авансовый отчет» содержится номер отчета, дата его составления, ФИО подотчетного лица, его табельный номер, подразделение, проводки по счетам.

Для просмотра и редактирования справочников «Должности», «Подразделения» и «Справочник счетов» следует выбрать Таблицы и на необходимом справочнике дважды кликнуть мышью (Рис. 9).

Рис.9. Таблица «Должности»

Для формирования отчетов необходимо зайти на Главную форму и выбрать нужный вид отчета: «Кассовая книга» (Рис. 10) или «Отчет за период» (Рис.11).

Рис. 10. Кассовая книга

Кассовая книга — форма для отражения операций с наличными деньгами, учитывающая все поступления и выдачи денег. В кассовой книге содержится приход, расход, суммы денежных средств, дата совершения операции, ФИО сотрудника, наименование документа, номер документа.

Для вывода «Отчета за период» необходимо ввести начало и конец отчетного периода. После этого на экране появится отчет, который содержит суммы полученных и израсходованных денежных средств, остатки средств, дату совершения операции, табельный номер подотчетного лица.

Рис.11. Отчет за период

Для выхода из системы необходимо закрыть окно базы данных.

3.3. Экономическая эффективность от внедрения программного продукта

Автоматизированные информационные технологии в учете позволяют в пределах функций бухгалтерского учета полностью регламентировать автоматизированное получение данных, необходимых как для ведения оперативного синтетического и аналитического учета, так и для составления форм бухгалтерской и синтетической отчетности, данных необходимых пользователям для выработки и принятия решений, а также системного контроля за ходом производственных процессов. В условиях использования автоматизированных информационных технологий имеется возможность осуществить посредством отчетной информации иерархическую взаимосвязь различных уровней управления в предприятии. Это положение позволит практическую реализацию при объединении персональных ЭВМ в локальную сеть, ориентированную на АРМ.

В последние годы банковская система нашей страны переживает бурное развитие. Сегодня все больше банков делает ставку на информационные технологии. Интерес к развитию компьютеризированных банковских систем определяется не желанием извлечь сиюминутную выгоду, а, главным образом, стратегическими интересами. Вкладывая средства в программное обеспечение банки, в первую очередь, стремятся к удешевлению и ускорению своей рутинной работы и победе в конкурентной борьбе. Банковские компьютерные системы на сегодняшний день являются одной из самых быстро развивающихся областей прикладного сетевого программного обеспечения.

В принципе, почти все задачи, которые возникают в ходе работы банка, достаточно легко поддаются автоматизации. Быстрая и бесперебойная обработка значительных потоков информации является одной из главных задач любой крупной финансовой организации. В соответствии с этим очевидна необходимость автоматизации банковской деятельности, позволяющей обрабатывать все возрастающие информационные потоки.

Практика внедрения автоматизированных систем свидетельствует, что многим банкам приходится преодолевать серьезные трудности при попытке автоматизировать процесс проведения операций и методы их обналичивания.

Большего эффекта от введения автоматизированных систем можно достигнуть путем усовершенствования технологии проведения операций, методологии и усовершенствования процесса их обналичивания, повышение контрольных свойств последнего, а также благодаря более полному удовлетворению потребностей управления необходимой информации.

Кассовые операции не являются особенно трудоемким участком учета, но требуют значительных затрат времени и внимания бухгалтера. Поэтому использование компьютерных технологий при обработке информации по данному участку учета достаточно эффективно. Информацию о денежных средствах в кассе обычно обрабатывает кассир, который ведет кассовую книгу. Кассовая книга и отчеты кассира могут вестись автоматизированным способом. Алгоритм движения денежных средств предусматривает приходные, расходные операции, корреспонденцию счетов, а также получение выходных регистров бухгалтерского учета по конкретному счету. За счет внедрения разработанного программного продукта будет автоматизироваться учет движения денежных средств, что позволит значительно повысить достоверность информации и оперативность ее обработки. Программа позволит полностью регламентировать автоматизированное получение данных, необходимых как для ведения оперативного синтетического и аналитического учета, так и для составления форм бухгалтерской и синтетической отчетности.

К основным преимуществам внедрения программы автоматизации кассовых операций относятся:

- повышение качества обслуживания аппарата управления информацией о производимых кассовых операциях. Это предусматривает автоматизированное выполнение функций учета и анализа, а также составление форм периодической отчетности;

- улучшение организации учета и снижение его трудоемкости за счет автоматизации учетно-вычислительных функций, и как следствие, повышение производительности труда работников учетного аппарата.

Заключение

С момента получения банком лицензии центрального банка на осуществление банковских операций банк может приступить к работе в качестве кредитной организации и выполнять те виды операций, которые перечислены в лицензии, а также иные виды операций и сделок, выполнение которых не требует получения лицензии. Основная деятельность банков связана с оказанием ими разнообразных финансовых услуг предприятиям и населению. Эти услуги включают выполнение банками операций, связанных, во-первых, с привлечением и хранением денежных средств клиентов (пассивные операции), во-вторых, с обеспечением расчетов между ними в процессе их текущей деятельности, в-третьих, с размещением привлеченных средств в операции по кредитованию клиентов и в ценные бумаги (активные операции) для получения доходов в целях выплаты клиентам, размещающим свои средства в банке, начисленных процентов на вложенные ими средства и поддержания жизнедеятельности банка.

Одновременно банки выполняют иные операции, связанные о удовлетворением потребностей своих клиентов в тех или иных финансовых услугах, включая операции, обеспечивающие страхование рыночных рисков предприятий, налично-денежный оборот, оказание консультационных и информационных услуг и т.д.

Таким образом, кассовые операции коммерческих банков заключаются не только в приеме и выдаче наличных денег. Как известно, коммерческие банки являются основным звеном банковской системы государства. Под руководством ЦБ банки организуют и регулируют денежный оборот. При этом первичной является организация безналичного денежного оборота. Однако на уровне расчетов предприятий с населением, а также отдельных физических лиц между собой главенствующую роль, в силу своей распространенности, приобретают расчеты наличными деньгами. Большинство из них совершается без посредничества коммерческих банков, но в итоге конечным пунктом движения денежной наличности является касса банка. Таким образом, банк связывает наличный денежный оборот с безналичным и осуществляет контроль за кассовой работой своих клиентов. Это способствует упорядочиванию налично-денежного оборота. Кроме того, через систему коммерческих банков осуществляется налично-денежная эмиссия и обратный процесс — изъятие денег из обращения. В результате основной функцией кассовых операций банков (как и других блоков операций) является помощь ЦБ в осуществлении денежно-кредитной политики государства.

Тема курсовой работы актуальна тем, что на данный момент банки и многие небанковские структуры стремятся усовершенствовать методы, инструментарий, законодательные и нормативные акты в области расчетно-кассового обслуживания юридических и физических лиц и системы безналичного платежного оборота, в целях процветания бизнеса и экономики, а соответственно благополучия людей в стране.

В рамках данной курсовой работы подробно рассмотрены и проанализированы сущность кассовых операций банка и особенности их проведения. Была разработана автоматизированная система, основной целью которой является помощь банку в проведении операций с денежной наличностью.

Внедрение системы автоматизации кассовых операций значительно облегчит работу кассира, позволит избежать многих ошибок при работе с документами, составлении отчетности, при выполнении различных расчетов. Формирование расходного, приходного кассовых ордеров, отчетов за периоды, кассовых книг будет выполняться программно.

Основными рекомендациями по совершенствованию системы бухгалтерского учета в части отражения кассовых операций следует ввести выдачу заработной платы по пластиковым картам, т.к. это наиболее преимущественная форма расчетов. Снижаются затраты на снятие и доставку наличных денег, у бухгалтера сокращается объем кассовых операций, не нужно депонировать невыплаченные деньги. Но для того чтобы начать выдавать зарплату работникам через банк, кроме решения фирмы обязательно нужно получить согласие сотрудников.

Также нельзя забывать, что для эффективной работы автоматизированной системы необходимо грамотно подойти к выбору технического обеспечения. Следует учесть, что персональный компьютер — это не один электронный аппарат, а небольшой комплекс взаимосвязанных устройств, каждое из которых выполняет определенные функции. И для определения варианта, который подходит конкретной кредитной организации, следует рассмотреть основные модели конфигураций компьютеров, представленных на современном рынке и выбрать наиболее оптимальный вариант.

Список литературы

[Электронный ресурс]//URL: https://drprom.ru/kursovaya/avtomatizatsiya-raschetno-kassovyih-operatsiy/

1. О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации: Положение Банка России от 24.04.2008 № 318-П [электронный ресурс] // СПС «Консультант Плюс». Версия Проф.

2. Белоцветова А. Новое положение о порядке ведения кассовых операций. Комментарии / А. Белоцветова // М.: Бухгалтерия и банки. — 2007. — № 3

3. О признаках платежеспособности и правилах обмена банкнот и монеты Банка России: Указание Банка России от 26 декабря 2006 года № 1778-У // Вестник Банка России. – 2007. — № 5

4. Галицкий В.Ю. «Все о кассовых операциях». //М.: ГроссМедиа. 2006 г.

5. Гуккаев В.Б. «Контрольно-кассовые машины и бланки строгой

отчётности». // М.: ЗАО «Издательский Дом «главбух». — 2002. — 208 с.

6. «Документальное оформление кассовых операций». // М.: Бератор-Пресс,

2002.

7. Журавлев В.Н. «Кассовые операции». // М.: Налог-инфо, 2007г.

8. «Кассовые операции и ККМ». // М.: Книга сервис, 2007 г.

9. «Кассовые операции».// М.: Статус-Кво, 2007 г.

10. Мякота В., Рудяк Ю., Кузнецов В. «Кассовые операции».// М.: ГроссМедиа, 2007 г.

11. Нестеров В.И. «Учет и ведение кассовых операций». // М.: ДИС. 2005 г..

12. В.В. Васильева «Новый реестр контрольно-кассовой техники».// М. : ГроссМедиа : РОСБУХ, 2007 г.

13. Федотов А.В. «Учет кассовых операций». // М.: Главбух, 2008 г.

14. Юцковская И.Д., Наличное денежное обращение в организации // М.: Финансовые и бухгалтерские консультации. 2006.-№ 2.

15. Правовая система «Консультант+».

16. Интегрированная банковская система «Бисквит» [Электронный ресурс], Режим доступа: http://www.bis.ru/Products/ — Дата доступа: 14.05.2010г.

17. Компания «Кворум» [Электронный ресурс], Режим доступа: http://www.quorum.ru/ — Дата доступа:16.05.2010г.

18. Фирма 1С [Электронный ресурс], Режим доступа: http://www.1c.ru/ — Дата доступа:16.05.2010г.

19. Проектирование баз банных [Электронный ресурс], Режим доступа: http://www.mstu.edu.ru/education/materials/zelenkov/ch_5_1.html — Дата доступа:17.05.2010г.

20. Компания «Инверсия» [Электронный ресурс], Режим доступа: http://www.inversion.ru/ — Дата доступа: 18.05.2010г.

О порядке ведения кассовых операций и правилах хранения, перевозки и инкассации банкнот и монеты Банка России в кредитных организациях на территории Российской Федерации: Положение Банка России от 24.04.2008 № 318-П [электронный ресурс] // СПС «Консультант Плюс». Версия Проф.

Белоцветова А. Новое положение о порядке ведения кассовых операций. Комментарии / А. Белоцветова // Бухгалтерия и банки. — 2007. — № 3. – С. 17.

О признаках платежеспособности и правилах обмена банкнот и монеты Банка России: Указание Банка России от 26 декабря 2006 года № 1778-У // Вестник Банка России. – 2007. — № 5. – С. 10.