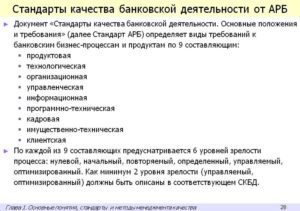

Стандарты качества банковской деятельности

Под стандартом качества банковской деятельности понимают установленные и принятые в качестве стандартных взаимосвязанные качественные характеристики кредитной организации.

Также к стандартам относят требования к организации процессов производства банковских продуктов, которые отражены в документе и которые предназначены для добровольного и систематического применения кредитными организациями.

В основе документа лежит передовой интернациональный и отечественный опыт управления, самая лучшая банковская практика, а также международные стандарты.

Полное и масштабное развитие банковской системы Российской Федерации несёт с собой не только количественный её рост, но и качественный. Необходимо усовершенствовать организацию и менеджмент банковской деятельности, увеличить уровень обслуживания и сервиса клиентов, организовывать качественно и результативно банковские продукты.

Повышение интереса к улучшению качества работы банка, бесспорно, являются требования рынка, а также усиливающаяся конкуренция.

Значительную поддержку банкам оказывает наличие наилучших методов организации работы, снабжение банков документами, которые отражают передовой опыт организации банковской сферы.

Практический смысл для увеличения качества банковской деятельности имеет разработка и использование стандартов ведения банковских процессов.

Важнейшей особенностью стандартов качества управления банковской деятельностью является то, что они предъявляют требования к системе организации управления банковским бизнесом по аналогии с международными стандартами серии ISO 9000, которые обобщают передовой мировой опыт в области управления качеством. В отличие от ряда стандартов (ISO 9000 и др.) стандарты качества управления банковской деятельностью включают конкретные требования к конкретным банковским процессам, на основе которых могут быть сформированы определённые назначения и рекомендации по совершенствованию того или иного процесса банка.

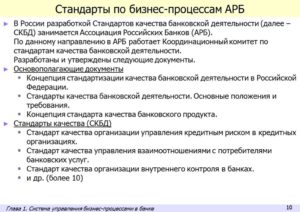

Подготовка стандартов – значимая и необходимая работа, которая направлена на увеличение качества деятельности российских банков, увеличение конкурентоспособности. Это основная идея, и она обусловливает всю работу по сборам стандартов, и Ассоциация российских банков (АРБ) ею следует при формировании конкретных решений.

Организация управления воздушным движением в районе аэродрома

... по разработке технологий работы диспетчеров УВД. Основными задачами организации потоков воздушного движения являются: максимальное удовлетворение запросов пользователей воздушного пространства на использование воздушного ... Машковцы Пересечено Точки входа: Чимишка Петровка Машковцы Управление воздушным движением. Обслуживание воздушным движением передается одним органом ОВД другому следующим образом: ...

Практически эту работу АРБ начала в 2005 году. В городе Уфе в январе 2005 года на банковской конференции произошло широкое и актуальное обсуждение вопросов увеличения качества работы банков. На этой конференции выступил первый заместитель Председателя Банка России А.А.

Козлов, он предложил Ассоциации российских банков организовать работу по подготовке стандартов банковской деятельности, обратить стандарты в сильный двигатель увеличения качества. АРБ понравилось его предложение и с ним согласились. С этого момента в г. Уфе на банковской конференции каждый год подводят итоги работы, формируют пути движения вперед.

В организации всей работы по стандартизации огромную помощь проявляет Национальный банк Республики Башкортостан.

В настоящее время Советом АРБ одобрено 17 стандартов, которые прошли обсуждение на конференциях. В их числе 3 методологических документа и 14 стандартов качества отдельных банковских процессов.

Важнейшим документом, который подготовила рабочая группа АРБ, является Концепция стандартизации, которая определяет важнейшие требования к стандартам.

В целях создания условий для обширного признания и применения стандартов качества банковской деятельности разработаны проекты документов для учреждения и регистрации системы добровольной сертификации по стандартам качества АРБ в соответствии с требованиями Федерального закона «О техническом регулировании».

Необходимо отметить, что стандарты качества банковской деятельности, которые разработаны АРБ, соответствуют критериям двух моделей оценки менеджмента – Европейского Фонда менеджмента качества и Премии Правительства РФ в области качества.

В таблице 1 стандарты, разработанные АРБ, соотнесены с принципами последней премии. [1]

Таблица 1 — Стандарты качества банковской деятельности в соответствии с принципами всеобщего менеджмента качества

| Принципы всеобщего менеджмента качества | Название стандарта | Дата выпуска стандарта |

| Лидерство руководства и порядок в достижении целей | Стандарт качества организации стратегического управления кредитной организации | 16 февраля 2010г. |

| Ориентация на потребителя | Стандарт качества управления взаимоотношениями с потребителями банковских услуг | 5 октября 2006г. |

| Воспитание партнерства | Стандарт качества организации деятельности по аутсорсингу информационных технологий в банках | 2 июня 2006г. |

| Завлечение персонала | Стандарт управления персоналом в банке | 21 декабря 2007г. |

| Менеджмент на основе понимания процессов и фактовОриентация на результаты | Стандарт качества организации управленческого учета и отчетности в БанкеСтандарт качества организации управления операционными рисками в кредитных организацияхСтандарт качества организации управления кредитным риском в кредитных организацияхСтандарт качества организации управления риском ликвидности в кредитных организацияхСтандарт качества управления репутационным риском в кредитных организацияхСтандарт качества организации работы по управлению бизнес-процессами в кредитных организациях | 16 января 2008г.5 октября 2006г.5 октября 2006г.5 марта 2007г.16 декабря 2010г.16 декабря 2010г. |

| Беспрерывная познавательная деятельность и инновации | Стандарт «Программа управления беспрерывностью деятельности кредитных организаций банковской системы РФ» | 2 апреля 2012 г. |

Как видно из таблицы 1, принципы всеобщего менеджмента качества отражаются в стандартах качества банковской деятельности. В последнее время увеличивается число премий и наград для наиболее эффективно развивающихся банков, среди них Национальная банковская премия, премии журнала «Банковское дело» и т. д.

В рамках конкурсов наряду с номинациями за динамичное развитие, внедрение современных банковских технологий и эффективное управление банком, премии и награды вручаются и руководителям кредитных организаций.

При этом ни одна кредитная организация России не является лауреатом или финалистом Национальной премии по качеству в нашей стране. Такая же ситуация характерна и для банковского сектора европейских стран.

Несмотря на то, что ведущие европейские банки вводят стандарты экологической и информационной безопасности, единственной кредитной организацией, которая вошла в число лауреатов Европейского Фонда менеджмента качества – это BfG Bank (Германия, 2000 г.).

Стандартизация банковской деятельности на сегодняшний день является актуальной проблемой, так как финансовый сектор Российской Федерации стремиться, как можно больше, расшириться, использовать международные формы отчетности и нарастить экономику, посредством повышения её конкурентоспособности [2].

Стандартизация банковской деятельности как масштабное экономическое явление сталкивается со следующими основными проблемами:

- слабый уровень эффективности, а также доступности подготавливаемых стандартов;

- нужда обучения персонала банковской деятельности;

- недостаточный интерес банков в использовании стандартов в практической деятельности [3].

Необходимо отметить, что при всех наблюдающихся проблемах, процесс стандартизации остаётся интересным и любопытным все большему числу профессиональных участников.

В АРБ постоянно поступают предложения о том, чтобы расширить информационное поле и провести семинары на данную тему в различных регионах.

Вместе с тем комитет по координации Ассоциации российских банков заинтересован в том, чтобы увеличить участие банков в подготовке стандартов качества банковской деятельности, а также в проведении самооценки с целью учета мнения максимального количества профессионалов в банковской деятельности.

В целях стимулирования введения стандартов качества банковской деятельности в России в 2012 г. АРБ совместно с Всероссийской организацией качества (ВОК) учредила программу «Лучшие банки России», которая позволяет всем заинтересованным банкам получить независимую оценку качества их менеджмента.

Критерии оценки в данной программе аналогичны критериям, применяемым в моделях Премии Европейского фонда менеджмента качества и Премии Правительства Российской Федерации в области качества, и учитывают соответствие банков стандартам качества АРБ.

Результаты оценки соответствия деятельности банков стандартам качества учитываются различными рейтинговыми агентствами при составлении рейтингов кредитных организаций.

Еще одним направлением развития деятельности в области управления качеством в банковской сфере является проведение самооценки деятельности организации. Данный инструмент стал применяться кредитными организациями с 2006 года, когда АРБ начала разрабатывать стандарты качества банковской деятельности. В настоящее время банки могут проводить самооценку:

- по 5 разделу стандарта АРБ «Стандарты качества банковской деятельности. Основные положения и требования», согласно которому определяется в соответствие деятельности банка одному из пяти предложенных уровней зрелости.

- на соответствие информационной безопасности организаций банковской системы Российской Федерации требованиям СТО БР ИББС-1.0 – 2006 «Обеспечение информационной безопасности организаций банковской системы Российской Федерации. Общие положения» и т.д. [2]

Таким образом, задача формирования и укрепления в России позитивного имиджа национальной банковской системы неразрывно связана с повышением качества деятельности кредитных организаций.

Это подтверждается Стратегией развития банковского сектора Российской Федерации на период до 2015 года, которая принята Правительством Российской Федерации и Центральным банком Российской Федерации 5 апреля 2011 года, согласно которой основным содержанием нового этапа в развитии банковской сферы должно являться повышение качества банковской деятельности. В настоящее время в РФ продолжается работа в области разработки стандартов не только отдельных банковских процессов, но и стандартов качества банковских продуктов. Для участия в разработке стандартов привлекаются кредитные организации, занимающие лидирующее положение на отдельных сегментах рынка банковского кредитования.

Список литературы:

[Электронный ресурс]//URL: https://drprom.ru/referat/standartizatsiya-bankovskoy-deyatelnosti/

- Официальный сайт Всероссийского научно-исследовательского института сертификации [Электронный ресурс]. – Режим доступа:

- Горбунова Н.В., Новокрещенова О.А. Стандарты качества банковской деятельности // Системное управление. 2012 г. – с. 15-19.

- Милюков А.И. Новый этап в деятельности банков и роль стандартов// Аналитический банковский журнал. — 2012. — № 3(197).

— С. 45—46.

2014 © Чернина О.А.

Реферат: Стандартизация банковской деятельности

Стандартизация банковской деятельности

Теория и практика отечественной стандартизации не знают примеров применения в банковской деятельности основные цели и задачи стандартизации в банковском деле – защита интересов юридических и физических лиц, а также государства при оказании банковских услуг, установление единой терминологии, классификации и кодирования в области банковского дела.

Весьма развитая практика международной и зарубежной стандартизации в данной области свидетельствует о пристальном внимании к ней и поддержке со стороны как общественности, так и правительства.

В настоящее время Международная организация по стандартизации (ISO) объединяет усилия заинтересованных финансовых кругов и стандартизаторов промышленно-развитых зарубежных стран в рамках постоянно действующего технического комитета Т90/ТС-68 «Банковское дело и соответствующие финансовые операции» В условиях формирования рыночной экономики в Украине стандартизация, сертификация и метрология банковской деятельности приобретает особую актуальность. По мнению специалистов прямое применение действующих международных стандартов в отечественной практике возможно лишь на 30 – 40%. Без изменения из ISO были приняты следующие форматы типовых сообщений:

100 – Клиентский перевод;

200 – банковский перевод на собственный счёт отправителя сообщений;

202 – банковский перевод в пользу третьего банка;

210 – уведомление о получении;

- п 92 – требование отмены;

- п 95 – запрос;

- п 96 – ответ.

В национальной практике сегодня используются различные типы и виды ценных бумаг: акция (простая, ценная, привилегированная, золотая), облигация (государственная, корпоративная, муниципальная), сертификат (депозитный, сберегательный), чек (приватизационный), вексель, опцион, варрант и т.д. Не смотря на то, что стандарт в первую очередь касается акций и облигаций, в нём заложена потенциальная возможность расширения области распространения на иные виды ценных бумаг.

Международные стандарты ИСО серии 9000 ориентированы на потребителя и предусматривают значение возможности для улучшения исполнения услуги и удовлетворение потребностей потребителя, повышение производительности, эффективности и сокращения затрат, расширение рынка деятельности.

Система качества банковской организации должна охватывать все процессы, которые необходимы для обеспечения эффективности услуги от маркетинга до ее предоставления и включать анализ качества услуги потребителю.

Среди первоочередных задач в области качества международные стандарты предусматривают следующие:

1) последовательное удовлетворение потребителя с точки зрения профессиональных стандартов и этики;

2) непрерывное повышение качества услуг;

3) постоянный учет требований общества, обеспечение безопасности персонала и защиты окружающей среды;

4) обеспечение эффективности предоставляемой услуги системы качества, создаваемые в банковских структурах в соответствии с идеологией ИСО серии 9000, должны документировать процедуры обеспечения необходимыми материальными ресурсами, включая оборудование и имущество, программное обеспечение, рабочую и техническую документацию. Основными документами системы качества как составной части всей документации банковской организации являются:

1) руководство по качеству – описание системы качества, политика и цели в области качества, структура организации с распределением полномочий по ответственности;

2) программа качества – описание конкретных мероприятий в области качества, перечень ресурсов, порядок предоставления и требования к специфической услуге;

3) методики, протоколы, инструкции и др.

Аналогичные системы качества уже создаются в сфере частичного хозяйства, общепита, туризма, сервисобслуживания и т.д.

Контрольные вопросы

1. Почему необходима стандартизация банковской деятельности и каковы основные направления ее развития?

2. Назовите объекты стандартизации банковской деятельности.

3. В чем сущность единой структуры построения и определения статуса регистрационного номера ценных бумаг?

4. В чем особенности классификации основных услуг к финансовому посредничеству?

5. В чем состоит сущность системы качества банковской организации?

6. Какие задачи в области качества банковских услуг предусматривают международные статьи?

7. Банковское дело и соответствующие финансовые операции?

Не нашли то, что искали? Воспользуйтесь поиском:

2. Стандартизация качества банковской деятельности

Стандартизация банковской деятельности в Российской Федерации проводится в соответствии с общей концепцией стандартизации в Российской Федерации, изложенной в Федеральном законе от 27 декабря 2002 г. N 184-ФЗ «О техническом регулировании» , и заключается во внедрении в кредитных организациях единых стандартов качества банковской деятельности, разработанных банковским сообществом.

———————————

СЗ РФ. 2002. N 52 (ч. 1).

Ст. 5140.

Под стандартом качества банковской деятельности (далее — СКБД) понимается документ, в котором в целях добровольного и регулярного использования кредитными организациями устанавливаются принятые в качестве типовых взаимосвязанные качественные характеристики кредитной организации (как объекта управления и системы управления), требования к организации процессов производства банковских продуктов (услуг), процессов управления и результатам деятельности кредитной организации, основанные на передовом международном и отечественном опыте управления, лучшей банковской практике и международных стандартах.

СКБД разрабатываются и внедряются в целях улучшения системы корпоративного управления, качественных показателей деятельности, снижения себестоимости банковских продуктов и повышения конкурентоспособности кредитных организаций Российской Федерации.

Стандартизация банковской деятельности позволит кредитным организациям Российской Федерации перейти на современный процессный подход к управлению деятельностью, повысить качество своих продуктов (услуг) за счет улучшения управления.

В частности, кредитные организации смогут при внедрении стандартов выявить недостатки, слабые места (элементы) во всех процессах своей деятельности, что станет основой для повышения качества управления операционным риском.

Внедрение СКБД позволит объективно оценивать качество деятельности каждой кредитной организации всеми заинтересованными сторонами, в том числе акционерами (участниками), руководством, персоналом, клиентами, контрагентами, органами регулирования и надзора и другими лицами.

Процедурно СКБД разрабатываются банковским сообществом и принимаются кредитными организациями на добровольной основе.

В рамках совместной работы НП «Национальный платежный совет» и АРБ разработку СКБД осуществляет Координационный комитет по стандартам качества банковской деятельности (далее — ККС), в состав которого входят представители кредитных организаций, банковских ассоциаций, Банка России, органов государственной власти, аудиторских, консалтинговых организаций, высших учебных заведений, научно-исследовательских и прочих заинтересованных организаций.

Процесс разработки СКБД осуществляется в несколько этапов:

1) рассмотрение ККС предложения о необходимости разработки СКБД;

2) разработка проекта СКБД разработчиком (рабочей группой);

3) нормоконтроль на предмет оформления стандарта, терминологическая и методологическая экспертиза проекта СКБД, проводимые ответственными членами ККС;

4) рассмотрение ККС проекта СКБД;

5) публикация и публичное обсуждение проекта СКБД, в том числе на ежегодной специализированной научно-практической конференции;

6) получение отзыва Банка России на предмет соответствия проекта СКБД действующему банковскому законодательству, нормативным актам и лучшей банковской практике;

7) доработка проекта СКБД разработчиком и повторное рассмотрение ККС проекта СКБД.

Любые изменения в стандарты инициируются и вносятся в аналогичном порядке.

Утверждение проекта СКБД осуществляется после прохождения всех этапов разработки. Утвержденный стандарт публикуется и вносится в общую базу стандартов качества банковской деятельности, доступную всем кредитным организациям и любым заинтересованным пользователям.

Внедрение СКБД в кредитной организации осуществляется в следующей последовательности:

1) кредитная организация проводит самооценку уровня зрелости стандартизируемого процесса;

2) в случае наличия реальной возможности обеспечить выполнение требований СКБД, соответствующих «стандартному» уровню зрелости или «лучшей практике», кредитная организация разрабатывает внутренний стандарт деятельности, детализирующий требования СКБД к стандартизируемому процессу;

3) уполномоченный орган кредитной организации утверждает внутренний стандарт деятельности.

Подтверждение соответствия внутреннего стандарта кредитной организации требованиям СКБД, соответствующим «стандартному» уровню зрелости или «лучшей практике», осуществляется путем прохождения добровольной сертификации (по инициативе кредитной организации).

Органом по сертификации являются НП «Национальный платежный совет» и АРБ. Процедура прохождения кредитной организацией добровольной сертификации включает следующие этапы:

- аудит стандартизированного процесса, проводимый аккредитованной аудиторской компанией;

- принятие решения органом сертификации о выдаче сертификата.

Контроль за соблюдением внутреннего стандарта и его соответствием действующей редакции СКБД обеспечивается следующими способами:

1) самооценка;

2) независимый аудит, проводимый по требованию органа сертификации;

3) рыночная оценка и рыночная дисциплина.

Процесс внедрения стандартов качества банковской деятельности в Российской Федерации осуществляется в три этапа.

На I этапе — предварительном (2006 — 2010 гг.) — были реализованы следующие мероприятия:

- разработка СКБД по основным банковским процессам;

- опытное внедрение стандартов в ряде пилотных банков с привлечением заинтересованных аудиторских, консалтинговых компаний для уточнения содержания стандартов по конкретным банковским процессам, подходов к оценке соответствия деятельности кредитных организаций принятым стандартам и организации перехода кредитных организаций на более высокие уровни зрелости процессов;

- во взаимодействии с аудиторскими компаниями создание системы сертификации качества деятельности кредитных организаций в соответствии с принятыми стандартами;

— — разработка рекомендаций Банку России по определению дифференцированного режима надзора в зависимости от степени соответствия кредитной организации СКБД (снижение интенсивности инспекционных проверок, объема и периодичности отчетности и т.д. по мере повышения уровня качества).

Так, в частности, 2 апреля 2009 г. была утверждена Концепция стандарта качества банковского продукта , призванная стать основой для разработки конкретных СКБД.

———————————

.

В 2010 году проводился анализ разработанных стандартов, а также были подготовлены и одобрены четыре новых стандарта:

1) Стандарт качества организации работы по управлению бизнес-процессами в кредитных организациях ;

———————————

http://www.arb.ru/b2b/docs/412151.

2) Стандарт «Программа управления непрерывностью деятельности организаций банковской системы Российской Федерации» ;

———————————

.

3) Стандарт процесса инновационного кредитования ;

———————————

.

4) Стандарт качества управления репутационным риском в кредитных организациях .

———————————

.

Таким образом, уже к началу 2011 года были подготовлены, обсуждены и проходили апробацию три методологических документа и 14 стандартов качества банковской деятельности.

ККС определил подходы к разработке стандартов качества кредитных продуктов и принципы их использования для развития системы рефинансирования Банка России. Для разработки стандартов кредитных продуктов была создана рабочая группа из представителей ряда банков.

На II этапе — переходном (2011 — 2015 гг.) — осуществляется массовое внедрение СКБД в кредитных организациях на добровольной основе. Одновременно будет внедрена система сертификации банков на соответствие стандартам и инициировано применение Банком России методик оценки качества управления кредитными организациями на основе СКБД.

На III этапе — завершающем (2016 — 2020 гг.) — в условиях глобализации конкуренции на финансовых рынках предстоит обеспечить соответствие СКБД наилучшей мировой практике, определив дополнительные меры по переходу российских кредитных организаций на наиболее высокие уровни стандартов.

В Резолюции прошедшей в Уфе 21 июня 2011 г. VII ежегодной научно-практической конференции «Банки. Процессы. Стандарты. Качество» отмечалась необходимость активизировать усилия банковского сообщества по повышению качества деятельности банков.

Актуальность этого направления усиливается в связи с недостатками в организации управления, рефинансирования банковских кредитов, а также по причине высокого объема проблемных активов, отсутствия эффективных механизмов реструктуризации задолженности, а также в связи с претензиями к качеству потребительских и других кредитов.

В качестве приоритетных на сегодня рассматриваются следующие направления стандартизации:

- регулятивные стандарты, в том числе международные стандарты Базельского комитета по банковскому надзору (Базель II и Базель III).

Особое значение имеет адаптация международных стандартов в национальных условиях развития экономики России, разработка национальных стандартов;

- стандарты банковских продуктов, и прежде всего те из них, которые должны способствовать модернизации и инвестиционной активности экономики, развитию приоритетных сфер (малый и средний бизнес, жилищное строительство и т.д.);

- стандарты качества управления банков, выработка оптимальных процессов по управлению банковской деятельности;

— — стандарты банковских технологий и банковских операций, в том числе разработка и внедрение стандартов национальной платежной системы, отраслевые стандарты по раскрытию кредитными организациями информации, безопасности банков и др.

|

ФГОУ ВПО Оренбургский государственный аграрный университет Кафедра: экономика Реферат На тему «Стандартизация банковской деятельности» Оренбург 2009 Оглавление Введение 1 Основные направления развития стандартизации в банковском деле 2 Принципиальные основы стандартизации в банковском деле 3 Основные требования к стандарту качества банковской деятельности Список использованной литературы [Электронный ресурс]//URL: https://drprom.ru/referat/standartizatsiya-bankovskoy-deyatelnosti/ Введение В любой сфере экономики, будь то материальное производство или социально-экономическая сфера (наука, здравоохранение, образование, страхование, финансовые услуги и т.п. , на каком-то определенном этапе развития возникает необходимость в упорядочении деятельности и результатов, установлении (регламентации) документами различных категорий (стандарты государственные, отраслевые, фирменные, международные) соответствующих норм, правил и требований. Необходимость такого упорядочения в области банковской деятельности возникла как востребованность в стандартизации со стороны Банка России и активно формирующихся новых структурных субъектов банковской деятельности различных форм собственности. Теория и практика отечественной стандартизации не знают примеров применения в банковской деятельности, поскольку традиционно были направлены на стандартизацию, обеспечение единства измерений и сертификацию в области материального производства. Активизацию работ по стандартизации в банковской деятельности в Российской Федерации следует отнести к началу 1994 г., когда к этому вопросу одновременно обратились Центральный банк РФ и Ассоциация российских банков.

1 Основных направлений развития стандартизации в банковском деле Можно выделить следующие направления стандартизации банковского дела в нашей стране: 1) классификация и кодирование, унифицированные формы документов (общесоюзный классификатор платежного оборота, общесоюзный классификатор денежного обращения, общероссийский классификатор унифицированных систем документации, классификатор продукции и услуг и др.); 2) ценные бумаги (обозначение, нумерация и госрегистрация ценных бумаг, порядок выпуска, идентификации, обращения, депозитария и ликвидации ценных бумаг);

4) банковское оборудование (активные и пассивные виды защиты строительных конструкций, хранилищ, кассовых кабин обменных пунктов, автомобилей, в том числе броневая и противорадиационная защита, охранная и пожарная сигнализации, пожаробезопасность, пулестойкость, защита от отравляющих и взрывчатых веществ, освещенность, теплоизоляция, абонентская связь и Т.П., расчетно-кассовые аппараты, счетчики и определители подлинности валют); 5) метрологическое обеспечение банковских операций, формирование перечней объектов и аппаратуры банковской деятельности, подлежащих метрологическому обеспечению и контролю, метрологическое обеспечение банковских операций, различного вида оборудования и средств на стадиях их разработки, производства и эксплуатации (экспертиза и аттестация, проверка средств измерений и т.д.).

Банковские функции, в том числе кредитование предприятий, государства и населения; выпуск кредитных орудий обращения, осуществление расчетов и платежей в хозяйстве, определенные действующим законодательством, реализуются, посредством банковских технологий.

При этом используются различные системы и средства обеспечения и зашиты: валюты, ценные бумаги, идентификационные и кредитные карты, информационные технологии, средства связи и телекоммуникации, вычислительные сети и системы, унифицированные формы документов; классификаторы технико-экономической информации; системы видеонаблюдения, охранно-пожарная сигнализация, сейфы и кодовые замки, системы сигнализации и контроля доступа, охранное оборудование, инкассаторные машины, экипировка персонала и др. Результатом применения банковских технологий являются услуги юридическим лицам, государству и населению. В соответствии с действующим законодательством к объектам стандартизации, обеспечения единства измерений и сертификации могут быть отнесены: банковские технологии, обеспечивающие их средства, правила, процедуры, функции, методы, деятельность и услуги. Организация работ по стандартизации должна осуществляться в рамках СНГ, международной, европейской и национальной стандартизации в банковском деле. Основные цели и задачи стандартизации в банковском деле защита интересов юридических и физических лиц, а также государства при оказании банковских услуг, установление единой терминологии, классификации и кодирования в области банковского дела. 2 Принципиальные основы стандартизации в банковском деле 1) соответствие законодательству Российской Федерации норм и требований, устанавливаемых стандартами; 2) преемственность работ по стандартизации банковских технологий, базирующаяся на действующей нормативной базе и рациональном сочетании преемственности и обновления;

4) расширение использования международного опыта в отечественной практике; 5) обязательности и добровольности в применении стандартов. При этом определяются виды стандартов и сфера их действия, структура и состав массива (фонда) стандартов в банковском деле, их основное содержание с учетом государственной и отраслевой стандартизации. Разработка стандартов проводится союзами и ассоциациями кредитных организаций и касается таких аспектов, как внутрибанковские проценты, работы и процедуры, а также оказываемые услуги. Усиление воздействия стандартизации, на качество банковского дела возможно на основе, во-первых, регламентации прав участников банковских технологий и разграничения их функции а во-вторых, сертификации и классификации банковской деятельности. Принципиальные основы формирования массива (фонда) нормативных документов в области банковского дела предполагают:

2) комплексность стандартизации, Т.е. охват нормативными документами по стандартизации всех объектов, по всем уровням разукрупнения, по всем аспектам и стадиям жизненного цикла; 3) социальную и экономическую значимость устанавливаемых стандартами норм и требований; 4) согласованность действий при принятии норм и требований, их однозначность; 5) оптимальность и объективность устанавливаемых стандартами норм и требований, включая возможность их проверки, а также возможность их обновления.

С другой стороны, законодательное введение государственного метрологического контроля и надзора за банковскими и налоговыми операциями без системы взаимоувязанных нормативов невозможно в принципе. Упорядочение, нормирование и стандартизация прежде всего необходимы, в области информационных технологий, при ведении баз данных и передаче информации, а также при технической защите ее от помех и несанкционированного доступа. Весьма развитая практика международной и зарубежной стандартизации в данной области свидетельствует о пристальном внимании к ней и поддержке со стороны как общественности, так и правительства.

|