Событие года: введение ОС ОПО в 2012 году по масштабам последствий для страхового рынка сопоставимо лишь с введением ОСАГО и кризисом 2009 года. Прямые эффекты от введения ОС ОПО: кросс-продажи, развитие инфраструктуры и IT, а также становление института независимых экспертов. Косвенные эффекты: развитие рынка корпоративного страхования и активизация M&A в отношении страховщиков, имеющих опыт работы на рынке ОПО.

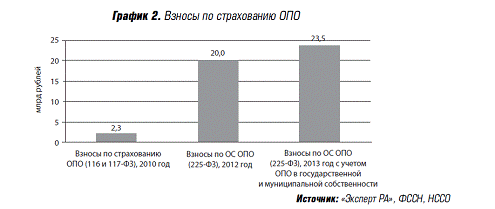

С учетом тарифов, утвержденных Правительством 1 октября 2011 года, объем рынка ОПО вырастет в 10 раз и составит 23,5 млрд рублей. Прирост взносов в корпоративном страховании за счет кросспродаж может составить еще порядка 5 млрд рублей в 2012 году и 10 млрд рублей в 2013 году.

Введение ОС ОПО повысит уровень социальной стабильности и информационной прозрачности в сфере безопасности опасных объектов. По мнению «Эксперта РА», заметный рост уровня промышленной безопасности под действием закона об ОПО возможен лишь начиная с 2014 года.

Страховые риски: «тонким местом» на рынке ОС ОПО станет вопрос сжатых сроков подготовки к страхованию, адекватности тарифов и недобросовестной конкуренции в сегменте небольших рисков. В целом стабилизирующие инструменты, предложенные в законе об ОПО (штрафы за отсутствие полиса, перестраховочный пул, компенсационный фонд, контроль выплат со стороны НССО), существенно снижают вероятность возникновения проблем на рынке ОС ОПО. Тем не менее «Эксперт РА» выделяет 10 проблемных точек рынка ОС ОПО:

- Страховщики до сих пор не могут начать работу по получению лицензии и изготовлению бланков полисов из-за затягивания сроков принятия правил страхования. Не приняты правила пула и не внедрена система АИС НССО.

- В условиях крайне сжатых сроков подготовки к введению ОС ОПО возрастает опасность ограничения конкуренции: важнейшее конкурентное преимущество могут получить компании, раньше всех получившие лицензию.

- Чтобы уменьшить страховые взносы, некоторые владельцы ОПО станут искусственно занижать коэффициент максимально возможного количества потерпевших.

- При осуществлении контроля за наличием полиса страхования сложности возникнут с бесхозными опасными объектами и объектами без надзора (например, АЗС).

22 стр., 10701 слов

Мировой рынок связи и коммуникации

... содержание и структуру рынка связи и коммуникации в современной экономике России; Выделить национальную специфику функционирования и регулирования рынка связи и коммуникации; Провести мониторинг и установить тенденции развития российского рынка связи и коммуникации; Предложить прогноз дальнейшего развития российского рынка связи и коммуникации. ...

- С высокой долей вероятности тарифы в сегменте страхования владельцев шахт будут нерентабельными уже в первый год реализации ОС ОПО.

- Фактические выплаты по риску нарушения условий жизнедеятельности и причинения вреда работникам страхователя могут оказаться выше прогнозных, так как статистика по этим рискам нерепрезентативна.

- Практика страхования в скором времени может выявить неадекватность страховых сумм по некоторым типам опасных объектов (в частности шахтам).

- В сегменте страхования небольших рисков (со страховой суммой 100 млн рублей) может начаться демпинг по комиссиям, так как эти риски не будут в обязательном порядке перестраховываться в пуле.

- С высокой долей вероятности на рынке будут предлагаться различного рода расширения покрытия обязательного страхования ОПО по демпинговым ценам (аналог бесплатного ДСАГО к полисам ОСАГО).

- Существует опасность выбора ненадежного перестраховщика при перестраховании рисков, превышающих емкость пула.

Опасности ОПО: «Эксперт РА» выделяет 5 негативных сценариев введения ОС ОПО, реализация которых может привести к массовым недовольствам в отношении этого вида страхования.

Вероятность их наступления зависит от действий государства, НССО и страхового сообщества.

- Если правила ОС ОПО будут приняты позднее середины октября 2011 года, страховые компании не успеют подготовиться к введению ОС ОПО.

— Если выплаты по рискам нарушения условий жизнедеятельности и причинения вреда работникам ОПО окажутся выше, чем это предполагалось, при этом долгое время (более 3 лет) не будут корректироваться тарифы, то убыточность рынка превысит критический уровень. Особо опасной будет ситуация в страховании шахт. Финансовая устойчивость страховых компаний снизится.

- Если предусмотренные НССО мероприятия не смогут сдержать демпинг по комиссиям в сегменте с небольшими страховыми суммами, через несколько лет на рынке ОС ОПО могут произойти банкротства страховых компаний, увлекающихся демпингом.

- Если НССО не успеет вовремя запустить и наладить работу АИС НССО, владельцы опасных объектов смогут безнаказанно уклоняться от заключения договоров страхования.

— Если в ОС ОПО будут отпущены тарифы, то демпинг на рынке ОС ОПО приведет к росту напряжения внутри перестраховочного пула, снижению финансовой устойчивости страховщиков и в скором времени волне банкротств страховых компаний.

1. МЕТОДИКА

В рамках подготовки исследования был проведен целый ряд интервью с представителями НССО, страховых компаний и независимых экспертов.

ВВЕДЕНИЕ ОС ОПО: СОБЫТИЕ №1 НА СТРАХОВОМ РЫНКЕ

С 1 января 2012 года в России вводится обязательное страхование ответственности владельцев опасных объектов (ОС ОПО).

Это событие по своим масштабам и ожидаемому влиянию на страховую отрасль сопоставимо с введением ОСАГО в 2003 году и первым серьезным кризисом на страховом рынке в 2009 году.

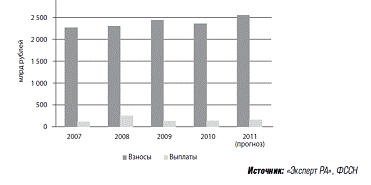

Начиная с 1997 года, страхование ответственности владельцев ОПО регулировалось 1161 и 117-ФЗ2. Однако эффективность этого вида страхования была низкой. Страхование ОПО отличалось высоким уровнем недострахования (владельцы ОПО страховались один раз в 3 года в зависимости от ожидаемого времени проверок) и низким уровнем выплат (сложности в получении выплаты, расчет выплат на случай смерти кормильца, исходя из его заработка за последние 12 месяцев).

Страхование технических рисков

... сооружения, оборудование, которые построены или смонтированы и застрахованы полисам, производится в качестве дополнительного с помощью специальной оговорки в полисе. (В отдельном варианте этого варианта страхования на международном рынке страхования ...

График 1. Динамика взносов и выплат по страхованию ответственности владельцев ОПО

История нового закона об ОПО (225-ФЗ3) началась еще в 2005 году, когда законопроект был принят в первом чтении. С тех пор второе чтение этого законопроекта постоянно откладывалось в течение 5 лет.

Федеральный закон от 21.07.1997 №116-ФЗ «О промышленной безопасности опасных производственных объектов».

Федеральный закон от 21.07.1997 №117-ФЗ «О безопасности гидротехнических сооружений».

Федеральный закон от 27.07.2010 №225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте».

Лишь такие масштабные техногенные катастрофы, как авария на Саяно-Шушенской ГЭС и взрывы на шахте Распадская, стали последним аргументом в споре между промышленниками и страховщиками о необходимости реформирования существующей системы. Новый закон предполагает более цивилизованный подход к страхованию со стороны государства и требует совершенно нового уровня социальной ответственности как от владельцев ОПО, так и от

Объем рынка ОС ОПО по 225-ФЗ вырастет по сравнению с предыдущим законом в 10 раз и составит порядка 23,5 млрд рублей. Выплаты в ОС ОПО вырастут еще более существенно.

3. УСЛОВИЯ ЭФФЕКТИВНОЙ РАБОТЫ РЫНКА ОС ОПО

По мнению «Эксперта РА», будущая результативность введения ОС ОПО зависит от следующих пяти параметров:

- Готовность нормативной базы и участников рынка.

- Эффективность контроля за заключением договоров страхования.

- Адекватность тарифов и страховых сумм.

- Финансовая устойчивость страховщиков ОС ОПО.

- Емкость перестраховочного пула и качество

- Готовность нормативной базы и участников рынка

Риск: правила в ОС ОПО будут приняты слишком поздно. Страховые компании не успеют подготовиться к введению ОС ОПО.

Проблемные точки

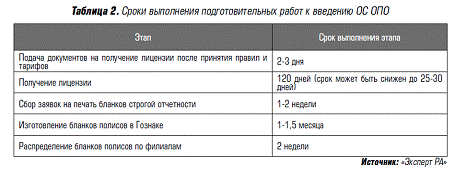

Чтобы закон заработал, Правительство РФ должно принять два основных документа: правила страхования и тарифы. Только при наличии этих документов страховые компании могут подать заявление на получение лицензии на обязательное страхование ответственности владельцев опасных объектов. До 1 января 2012 года страховые компании должны успеть получить лицензию, обеспечить печать бланков полисов в Гознаке, распространить эти полисы по территории РФ.

Для того чтобы все эти этапы были пройдены в спокойном режиме, все документы должны были быть приняты за 6 месяцев до начала страхования, то есть не позднее начала июля 2011 года. Критическим моментом считается середина октября.

октября 2011 года Правительство РФ утвердило тарифы в страховании ОС ОПО (постановление №808).

Страхование средств воздушного транспорта

... Разновидность имущественного страхования Страхование средств воздушного транспорта представляет собой совокупность видов страхования, предусматривающих обязанности страховщика по страховым выплатам в размере полной или частичной компенсации ущерба, нанесенного объекту страхования При этом объектом страхования являются имущественные ...

Правила страхования ОПО по состоянию на 5 октября 2011 года все еще находятся на утверждении. ответственность автоматизированный риск

Помимо правил страхования, до начала периода страхования необходимо принять также правила пула и порядок информационного взаимодействия НССО с государственными органами.

Еще одним важнейшим условием эффективной работы рынка ОС ОПО является разработка и внедрение автоматизированной информационной системы (АИС НССО).

От ее работы зависит эффективность контроля за опасными объектами и в конечном счете уровень покрытия рисков страхованием.

Андрей Юрьев, НССО: «Мы разделили работу по созданию АИС НССО на три этапа. Первый этап — это запуск самых необходимых систем, без которых нельзя стартовать. Это учет договоров страхования и бланков строгой отчетности, учет действий, связанных с перестрахованием в перестраховочном пуле, учет убытков. На сегодняшний момент по первому этапу работ уже сделан технический проект.

Сейчас в соответствии с графиком мы выходим на техническую реализацию этого проекта, то есть на установку оборудования и прокладку каналов связи. Остальные два этапа являются второстепенными, и они отнесены на 2012 год».

К введению ОС ОПО должны готовиться и страховые компании. В перечень первоочередных мероприятий должны входить:

- увеличение УК до уровня не менее 480 млн рублей;

- приведение корпоративной информационной системы в соответствие с требованиями, установленными НССО;

- подача документов на членство в НССО (при этом компания должна обладать двухлетним опытом работы на рынке добровольного страхования ОПО), уплата вступительных и членских взносов;

- наем и обучение сотрудников отделов продаж и урегулирования убытков, обучение оценщиков — штатных сотрудников или поиск независимых экспертов;

- подача документов на получение лицензии;

- открытие гарантийного депозита.

В 1 полугодии 2011 года взносы по добровольному страхованию ОПО получали 213 компаний, при этом 90% взносов по страхованию ОПО было собрано компаниями — членами НССО. По данным на конец сентября, в НССО входили 27 действующих членов и 15 компаний членовнаблюдателей, то есть всего 42 страховщика. При этом из них 8 компаний имели уставный капитал меньше 480 млн рублей (по данным на 30 июня 2011 года).

Таким образом, из 213 компаний лишь 34 страховщика соответствовали требованиям, предъявляемым к страховщикам ОС ОПО. Кроме того, из 42 компаний — членов НССО 11 не имеют рейтинга надежности «Эксперта РА».

Кроме того, в условиях крайне сжатых сроков подготовки к введению ОС ОПО возрастает опасность ограничения конкуренции, так как наиболее высокие рыночные позиции может занять компания, ранее всех получившая лицензию, но проигрывающая по другим параметрам — уровню надежности и качеству предоставляемых услуг.

Наталья Карпова, «Группа Ренессанс Страхование»: «К негативному сценарию может привести поздно выданная лицензия. Предположим, что ФСФР выдает лицензию всем за 120 дней, а кому-то — за 30, тогда на рынке образуется несколько лидеров, которые начинают его активный захват только за счет полученных преференций».

Страхование электронного оборудования

... гарантийных обязательств; электронного оборудования; комбинированное буровых работ; комплектного оборудования. К рискам, ... рискозащищенности объектов страхования. Важной особенностью развития и определенной классификации видов страхования ... 4,3 млн. руб. и убытками в 2,5 млн. руб. в год. Создание ... или цессионарию) определенного процента страховой ответственности и соответственно такого же ...

- Эффективность контроля за заключением договоров страхования

Риск: недостаточно эффективный контроль может привести к высокому уровню недострахования владельцев ОПО. Страховой механизм не заработает. По этому сценарию в свое время пошел рынок ОПО в рамках 116 и 117-ФЗ.

Наталья Карпова, «Группа Ренессанс Страхование»: «По статистике мы видим, что только 30% владельцев опасных объектов выполняют свои обязательства обязательного страхования ответственности по 116-ФЗ. Это означает, что владелец опасного объекта страхует свою ответственность только при получении лицензии, а потом делает это раз в 3 года в соответствии с планом проверок Ростехнадзора».

Инструменты снижения риска

За несоблюдение требования страхования в рамках 226-ФЗ4 предусмотрены штрафы (поправки

в кодекс РФ об административных правонарушениях):

- с должностных лиц 15-25 тыс. рублей;

- с юридических лиц 300-500 тыс. рублей.

Штрафы вводятся с 1 апреля 2012 года (для ОПО, находящихся в государственной и муниципальной собственности, — с 1 января 2013 года).

Контроль за заключением договоров страхования возложен на органы исполнительной власти. В число обязанностей страхователей входит информирование соответствующих инстанций о заключении договора страхования (в течение 5 рабочих дней).

Кроме того, компенсационный фонд НССО будет осуществлять выплаты физическим лицам, пострадавшим в результате аварии на незастрахованном опасном объекте. В этих случаях НССО будет пользоваться правом регресса и взыскивать страховые выплаты, а также связанные расходы с владельцев ОПО.

Проблемные точки. Высокие штрафы будут стимулировать владельцев опасных объектов заключать договоры страхования. Однако при этом, чтобы сэкономить, они могут попытаться уменьшить стоимость страхования через занижение показателя максимально возможного количества потерпевших (МВКП).

Для предприятий, имеющих паспорт промышленной безопасности, это сделать будет достаточно сложно. Для остальных опасных объектов — легче.

Федеральный закон от 27.07.2010 №226-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с принятием Федерального закона «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте». Искусственное занижение коэффициента МВКП может привести к недорезервированию (так как средняя выплата будет смещена в большую сторону) и повышенной нагрузке на бюджеты владельцев опасных объектов (ущерб сверх страховой суммы будет выплачиваться из собственных средств).

Недорезервирование скажется на снижении финансовой устойчивости страховщиков ОПО, а искусственное занижение страховых сумм — на финансовой нестабильности владельцев ОПО.

Николай Галушин, ОСАО «Ингосстрах»: «Единственным параметром, который влияет на сумму страховой премии, помимо тарифов, является показатель максимально возможного количества потерпевших. Я предполагаю, что часть бизнеса будет пытаться сэкономить на страховании через попытку перевести объекты из более высокой категории опасности в более низкую категорию с пониженным лимитом. В результате рынок будет искусственно сокращаться по объему страховой премии, это окажет давление на показатели убыточности». В этих условиях важным инструментом контроля уровня безопасности на предприятиях является право страховщика назначать экспертизу уровня безопасности опасного объекта.

Ввод объектов в эксплуатацию

... строительства объекта — всего тыс. руб. в том числе строительно-монтажных работ тыс. руб. (должность уполномоченного сотрудника (подпись) (расшифровка органа, осуществляющего выдачу разреподписи) тения на ввод объекта в эксплуатацию). " «20 г. м.п. Для ввода в эксплуатацию лифтов ...

Чтобы исключить различного рода разночтения и субъективность в оценке, НССО должен разработать и утвердить правила определения вреда, который может быть причинен в результате аварии на опасном объекте, максимально возможного количества потерпевших и уровня безопасности опасного объекта. Тем не менее НССО не будет регулировать деятельность оценщиков, что увеличивает вероятность недобросовестного поведения с их стороны.

Еще одна проблемная точка — бесхозные опасные объекты и опасные объекты, остающиеся без надзора (например, АЗС).

Проконтролировать наличие полиса страхования по таким объектам гораздо сложнее. Ситуация сглаживается тем, что в законе об ОПО из фонда НССО предусмотрены компенсационные выплаты для физических лиц, пострадавших от аварий на объектах, собственник которых не известен.

3. Адекватность тарифов и страховых сумм

Риск: тарифы не будут соответствовать реальным рискам. Страховщики ОПО будут терпеть убытки.

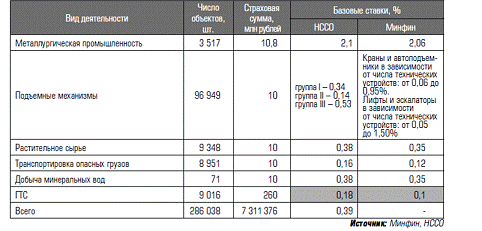

Тарифы, рекомендованные Минфином и утвержденные Правительством РФ 1 октября 2011 года, уже сейчас вызывают сомнения относительно их адекватности.

Проблемные точки

В среднем тарифы Минфина составляют от 75 до 97% от тарифов, предложенных НССО, рассчитанных актуарным способом. Но здесь есть два существенных исключения:

- По гидротехническим сооружениям: тариф НССО — 0,18%, тариф Минфина — 0,1%, или 56% от тарифа НССО.

- По страхованию шахт: тариф НССО — 13,74%, тариф Минфина — 4,94%, или 36% от тарифа НССО.

Таким образом, с высокой долей вероятности в ближайшее время в «красной зоне» окажутся компании, имеющие в своем страховом портфеле большое число договоров страхования ОС ОПО с владельцами шахт и гидротехнических сооружений.

Алексей Маргулян, СГ МСК: «В целом расчеты Минфина устраивают страховщиков, поскольку они основываются на анализе аварийности 85% ОПО в России за последние 5 лет. Однако, что касается таких объектов, как угольные шахты, где наиболее часто происходят аварии, мы считаем тариф заниженным».

Андрей Юрьев, НССО: «Нельзя допустить того, чтобы страхование шахт обрушило остальные виды страхования и повлекло за собой банкротство страховщиков ОПО. Вот пример: по статистике у нас 168 шахт. Предлагаемый тариф — 4,94%. Перемножив эти показатели на страховую сумму, мы получим сборы порядка 83 млн рублей. Статистика смертности на шахтах — 48 человек в год. Умножив это значение на 2 млн рублей, мы получим 96 млн страховых выплат. 83 собрали, 96 надо выплатить. О какой финансовой устойчивости здесь можно говорить? За такими ситуациями нужно следить внимательнейшим образом».

Безопасность технологического процесса хранения продуктов нефте- ...

... доработки. Решению этих проблем и посвящена представленная бакалаврская работа, направленная на повышение безопасности эксплуатации технологического оборудования хранения и проведения технологических ... «Правил технической эксплуатации магистральных нефтепродуктопроводов». Доставка нефтепродуктов на нефтебазу осуществляется железнодорожными вагон-цистернами, различной грузоподъемности 25, 50, 60, ...

Кроме того, сам расчет тарифов можно считать условным из-за недостатка статистики. В соответствии с 225-ФЗ обязательным страхованием ответственности владельцев ОПО покрываются также риски, связанные с нарушением условий жизнедеятельности. В число потерпевших включаются также работники страхователя. Эти риски не учитывались в рамках действия Федеральных законов №№ 116 и 117. Выплаты по риску нарушения условий жизнедеятельности могут быть потенциально огромными, так как авария на опасном объекте может затронуть места проживания сотен и даже тысяч людей. При этом сам факт наступления страхового случая по этому риску будет определяться не страховой компанией, а органами местного самоуправления. Статистика же выплат работникам страхователя — хотя и ведется, но полностью полагаться на нее не нужно, так как она может быть значительно искажена.

Андрей Юрьев, НССО: «Нельзя сравнивать текущие выплаты по страхованию ОПО с тем, что будет в 2012 году. Вспомните, когда вводили ОСАГО в 2003 году, статистика ГАИ показывала, что у нас происходит 400 тыс. ДТП в год. За год работы страховщиков было зафиксировано 1 млн 600 тыс. ДТП. То есть реальная статистика была занижена в 4 раза. Я уверен, что большинство событий можно оформить не как аварию на производстве, а как несчастный случай. Предположим, человек упал, и на него наехала вагонетка. Это может быть оформлено как авария, а может прийти доктор с предприятия и подтвердить, что работник был нетрезв и попал под вагонетку по неосторожности. И это событие пойдет не в статистику аварийности, а в статистику несчастных случаев. Поэтому можно предполагать, что статистика по несчастным случаям с введением ОС ОПО перекочует в статистику по аварийности, потому что будут страховщики платить».

Еще одна проблема — это вопрос адекватности страховых сумм. Так, страховая сумма в страховании шахт составляет всего 10 млн рублей, что покрывает выплаты по случаю смерти 5 человек. Для сравнения: взрывы на шахте Распадская в мае 2010 года унесли жизни 91 человека.

Неадекватность страховых сумм в страховании некоторых типов опасных объектов существенно снижает эффективность страхования, не позволяет обеспечить финансовую стабильность страхователей, так как значительную часть ущерба им придется покрывать за счет собственных средств.

Инструменты снижения риска

Исправить ситуацию можно лишь своевременной корректировкой тарифов и страховых сумм уже на основе статистики по взносам и выплатам в ОС ОПО.

- Финансовая устойчивость страховщиков ОС ОПО

Риск: значительную рыночную долю на рынке ОС ОПО будут иметь финансово неустойчивые и схемные компании.

Инструменты снижения риска

В 225-ФЗ и документах НССО предусмотрен целый ряд мер, направленных на повышение надежности системы ОС ОПО:

- Дополнительные требования к страховщикам ОС ОПО:

- наличие двухлетнего опыта страхования ответственности ОПО (под опытом понимается не только сбор премий, но и осуществление страховых выплат);

- участие в страховом пуле, подразумевающее требования к минимальному размеру УК на уровне 480 млн рублей;

- участие в НССО. Размер вступительных взносов — 6 млн рублей, членских взносов — еще 6 млн рублей.

- Дополнительный контроль:

- контроль внутри перестраховочного пула.

Обязанность перестрахования рисков в пуле не дает возможности компаниям получить выгоду от демпинга по комиссионным вознаграждениям. Фиксация максимальной доли расходов на ведение дела приведет к тому, что демпингующие страховщики, по сути, будут вынуждены своими действиями дотировать перестраховочный пул;

Принципы классификации отраслей страховой деятельности

... классификация страхования в России. По российскому страховому законодательству выделяются три отрасли страхования (личное, имущественное .страхование ответственности) и 16 лицензируемых видов страховой деятельности в рамках этих отраслей,включая перестрахование. Классификация лицензируемых ыидоы 1.Личное страхование: страхование жизни; страхование ...

- контроль своевременности и обоснованности страховых выплат со стороны НССО.

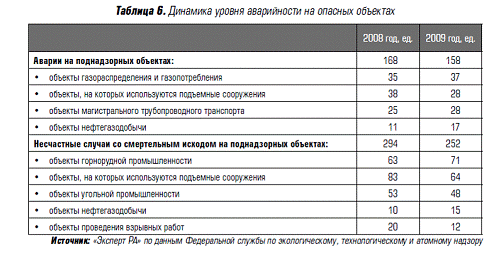

Аварии на поднадзорных объектах:

- объекты газораспределения и газопотребления

- объекты, на которых используются подъемные сооружения

- объекты магистрального трубопроводного транспорта

- объекты нефтегазодобычи

Несчастные случаи со смертельным исходом на поднадзорных объектах:

- объекты горнорудной промышленности

- объекты, на которых используются подъемные сооружения

- объекты угольной промышленности

- объекты нефтегазодобычи

- объекты проведения взрывных работ

- Дополнительные гарантии:

- внесение гарантийного депозита для обеспечения выполнения обязательств страховщиков при расчетах по премиям и убыткам. Размер депозита составит от 20 до 100 млн рублей;

- солидарная ответственность участников пула по рискам, перестрахованным в пуле;

- компенсационные выплаты на случай банкротства и отзыва лицензии страховщика ОС ОПО (по аналогии с ОСАГО).

Алексей Маргулян, СГ МСК: «НССО совместно с Минфином разработана жесткая система мониторинга финансовой устойчивости страховщиков. Кроме того, 3% собираемых премий страховщики направляют в компенсационный фонд НССО, направленный на компенсацию ущерба потерпевшим в случае банкротства страховщика или отзыва у него лицензии».

Проблемные точки

В целом предусмотренные меры позволят ограничить доступ на рынок ОС ОПО большого числа страховых пирамид и схемных компаний. Однако полностью исключить недобросовестное поведение среди страховых компаний не получится.

Кроме того, «Эксперт РА» прогнозирует, что будут практиковаться различного рода расширения покрытия обязательного страхования ОПО по демпинговым ценам (аналог бесплатного ДСАГО к полисам ОСАГО), неконтролируемые со стороны пула и НССО, что также может негативно сказаться на финансовой устойчивости страховых компаний.

- Емкость перестраховочного пула и качество

Риски:

- Недостаток емкости пула либо резкое ее снижение в результате разногласий внутри пула.

- Крупные риски, которые не сможет принимать на себя пул, будут перестраховываться в ненадежных компаниях.

Проблемные точки

Хотя правила пула еще не приняты и могут быть изменены, но на данном этапе емкость пула рассчитывается исходя из 2% от чистых активов компаний, входящих в пул. Таким образом, емкость оценивается на уровне в 2,7 млрд рублей, то есть перестрахование в пуле не сможет полностью покрыть договоры страхования со страховой суммой в 6,5 млрд рублей. Искать перестраховочное покрытие под эти риски компания будет самостоятельно. И здесь возникает риск выбора ненадежного перестраховщика.

Еще один риск — риск снижения емкости пула в результате сокращения доли участия в пуле некоторых страховых компаний либо в результате снижения надежности страховых компаний — участников пула. Если емкость пула снизится до уровня ниже 1 млрд рублей, то страховщикам ОПО может потребоваться дополнительная перестраховочная защита. Это событие может существенно дестабилизировать рынок ОС ОПО.

Нефтяная компания ‘ЛУКОЙЛ’

... новых прогрессивных технологий Общая информация о компании ЛУКОЙЛ ЛУКОЙЛ - одна из крупнейших международных вертикально интегрированных нефтегазовых компаний. Основными видами деятельности Компании являются разведка и добыча нефти и ... 20 апреля 1995г. До 1996 г. включительно, дивиденды указаны в неденоминированных рублях В результате проведенного дробления акций начиная с 1995 г. дивиденды ...

Николай Галушин, ОСАО «Ингосстрах»: «Сейчас расчетная емкость пула составляет 2,2 млрд рублей, и это означает, что перестраховочный пул не покрывает только одну категорию рисков, страховая сумма по которым равна 6,5 млрд рублей. Всего в России насчитывается 93 опасных объекта с такой страховой суммой, и все они подлежат обязательному составлению декларации о промышленной безопасности. Это значит, что относительно этих объектов будет произведен расчет вероятности наступления страхового события и максимально возможного количества пострадавших. Перестраховывать риски, превышающие совокупную емкость пула, страховщики будут самостоятельно. Часть риска будет передана в пул, остальная часть риска будет предложена членам НССО, потом она будет предложена на российский рынок, потом — на западный рынок».

4. НЕГАТИВНЫЕ СЦЕНАРИИ ВВЕДЕНИЯ ОС ОПО

Вероятность и последствия реализации перечисленных выше рисков существенно различаются. «Эксперт РА» выделяет следующие негативные сценарии введения ОС ОПО.

Сценарий №1

Условие: правила ОС ОПО приняты Правительством позднее середины октября 2011 года.

Следствие: страховые компании не успеют подготовиться к введению ОС ОПО до 1 января 2012 года. Заключение договоров страхования будет происходить в пиковом режиме. При этом будет повышена вероятность ошибок и неточностей при определении страховых тарифов и страховых сумм. В результате будет расти недовольство со стороны страхователей. Имидж страховой отрасли существенно ухудшится.

Сценарий №2

Условие: в ОС ОПО долгое время (более 3 лет) не будут корректироваться тарифы. При этом выплаты по рискам нарушения условий жизнедеятельности и причинения вреда работникам ОПО окажутся выше, чем это предполагалось.

Следствие: убыточность в страховании шахт и ряде других сегментов страхования ОС ОПО существенно превысит стопроцентный уровень. Финансовая устойчивость страховых компаний снизится. Страховщики ОС ОПО, не имея права отказаться от заключения договоров страхования, будут либо страховать себе в убыток, надеясь на доход от кросс-продаж, либо отказываться от лицензии. Кроме того, возможны банкротства страховых компаний, специализирующихся на убыточных сегментах рынка ОС ОПО.

Сценарий №3

Условие: предусмотренные НССО мероприятия не смогут сдержать демпинг по комиссиям в сегменте с небольшими страховыми суммами, которые не нужно перестраховывать в пуле.

Следствие: финансовая устойчивость демпингующих страховых компаний снизится, что может привести к их банкротству, компенсационный фонд истощится.

Сценарий №4

Условие: НССО не успеет вовремя запустить и наладить работу АИС НССО.

Следствие: создаваемая база данных будет неполной либо будет содержать в себе много ошибок.

Уровень доверия к системе будет невысоким. Владельцы опасных объектов смогут безнаказанно уклоняться от заключения договоров страхования.

Сценарий №5

Условие: в ОС ОПО будут отпущены тарифы.

Следствие: демпинг на рынке ОС ОПО приведет к росту напряжения внутри перестраховочного пула.

Надежные страховые компании существенно сократят свою долю в пуле. Доля финансово неустойчивых компаний, наоборот, вырастет, что приведет к волне банкротств страховщиков ОС ОПО, компенсационный фонд истощится.

Николай Галушин, ОСАО «Ингосстрах»: «Вполне возможно, что под давлением РСПП и ТПП будут приняты поправки, которые отпустят тарифы и отдадут их на откуп страховщиков. К чему это приведет в условиях нашей конкуренции в стране — мы прекрасно понимаем. Все будут бороться за клиента только ценовыми параметрами. Крупные страховщики будут бороться за Газпром, Лукойл и Роснефть. Мелкие страховщики, чьей задачей на короткий интервал времени является банальное наращивание объемов, пойдут по пути снижения тарифов для угольных шахт. В итоге мы увидим массовый исход страховщиков с рынка обязательного страхования ОПО.

Я думаю, что в этом случае произойдет напряжение в рамках перестраховочного пула. Например, наша компания не будет принимать на себя столько рисков, сколько планирует сейчас. Расчетная доля «Ингосстраха» в перестраховочном пуле составляет 12,7%, то есть около 270 млн рублей. Но никто нас не ограничивает в удержании доли в пуле в чисто символическом размере, в 1 млн рублей или 0,1% от перестраховочной емкости. Мы не хотим собирать недооцененные убытки с рынка. Мы будем заниматься обслуживанием своих клиентов, но заниматься ценовой конкуренцией мы будем только в отношении определенного рода объектов, где есть понятные риски и достаточный объем страховой премии».

ПОСЛЕДСТВИЯ ВВЕДЕНИЯ ОС ОПО

- Рост уровня промышленной безопасности: не ранее 2014 года

Обязательное страхование ответственности владельцев опасных объектов задумывалось как рыночный инструмент повышения уровня промышленной безопасности. Для этого были предусмотрены следующие механизмы:

- Поправочные коэффициенты к тарифам:

в зависимости от отсутствия или наличия страховых случаев из-за нарушения страхователем норм и правил эксплуатации опасного объекта (до 1 января 2016 года значение коэффициента приравнивается к 15).

в зависимости от уровня безопасности опасного объекта (в пределах от 0,9 до 1 — до 31.12.2013, в пределах от 0,7 до 1 — с 01.01.2014 до 31.12.2015, в пределах от 0,6 до 1 — с 01.01.2016).

- Право страховой компании предъявить регрессный иск владельцу ОПО, в случае если вред был причинен вследствие невыполнения страхователем предписаний государственных органов в сфере промышленной безопасности.

Кроме того, законом предусмотрен дополнительный рыночный механизм контроля уровня безопасности опасного объекта: право страховщика на назначение независимой экспертизы уровня безопасности опасного объекта и обязанность привлечения страховщика к расследованию причин аварии.

Однако масштаб влияния этих механизмов на уровень промышленной безопасности будет достаточно скромным. Так, скидка за отсутствие страховых случаев начнет действовать лишь с 2016 года, а максимальная скидка за высокий уровень безопасности пока составляет лишь 10% от

Таким образом, для угольных шахт размер скидки составит 49,4 тыс. рублей, для предприятий металлургической промышленности — в среднем 22,2 тыс. рублей, что несопоставимо со стоимостью модернизации опасного объекта в целях повышения уровня его безопасности. Со временем размер скидки будет расти, тогда же свой эффект даст практика использования права регресса в отношении не выполнивших предписания Ростехнадзора владельцев ОПО. Заметный рост уровня промышленной безопасности под действием закона об ОПО возможен лишь начиная с 2014 года.

Еще одним следствием введения ОС ОПО станет создание единой информационной базы по опасным объектам и уровню их безопасности уже в 2012 году.

- Скачок в развитии рынка корпоративного страхования: прямые и косвенные эффекты

После принятия 225-ФЗ страховое сообщество возлагает большие надежды на то, что ОС ОПО для рынка корпоративного страхования станет тем же, чем было ОСАГО для розничного страхования.

По мнению «Эксперта РА», введение ОС ОПО может иметь следующие прямые и косвенные эффекты.

Прямые эффекты:

— Кросс-продажи. Сопутствующими видами страхования могут стать страхование имущества опасных объектов, расширение покрытия в рамках добровольного страхования ответственности, в особенности там, где страховые суммы явно занижены. Однако кросс-продажи возможны лишь при работе с компаниями, принимающими решение о страховании на самом высоком уровне и не затягивающими со страхованием до 31 марта 2012 года.

— Развитие инфраструктуры. Активные продажи по ОС ОПО ожидаются не столько в Москве, сколько в регионах. Поэтому страховые компании в настоящий момент активно укрепляют свои региональные подразделения, создают региональную инфраструктуру по работе с корпоративными клиентами.

— Развитие IT. Чтобы иметь возможность работать на рынке ОПО, страховым компаниям необходимо привести корпоративную IT-систему в соответствие с требованиями НССО. Введение ОС ОПО скажется на развитии IT-систем средних и относительно небольших страховых компаний.

— Развитие института независимой экспертизы. Право страховщиков за свой счет проводить экспертизу уровня безопасности опасного объекта повысит спрос на услуги независимых экспертов. Развитие института независимой экспертизы будет способствовать снижению недоверия между страхователями и страховщиками и повышению качества андеррайтинга, что позитивно скажется и на развитии других корпоративных видов страхования.

Дмитрий Козлов, «Эксперт-Бюро»: «Введение в РФ обязательного страхования ОПО приведет к резкому росту спроса на услуги экспертных компаний, которые специализируются на экспертизе ОПО. По данным ССО, страхованию подлежит около 300 000 опасных промышленных объектов и 38 000 гидротехнических сооружений для проведения предстраховых экспертиз — это достаточно большой объем работы, которую экспертным компаниям придется сделать в достаточно ограниченные сроки. Понятно, что при таких условиях спрос на услуги по предстраховой экспертизе ОПО будет высокий».

Косвенные эффекты:

— Рост продаж в сфере корпоративного страхования, не связанного с ОС ОПО. Развитие IT-технологий и страховой инфраструктуры будет способствовать росту активности страховых компаний на рынке корпоративного страхования. В свою очередь, удачный опыт владельцев ОПО в рамках обязательного страхования, а также развитие института независимой экспертизы будут способствовать росту спроса на страхование.

- M&A — рост интереса к корпоративным страховым компаниям, имеющим опыт работы на рынке ОПО, со стороны потенциальных инвесторов. Обязательным условием получения лицензии на ОС ОПО является двулетний опыт работы страховщика на рынке добровольного страхования ОПО. Это требование существенным образом повышает стоимость небольших компаний, испытывающих недостаток капитала, но имеющих подобный опыт. Они станут целями для инвесторов, стремящихся попасть на рынок ОС ОПО, но нежелающих набираться опыта в течение двух лет.